相続税申告で気をつけたい!「相続した遺産の青色申告承認申請の仕方と申請書の提出期限について」

青色申告承認申請書の提出期限についてお問合せを頂くことがあります。

今回は、相続により事業承継した場合の申請書の提出期限について解説します。

また、確定申告における青色申告とは何か?についても合わせてお伝えします。

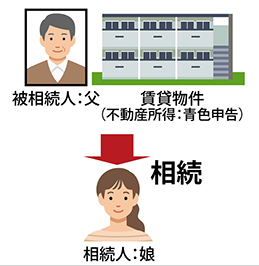

▶このような事例があります

被相続人:父

被相続人:父

相続人:被相続人の娘 一人

状況:

令和3年10月20日に、同居していた父が死亡。

相続人である娘が、父の遺産をすべて相続する。

相続財産の中に、賃貸物件(戸建て)1軒あり。

被相続人(父)は生前、賃貸物件の不動産所得を青色申告していた。

相続人である娘は、父と同様、賃貸物件の不動産所得の申告を青色申告で行いたいと考えている。どのような手続きが必要か?

解説

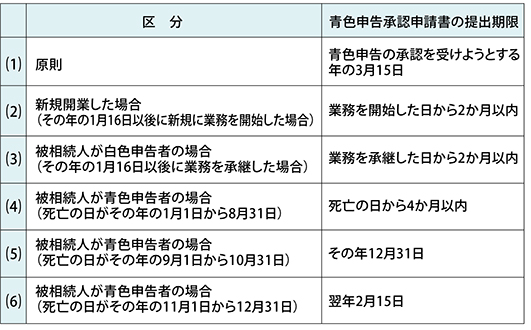

確定申告で青色申告を行うためには、納税地の税務署へ事前に「青色申告承認申請書」を提出します。申請書の提出期限は、相続により事業を承継する場合には、被相続人の死亡日により異なります。

具体的には次の通りです。

相続による事業承継

①亡くなった方が白色申告者だった場合

その年の1月16日以後に業務を承継した場合、承継した日から2ヵ月以内に「青色申告承認申請書」を提出する。

②亡くなった方が青色申告者で死亡の日が、1月1日から8月31日の場合

死亡の日から4か月以内に「青色申告承認申請書」を提出する。

③亡くなった方が青色申告者で死亡の日が、9月1日から10月31日の場合

その年の12月31日までに「青色申告承認申請書」を提出する。

④亡くなった方が青色申告者で死亡の日が、11月1日から12月31日の場合

翌年の2月15日までに「青色申告承認申請書」を提出する。

ご相談者様の場合、お父様が生前に青色申告者であったこと、そして、事業を承継した日が10月20日ということですので、③に当てはまります。

よって、同年12月31日までに、納税地の税務署へ「青色申告承認申請書」を提出することで、令和3年の不動産所得を確定申告する際、青色申告での申告が可能となります。

なお、相続による事業承継以外の青色申告承認申請書の提出期限は次の通りです。

⑤原則

新たに青色申告を申請する人は、その年の3月15日までに、「青色申告承認申請書」を税務署へ提出する。

(これまでは白色申告をしていた人が、青色申告に変更する場合を含む)

⑥新規開業

その年の1月16日以後に新規に業務を開始した場合は、業務を開始した日から2ヵ月以内に「青色申告承認申請書」を提出する。

1月15日より前に事業を始めた場合の提出期限は、その年の3月15日です。相続に関する解釈や手続きはとても複雑です。判断に迷う場合や不安があるときは、専門家へ相談をしてみましょう。

出典:国税庁 No.2070 青色申告制度 No.2070 青色申告制度|国税庁 (nta.go.jp)

▶青色申告について補足

所得税の確定申告で青色申告可能な所得は、不動産所得、事業所得、山林所得の3つです。

家賃収入は、「不動産所得」に区分されます。

不動産所得は、1年間の総収入金額から必要経費※を控除した金額で、その額が所得税の課税対象となります。

※固定資産税、損害保険料、減価償却費、修繕費など

不動産所得の確定申告を青色申告とするためには、事前に税務署への申請が必要です。

前述のとおり、申請の期限は、業務を開始した日、または相続により業務を承継した時期により異なります。

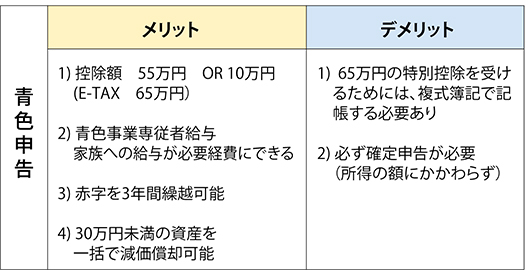

青色申告は税制上の優遇措置などメリットがある一方、提出書類や帳簿の付け方などは白色申告より複雑です。

また、不動産所得の青色申告は、不動産所得が事業的規模であるか、事業的規模でないかで控除額が異なります。

事業的規模になるのは、戸建てでは5棟以上、アパートでは10室以上の場合です。

今回のご相談者様の場合は、戸建てが1棟ですので非事業的規模に分類されます。

事業的規模である場合、控除額は最大55万円(電子帳簿保存又は、e-Taxによる申告を行う場合は65万円)ですが、非事業的規模の場合の控除額は10万円です。

なお、白色申告の場合、控除額は0円です。

青色申告の主なメリットとデメリットを下表にまとめました。

ご相談者様のケースで青色申告をすることで享受できるメリットとして考えられるのは、控除額10万円の適用と、仮に不動産所得が赤字となった場合に、赤字を3年間繰り越せることです。

▶まとめ

青色申告をするためには、帳簿付けをしたり、所得が少なくても毎年、確定申告をする必要があったりと多少手間はかかりますが、一方、控除額の設定があること、損失を繰り越せることなどメリットのほうが大きいと思われます。

青色申告を行うためには、青色申告承認申請書を予め税務署へ提出する必要があります。

一般の申請書の提出期限は、原則、3月15日、なお、1月16日以降に事業を開始した場合は、その日から原則2か月以内に申請書の提出が必要です。

また、相続により事業を承継する場合の青色申告承認申請書の提出期限は、被相続人の死亡した日により、その期限が定められています。

期限に間に合わないと、その年は青色申告特別控除を受けられなくなりますので注意してください。

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/i3yJKUMIzTRrl5P5ZZwwE72aLnQPaJNKyCHscKlV.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/e1LEOFAUxAAEyA54anKQHuSbRHnk8oBBDc98qad2.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/YBinHyDM8hpRvWbTTFZXCAFHOfS8wEI3m6twFq0Q.png)