家族信託の代表的な活用事例

家族信託を選ばれ方に多い7つのケースをご紹介します。 家族信託はご自分のご家族のためだけにオリジナルの設計ができることが特徴です。下記7つのケースを参考にご自身の活用をイメージしてみてください。

1、実家の管理と親の生活費等の管理のために家族信託を活用

Aさんは、横浜で家族と共に暮らし、年老いた母が実家の長野県で一人暮らしをしています。

Aさんは、時々実家に戻っていますが、母の体が弱ってくるのと判断が鈍くなってくるのが心配です。

母はできる限り一人で暮らしたいと言います。

Aさんは、母と話し合って、家族信託を使って、実家の母の財産を管理することとにしました。

Aさんは、家族信託に関して次のようなコンサルを受けました。

(1)母が暮らしている実家の土地建物と預金の大半を家族信託契約でAさんの名義に変える。Aさんが家族信託契約で自分名義となった不動産と預金を母に代わって管理する。

➡専門的にいうと、母が委託者でAさんが受託者になります。

この契約によってAさんとお母さんが助かること

➡受託者Aさんがお母さんのために信託された財産を使います。母を受益者と言います。

- ①母の預金の大半の名義をAさんに変えたので、母が認知症になっても、Aさんが母の生活費や医療費さらに介護費用や施設入居費をその預金から引き出すことができます。

➡信託にする預金としない預金は自由に決められます。 - ②信託契約によって、母の不動産や預金の名義を変えても、母のために使われる限り贈与税がかからないので、安心して管理できます。

- ③母の預金の大半はAさんの名義になっているので、母が振り込み詐欺等の犯罪にあうリスクが減ります。

- ④不動産はAさんの名義になっているので、固定資産税はAさんに請求が来ますし、維持管理費もAさんが信託された預金の中から支払います。

- ⑤母が万一施設に入居する場合に、信託された預金で施設入居費が足りない場合には、Aさんが母の自宅を売却できる家族信託契約にしておくので、母が認知症になっても自宅の売却は可能です。

➡専門的にいうと、自宅がAさんの名義になっていても、母が居住している自宅を 売却するので税務上の特例(マイホーム売却の3000万円控除等)が使えます。

(2)母が亡くなった後に、信託財産が残っていたら、その財産はAさんに相続させる契約とする

➡母の死亡により信託契約は終了し、残余財産はAさんに帰属します。

- ①母が亡くなった時点で信託契約を終了するように契約して、残余財産をAさんがもらうようにしておけば、家族信託は遺言と同じ役割をします。

- ②母が亡くなった時点で、Aさんに信託されている財産は、母の相続財産になります。Aさんは預かっているだけなのです。従って残余財産は母の相続税の課税対象の財産となります。

- ③ご自宅がAさんの名義になっていても、母の相続税の計算では、小規模宅地の特例の要件に当てはまれば、特例を使うこともできます。

2、不動産オーナーの事業承継のために家族信託を活用

Aさんは横浜にアパート2棟を持っています。Aさんは自宅で奥様と二人暮らし、長男は横浜で勤務し近所に別世帯で暮らしています。

Aさんは高齢になってきたこともあり、アパートの管理を負担に感じています。建て替え時期も迫っているのでその検討も必要です。アパートの家賃収入はAさん夫妻の老後の生活資金でもあります。

Aさんは、長男にアパート経営を引き継いでもらおうと考え、手伝ってもらうよう話していますが、長男はなかなかその気になってくれません。

Aさんは家族信託を使って、アパート経営と老後の生活資金の管理を考えました。

Aさんは、家族信託に関して次のようなコンサルを受けました。

(1)Aさんのアパートと自宅不動産の土地建物と預金の大半を家族信託契約で長男の名義に変える。長男が家族信託契約で自分名義となった不動産と預金をAさんに代わって管理する。

➡専門的にいうと、Aさんが委託者で長男が受託者になります。

この家族信託契約によってAさんと長男が助かること

➡受託者の長男はAさんのために信託された財産を管理してAさんのために使います。Aさんを受益者と言います。

- ①Aさんは、不動産の名義が長男となることから、経費の支払いから家賃収入の管理まで、長男にやってもらえるので楽になります。

- ②長男にとって将来アパートを相続した時と同じ経営を家族信託を通じて経験することができます。

- ③不動産や大半の預金の名義が長男に変わっても、贈与税を支払う心配が無いので安心して管理を任せることができます。

- ④万一Aさんが認知症になってしまっても、アパートの名義は長男に変わっているので、大規模修繕も建替えも長男の名前でできます。家族信託契約に金融機関からの借入れも入れておけば、借入もすることができます。

- ⑤Aさん夫婦の生活費は長男が管理しているアパートからの収入と信託された預金から支払われるので、Aさんも安心ですし、長男も振り込み詐欺などの被害を心配しなくて済みます。

- ⑥アパートの名義が家族信託で長男に変わっても、アパートの確定申告書はAさんの名前で税務署に提出します。いわばAさんは預けているだけで、長男は預かっているだけです。アパート関係の帳簿は管理している長男がつけることになるのでAさんは楽になります。

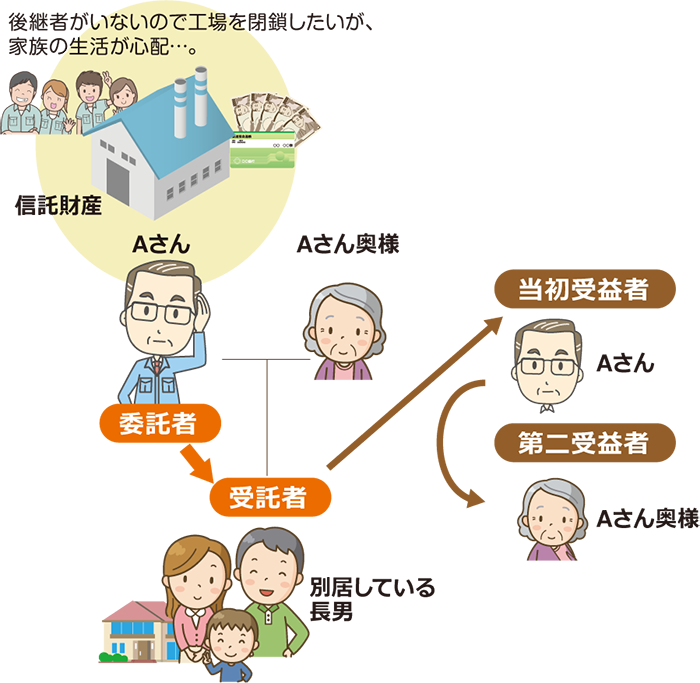

- ⑦Aさんが亡くなった後、Aさんが受け取っていた家賃をもらう権利や自宅で生活できる権利を、Aさんの奥様が譲り受ければ(相続と同じことです)、不動産や預金は長男名義のままで、Aさんの奥様が信託の権利を引き継ぐことができます。

➡専門的にこの場合の奥様の立場を第二受益者と言います。このように家族信託は、あたかも財産を相続させるように連続して次の家族につなげていくことができます。

(2)Aさんも、Aさんの奥様も亡くなった後で、家族信託は終了して、信託財産が残っていたら、その財産は長男に相続させる契約とする。

➡AさんとAさんの奥様の両方の死亡により信託契約は終了し、残余財産は長男に帰属します。

- ①家族信託契約によって、長男にとっては、Aさんに遺言を書いてもらったのと同じ効果があります。

- ②家族信託を使ってAさんから奥様に受益者が移転しても、普通の相続で発生する名義変更等の相続手続きは必要ないので、コストが削減できます。

- ③Aさんが亡くなって奥様に受益者が変わった段階で、奥様に相続税がかかることになります。ただ配偶者の税額軽減や小規模宅地の相続税の特例が家族信託でも使えるので節税になります。

- ④AさんとAさんの奥様が亡くなり、信託が終了して残余財産が長男に帰属すると、長男に相続税が課税されます。この段階でも、家族信託を使っていても、小規模宅地の特例等相続税の優遇措置は使えます。

3、障害を持ったお子様の財産管理のために家族信託を活用

Aさん夫婦には、長男、次男の二人のお子さんがいます。長男に障害があり障害者年金をもらってAさん夫妻のご自宅に同居しています。次男は結婚して近所で暮らしています。

Aさんはご自分の財産を、ご自分の死後に奥様の生活と障害を持った長男のために使いたいと考えています。

Aさんは、奥様、次男とも話し合って、家族信託を使って、財産承継を管理することにしました。

Aさんは、家族信託に関して次のようなコンサルを受けました。

(1)Aさんのご自宅不動産と預金の大半を、家族信託を使って次男の名義にして、その財産を生活等のために使う権利を、Aさん、Aさんの奥様、長男という順に受け継いでいく。

➡専門的に言うと、委託者はAさん、受託者は次男、当初受益者はAさん、第二受益者は奥様、第三受益者は長男となります。

この家族信託契約によってAさんと長男が助かること

- ①Aさんが認知症になって判断能力が無くなってしまっても、Aさんが作り上げた家族が暮らしていく仕組みは、次男がそのまま継承しているので、Aさんも、Aさんの奥様も、長男もその仕組みに守られて暮らしていけます。

- ②Aさんの不動産と預金の大半の名義は家族信託契約で次男の名義となりますが、贈与税がかかる心配が無いので、安心して預けられます。

- ③Aさんの財産承継を家族信託で契約する際に、相続税の特例を誰がどこで使えば最も相続税の負担が安く財産を承継できるか組み込んであるので、Aさんの財産は最も効果的に長男のために使えるように計画されています。

- ④AさんもAさんの奥様も亡くなった後で、長男が自宅に住み続けることが困難になれば、次男は長男のために自宅を売却して売却代金を施設入居等の費用に充てることができる契約にしておきます。この場合の売却益の税金対策として、マイホームの譲渡所得の3000万円の特別控除が使えるようにしておきます。

- ⑤万一、次男が長男よりも早く亡くなってしまった場合に備えて、次男に代わる受託者を次男の奥様と次男の子に託す契約にしておきます。

- ⑥さらに、Aさんは家族信託に組み込まなかった財産の一部を、税務上の優遇措置がある特定贈与信託に組み込んであるので、長男の生活の保証と相続税対策は万全です。税務対策まで含めてここまで計画すると家族信託で障害者支援信託の設計が完了します。

(2)Aさん、Aさんの奥様、そして長男が亡くなった時に家族信託契約は終了して、信託財産の残余は次男に帰属することになります。

- ①Aさん、Aさんの奥様、そして長男と財産承継が一つの家族信託契約でできたことになります。これは遺言を使ってはできない方法です。

- ②Aさん、Aさんの奥様、そして長男が亡くなった時に、それぞれの段階で、税務上は相続税の課税判断をすることになります。ただ、契約時に税務上の代表的特例である。配偶者の税額軽減、小規模宅地の特例、障害者控除は織り込んで計画しているので心配はありません。

- ③残余財産の帰属先は次男で契約しておきますが、万一次男が先に亡くなってしまった場合に備えて、次男の奥様や子が残余財産を受け取れる契約を追加しておきます。

- ④なお、長男が受け取る特定贈与信託についても、家族信託と同じように、受取り方法と管理方法さらに残余財産の受取りを検討しておきます。

4、中小企業オーナーの事業承継のために家族信託を活用

Aさんは自分が工場を経営する法人の社長です。従業員は15名で高齢化していて後継者はいません。Aさんの家族は自宅で一緒に暮らす奥様とサラリーマンになって別世帯で暮らす長男です。

Aさんの財産は、自分で経営する工場の法人のすべての株と個人で持っている工場の敷地(建物は法人所有です)と自宅と預金です。

Aさんも高齢になってきたことから、工場の廃業と家族の行く末が心配になって、そのバックアップに家族信託を使うことにしました。

Aさんは、家族信託に関して次のようなコンサルを受けました。

(1)Aさんの持っている、不動産(自宅・工場敷地)と自社法人の株と預 金の大半を、家族信託を使って長男の名義に変えて、長男に管理してもらう。また、当初信託から利益を受ける権利をAさんが持っていて、Aさんが亡くなったら奥様につなげる契約にしておく。

➡専門的に言うと、委託者はAさん、受託者は長男、当初受益者はAさん、第二受益者は奥様となります。

この家族信託契約でAさん一家が助かること

- ①工場を閉鎖する過程で、Aさんが認知症になってしまったり、亡くなってしまった場合でも、長男が計画を継続できる。

つまり、Aさんに何か起こっても、代わりに判断する人・・・代わりに株主総会を開いて決議できる人が法人には必要になるのです。 - ②工場の跡地を有効利用することも家族信託契約に入れておけば、Aさんが認知症になってしまっても、法人解散から工場敷地の有効利用、それに必要な借入まで長男がおこなうことができます。

- ③家族信託でAさんの財産を長男の名前に変えても、贈与税を払う心配が無いので、法人と個人の間の課税関係だけを心配していれば、その他は安心して財産の管理ができます。

- ④Aさんにとっては、工場の閉鎖から跡地の有効活用、さらに奥様の老後の生活の面倒まで長男と共に考えて実行することができます。

(2)Aさんと奥様が亡くなった後、家族信託契約は終了して、信託財産は、長男に帰属する契約にしておきます。

- ①Aさんと奥様が亡くなった後で、長男が財産を承継する契約なので、遺言ではできない連続した承継策を検討することができます。

- ②AさんとAさんの奥様がそれぞれ亡くなった時点で、相続税の課税が発生しますが、家族信託契約時に、配偶者の税額軽減、小規模宅地の特例、債務控除等の税務上の検討を計画しておくので、最小のコストで承継策を実行できます。

- ③万一、長男がAさん夫妻より先に亡くなってしまった場合に備えて、長男に代わる受託者も連続させることが可能ですし、信託の残余財産の帰属者も長男がいない場合の帰属者を指定しておくことができます。

5、共有名義の不動産を効率的に活用するために家族信託を活用

Aさんは4人兄弟です。Aさんの父から相続したアパート2棟と貸家3棟が、兄弟の四分の一ずつの共有となっています。

賃貸管理はAさんが代表してやっていています。収益も四分の一にして確定申告もそれぞれが四分の一で申告しています。

Aさんもその兄弟も高齢化し、アパートも貸家も古くなっています、

Aさん自身も管理が面倒になってきているし、共有不動産の行く末を話し合いたいのですが、兄弟も遠くに住んでいる者もあり、家賃収入をあてにしている兄弟もいるのでなかなか話が進みません。

Aさんは、この共有賃貸不動産の問題を家族信託で解決することにしました。

Aさんは、家族信託に関して次のようなコンサルを受けました。

(1) 家族信託契約を使って、共有不動産のすべての名義をAさんの長男に変更し、管理をAさんの長男ができるようにする。

今までやっていたAさんの不動産管理はAさんの長男がAさんと同じように行い、Aさんを含む兄弟四人に収益を分配する。

兄弟4人全員が亡くなった時点で家族信託は終了し、すべての不動産が売却それる。

➡専門的に言うと、委託者はAさん他兄弟4人、受託者はAさんの長男、受益者はAさん他兄弟4人です。

この家族信託契約でAさん他兄弟が助かること

- ①高齢化して全員が管理も処分の判断も難しくなってきているので、現在の収益の分配を活かしつつ、管理を次の世代につなぐことができる。この場合、家族信託契約を使って不動産の名義変更をしても贈与税がかからないので安心して共有不動産の名義変更ができる。

- ②Aさんが行っていた不動産の収益の分配がそのまま四分の一づつで継続されるので、他の兄弟にとっても現状が変わるわけでないので、家族信託の提案を受け入れやすい。

- ③信託終了を兄弟全員の死亡としてあるので、それぞれの兄弟にとっても、兄弟の家族にとっても、この賃貸物件に関する老後の資金計画は立てやすい。順番に亡くなっていったとしても、それぞれが持っていた受益権(四分の一の権利)は、それぞれの相続人に承継されるようにしておけば、当初家族信託を組んだ兄弟全員が亡くなるまでこの仕組みは継続できます。

- ④Aさんの長男にとっては、売却時期をおおよそ想定できるので、その間の施設の維持管理を考えればよくなります。

また、建物の取り壊しや修繕のも家族信託契約によりAさんの長男ができるようになっているので、管理の意思決定はスムーズにできます。 - ⑤不動産所得の申告は、家族信託に移行する前と変わらずに、各兄弟が書く持分に応じて確定申告をすることになります。

- ⑥当初、この賃貸不動産全体を法人化して管理する方法も検討しましたが、法人化する時に、家族信託とは違い、資産を法人に移転したときに時価で譲渡所得が課税されてしまう事と登記料が家族信託の5倍かかってしまうのでコストを考えて断念しました。

(2)家族信託を契約した当初委託者(受益者)つまり、Aさんの兄弟全員が亡くなった時に信託は終了して、信託された不動産は売却されて分配される契約にしておきます。

- ①Aさんの兄弟が亡くなる都度、各兄弟が持っている受益権(四分の一)は、各人の相続税の課税対象になります。各人の他の財産と共に相続税の計算がされることになります。

- ②家族信託でAさんの長男に不動産の名義が変わっていても、相続税の特例である、小規模宅地の特例や配偶者の税額軽減は要件に当てはまれば適用させることができます。

- ③相続が発生した時に、各人に遺言があった場合も考えて、信託財産については、家族信託契約の中で、誰に帰属させるか(誰に相続させるか)を決めておきます。つまり、それぞれの家族の遺産分割と一緒に話し合いの土俵に上ることが無いように遺言と同様に相続する人を決めておきます。

- ④最終的に不動産を処分(売却)することになった場合も、名義はAさんの長男になっているので売却交渉も、残余財産の配分もスムーズに行うことができます。

- ⑤不動産を売却した場合の譲渡所得の税金は、受益権の持ち分に応じて、各自が譲渡所得の申告を税務署に行い納税することになります。この場合に税務上の特例が使えれば、家族信託契約をしていても各自が使うことができます。

6、再婚を機に財産承継を明確にするために家族信託を活用

Aさんには夫婦で暮らすご自宅と貸家と預金があって、妻のBさんには預金があります。

Aさんはこの機会に、AさんBさんそれぞれの子供たちのことを考えて家族信託契約を結ぶことにしました。

Aさんは、家族信託に関して次のようなコンサルを受けました。

(1)Aさんのうち自宅と貸家と預金の一部は家族信託契約に組み込み信託財産とし、残りは遺言で分ける財産とする。受託者はBさんとする。Bさんの預金は遺言で分ける財産とする。信託は夫婦が二人とも亡くなると終了します。

➡専門的に言うと、委託者はAさん、受託者はBさん、当初受益者はAさんです。

この家族信託契約でAさんとBさんが助かること

- ①家族信託契約と不動産の名義を受託者のBさんに変えることによって、奥様の生活も保証され、さらに財産の名義を変更しても贈与税はかからないので安心です。

- ②家族信託によって、Aさんは自分が亡くなった時の、自分の子供とBさんとのトラブルを避けることができます。Aさんは遺言で家族信託に組み込まなかった部分の預金を自分の子供たちに分けるように書いておきます。

- ③Aさん夫妻の生活は、二人の年金と貸家からの収入と信託に組み込んだ預金で賄われます。Aさんが亡くなったら家族信託契約で受益権(自宅に住む、貸家の収入を受け取る、預金から生活費を受け取る)権利は、奥様であるBさんが取得します(Bさんが第二受益者になります)

- ④貸家の名義が家族信託契約によって、AさんからBさんに代わっても、貸家の不動産所得の確定申告は今まで通り、受益者のAさんの名前で行います。後にBさんが受益権(貸家の収入をもらう権利)をもらうと、Bさんが貸家の不動産所得の確定申告をすることになります。

- ⑤Bさんは遺言で、自分の預金を自分の子供に相続させる旨を書いておきます。

- ⑥Aさんは、自分もBさんも認知症になってしまった時のために、自分の長男に信託契約の事は話してあり、Bさんに代わる第二受託者になってもらうことを承知してもらってあります。Bさんも信託契約の事は自分の子供に話してあって、信託監督人になってもらうことを承知してもらってあります。

(2)AさんとBさんが亡くなると信託契約は終了し、残余財産はAさんBさんそれぞれの子供たちに帰属させていくことになります。

- ①AさんとBさんの老後の生活と、遺産分配は家族信託とそれぞれの遺言によって、AさんとBさんの希望通りに分配していくことができます。

- ②ただし、どちらが先に亡くなるかによって、相続税の課税関係は少し複雑になります。相続税が課税されない場合には問題になりませんが、課税があると次のような問題が生じます。

Aさんが死亡 → 受益権は奥様のBさんへ

Aさんが亡くなったことによって、その後のBさんの生活のために、信託契約により、すべての信託財産はBさんに移るように設計してあります(相続されます)

この時に、Bさんに相続税が課税される可能性があります。それは、家族信託契約であっても、税務上の特例の配偶者の税額軽減や小規模宅地の特例が使えますから対策できます。

次に、Bさんが亡くなった時に、信託が終了し、信託財産が契約によりAさんの子供たちにも帰属した場合に、相続税の計算上は、Bさんの信託財産をもらったAさんの子供は、Bさんの相続人ではありませんから、相続ではなく遺贈となり、相続税が発生する場合には2割加算された税額になってしまいます。

相続税がすべてに優先するわけではありませんが、このように税額が増えてしまう可能性もあるのです。

7、ペットが寿命を全うするために家族信託を活用

Aさんは奥様とご自宅でペットの犬たちと暮らしています。長男が独立して近所で暮らしています。

Aさんは自分たち夫婦も犬も高齢になってきたことから、自分と奥様の老後の生活と、自分たちが認知症等になって亡くなってしまった後のペットの余生が心配です。

Aさんは家族とペットの行く末の課題を家族信託で解決することにしました。

Aさんは、家族信託に関して次のようなコンサルを受けました。

(1)Aさんの財産を預金の一部を除いて家族信託契約によって、長男の名義に変える。組み込む財産の中にペットの犬たちも入れておく。家族信託で、Aさんと奥様そして犬たちの余生の財産管理を長男にしてもらうように契約する。

➡専門的に言うと、委託者Aさん、受託者長男、当初受益者Aさん、第二受益者奥様 ペットは家族信託契約で動産(財産)として扱われます。

この家族信託契約でAさん一家(ペット含む)が助かること

- ①Aさんが万一認知症になってしまっても、大半の預金の名義は長男に変えてあるので、生活費等を下ろせなくなる心配はない。また、自宅も長男の名義に変えてあるので、夫婦で施設に入ることになって、お金が足りなくなった場合でも長男が売却できるので安心できる。これらの家族信託による名義変更は贈与税がかからないので、心配なく管理を任せられます。

- ②ペットは、Aさん夫婦が認知症になるあるいは飼えなくなった時点で、受託者である長男があらかじめ契約した老犬施設に預け入れる家族信託の中で契約しておきます。

また、Aさん夫妻が亡くなると信託は終了しますが、老犬施設に支払う犬の飼育費(医療費及び埋葬費含む)のお金は、信託契約で預金の中から分離して長男を通じて支払われることになっています。 - ③Aさんが亡くなった後、受益権は奥様に移ります(相続されます)。奥様と共にペットは、Aさんと同様に受託者の長男が管理している信託財産により安心して暮らせます。

(2)Aさん夫妻が亡くなると信託は終了します。信託された残余財産は、長男に帰属し、ペットは老犬施設で余生を送ることになります。

- ①Aさんが亡くなった後に、すべての信託財産(受益権)が奥様に移った場合には、その時点で奥様に相続税が課税されることになります。家族信託で名義が長男に名義が変わっている財産でも、相続税の配偶者の税額軽減や小規模宅地の特例は使えるので相続税対策は安心してできます。

- ②Aさんも奥様も亡くなるとこの家族信託は終了して、残余財産が長男に帰属して長男に相続税が課税されることになります。

家族信託の良いところは、家族信託を組む段階で、相続税が課税される順番を想定しシミュレーションしておくことによって、相続税が最も安く済む方法を設計しておくことができることです。 - ③Aさん夫妻が亡くなると、犬たちは財産として長男に相続され、長男から飼育費医療費等と共にあらかじめ契約された老犬施設に引き渡されることになります。この場合、長男を通さずに信託財産から老犬施設にお金を渡すと相続税の課税が複雑になりますから注意が必要です。

この他、家族信託を活用することで以下のようなお悩みを解決することができます!

- ●成年後見も考えましたが、父の財産も母の財産もギリギリの老後の蓄えしかない。成年後見人の専門家の方に毎月2~3万円の報酬が必要だと聞いたが、両親には長生きしてもらいたいし、家族信託で少しでもコストを抑えたいと考えてる。

- ●父の財産は不動産がほとんど。このままでは兄弟(相続人)の共有になってしまう。そうなると有効活用も売却もタイミングよくできなくなるので、今から家族信託で不動産が共有持ち分になるのは防ぎたい。

- ●家族の財産は家族で話し合って資産運用を考えていきたい。成年後見制度では自由な資産運用ができないのが困る。だから家族信託を使いたい。

- ●我が家は昔の家督相続の考えで代々不動産を相続してきた。残念ながら長男である自分に子供がいないため、兄弟に継がせたいが、自分の妻の生活は守っていかなくてはならないので、家族信託を使うしかないと考えている。

- ●自分の相続の手続きが心配。自分の父の時も手続きに苦労した。家族信託を使えば「生前に相続手続きのほとんどが終わると同じ事」だと聞いた。妻や子供に面倒な手続きをさせたくないので、今のうちに家族信託で財産は整理して名義変更しておきたい。

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/i3yJKUMIzTRrl5P5ZZwwE72aLnQPaJNKyCHscKlV.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/e1LEOFAUxAAEyA54anKQHuSbRHnk8oBBDc98qad2.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/YBinHyDM8hpRvWbTTFZXCAFHOfS8wEI3m6twFq0Q.png)