知って得! 相続対策の知恵 「家族信託口座でトラブルにならないための注意とは?」

家族信託で、財産を預かる受託者は「家族信託」専用の口座で管理します。金融機関にもよりますが、受託者の個人名義の通帳を信託専用として利用することが多く見受けられます。個人名義口座であるがゆえに注意したい点についてご説明します。

1.信託会社に「家族信託」という商品はありません

家族信託は信託会社が行う商事信託(商売として信託を扱っている)とは全く違います。

民事信託という法律によって、家族のあいだで契約を結んで信託を行う制度です。言い換えれば、家族間で成立する信託契約に信託会社や銀行が入り込むことはありません。

2.「家族信託」には信託専用の口座が必要

家族信託で用意すべきものは・・・

信託した人=委託者(例:お母様)が預けたお金を、

信託された人=受託者(例:長女)が預かって、

管理する普通預金の通帳(口座)が必要です。

信託法では、受託者個人の財産と委託者から信託された信託財産を区別して管理することが定められていますので信託専用の口座が必要なのです。

信託専用の口座は、いつ、どのように作ればよいのでしょうか。

家族間で信託契約を締結した後、受託者(例:長女)は、預かったお金を管理するために、家族信託専用の普通預金口座を新たに開設します。家族信託専用の通帳は、新規に作りますが、今は使っていない通帳を利用しても違法にはなりません。

3.個人名義口座を「家族信託専用口座」で利用するときの2つのポイント

Ⅰ. 税務署から贈与税をかけられることはないのか?

母が長女に財産を預けた例で説明します。

家族信託契約で、高額なお金が、母の通帳から、長女の通帳に移転しています。

長女が自分のために使っている通帳と、受託者として母のために使っている通帳を並べてみても、どちらも表紙に長女の名前が書いてあるだけで区別がつきません。

ポイントは通帳の表記よりも通帳の内容が重要です。言いかえれば、税務署にとって実際の通帳内容が課税対象であるかどうかの判断基準ということです。

個人の通帳と家族信託の通帳の区別のために、口座名義を「委託者●●受託者▲▲信託口」と印字した通帳を作ってくれる金融機関もあります。これは、ご自身が通帳にマジックで「家族信託専用口座」と書いた場合と同じで、個人名義口座を信託専用にしているという表記にすぎない場合があります。

Ⅱ. 多くの銀行で「家族信託専用口座」は設定されていません

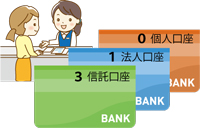

銀行の通帳はすべてコンピューターのコードで分類管理されています。例えば、個人口座には「0」、法人口座には「1」というコードが振られて管理されているとします。(※実際には金融機関ごとにコードは違います)

この、銀行側のコード区分が、家族信託専用口座としている通帳にどのような影響があるのでしょうか?

Case❶ 受託者(例:長女)が委託者(例:母)より先に亡くなった場合

銀行は長女名義の個人口座、コード区分「0」である口座すべてを、相続を理由に封鎖(一時的に使えない状態)します。長女が「家族信託専用」として使ってきた口座も封鎖されてしまいます。銀行のシステムは亡くなった、長女名義の個人口座、つまりコード区分が「0」であるすべての口座に対し凍結を指図してしまうのです。家族信託の口座が一時的に凍結されてしまうと母が困ることになります。

▶対応策

銀行の手続きは?

亡くなった場合の口座の名義変更は、相続手続きにより行います。家族信託契約のポイントは、家族信託設計時に第二受託者を設定しておくことです。そのことを踏まえた、遺産分割協議書や遺言によって第二受託者の名前に相続手続きで名義変更します。

税務署への説明対策は?

受託者個人の預金ではなかったという説明が必要となることもあります。受託者(長女)名義であった通帳は、委託者(母)の財産であることを、「家族信託契約書」と「通帳の中身」で確認ができ、長女の相続財産ではないという説明ができます。

現在では、個人口座「0」、法人口座「1」、の以外にも、信託口座「3」の区分を持つ金融機関も出てきています。このような金融機関に口座を作ることができれば事前対策はしなくても済みます。また、家族信託は金融機関の商品ではないので、専用口座を作っても金融機関の直接の利益にはならなく、大口預金を預ける人に限り口座を作れる等の制限も設けられているようです。

現在では、個人口座「0」、法人口座「1」、の以外にも、信託口座「3」の区分を持つ金融機関も出てきています。このような金融機関に口座を作ることができれば事前対策はしなくても済みます。また、家族信託は金融機関の商品ではないので、専用口座を作っても金融機関の直接の利益にはならなく、大口預金を預ける人に限り口座を作れる等の制限も設けられているようです。

Case❷ 受託者が差し押さえされた場合

受託者(長女)が自分の借金を払えずに差押えを受けた場合に、

長女名義で管理している「家族信託専用」の口座は差し押さえられてしまうのでしょうか。

現在では、個人口座「0」、法人口座「1」、の以外にも、信託口座「3」の区分を持つ金融機関も出てきています。このような金融機関に口座を作ることができれば事前対策はしなくても済みます。また、家族信託は金融機関の商品ではないので、専用口座を作っても金融機関の直接の利益にはならなく、大口預金を預ける人に限り口座を作れる等の制限も設けられているようです。

本来、信託財産の口座は本来差し押さえの対象ではありません。

しかし、Case❶と同様に、銀行は長女名義の個人口座、コード区分「0」を検索するため差し押さえられてしまうのです。

▶対応策

銀行の手続きは?

差押えにあってから差し押さえた側に説明するしかないのです。個人コードと区別できる、家族信託専用口座のコード区分「3」を作れる銀行に口座を作ればよいのです。ただこの差押えのケースは、そもそも論になりますが、差押えを受ける可能性のある人に受託者として財産を預けないことの方がいちばん大切です。

4.家族信託口座は追加可能

普通預金の口座と同様に家族信託の口座を増やすことができます。

ただし、金融機関で個人が持てる口座の数に制限を設けている場合には、同じ金融機関内では増やせませんから、他の金融機関に作ることになります。

一つの普通預金口座に大きなお金を入れておくことは安全上も好ましくないので、定期預金にすることもできます。金融機関を増やすことはペイオフの対策としても使えますが、金融機関がどのような口座区分(コード)で管理しているのかよく確認して作られることをお勧めします。

家族信託契約書の中で、株式による管理運用が認められていることもあるでしょう。しかし、証券会社には、家族信託による名義変更が無いのが現状です。したがって家族信託の専用コードが振られた口座を作ることは現実には難しいです。株式の運用管理について受託者の個人名義で行うことになります。

5.まとめ

このように、信託財産を管理していくためには、「家族信託専用の口座」が必要です。しかし金融機関では家族信託が認知され、コンピューターシステムが完備されているとは限らないのが現状です。その場合は、家族信託の日常管理の利便性を考えながら口座を作る選択をするしかありません。

受託者名義の個人口座で、信託財産を管理する場合は、万一の対策を考えて、信託契約や運用方法をアドバイスしてくれるコンサルができる相談室に相談することが一番かと思います。

特に家族信託はその後の運用に関しても、税務署に説明しなければならない場面が考えられますから、家族信託に強い税理士のいる相談室に相談してください。

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/i3yJKUMIzTRrl5P5ZZwwE72aLnQPaJNKyCHscKlV.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/e1LEOFAUxAAEyA54anKQHuSbRHnk8oBBDc98qad2.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/YBinHyDM8hpRvWbTTFZXCAFHOfS8wEI3m6twFq0Q.png)