特別養子縁組とは? 養子縁組の要件や節税対策について解説

血縁関係のない人の間に法律上の親子関係を結ぶ「養子縁組」。

養子縁組をすることによって、養親が亡くなったときに養子が財産を相続することができるようになります。

養子縁組には、大きく分けて「普通養子縁組」と「特別養子縁組」の2つがあり、それぞれ親子関係を結ぶ際の要件などが異なります。

今回は、特別養子縁組に焦点を当て、制度の概要や要件について詳しくご説明していきます。養子縁組を利用して相続税対策を行う方法もありますので、ぜひご参考にしてください。

◆「特別養子縁組」とは

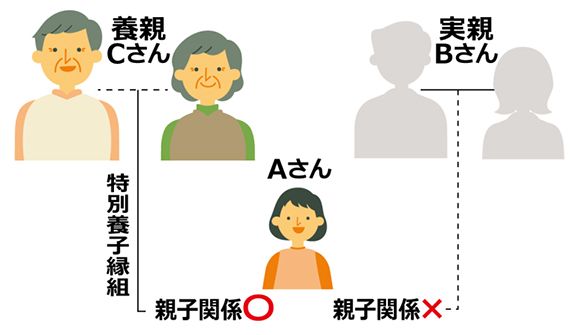

特別養子縁組は、養子が実親との親子関係を断ち切り、養親のみと親子関係を結ぶ養子縁組です。普通養子縁組の場合は、養親との縁組を結んだとしても実親との親子関係はそのままのため、二重の親子関係が生じることになります。しかし、特別養子縁組では実親との親子関係は解消されるため、養親との間の親子関係のみがある状態になります。

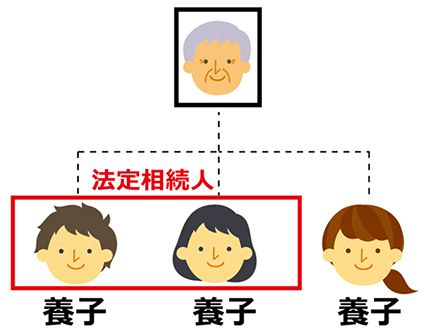

そのため、養子が亡くなった場合は養子が法定相続人となりますが、実親が亡くなった場合には養子が法定相続人となることはありません。

また、養子が先に亡くなった場合にも、養親は法定相続人となることができますが、実親は法定相続人となることができません。

例えば、Aさんには実親であるBさんがいますが、Aさんは実親Bさんから日常的に虐待を受けていました。そこで、Cさん夫婦はAさんと特別養子縁組を結び、Aさんの里親となることにしました。この場合、Aさんは実親Bさんが亡くなった場合には、Bさんの法定相続人とはなりませんが、養親であるCさん夫婦が亡くなった場合には法定相続人となることができます。

また、Aさんが先に亡くなった場合には、Bさんは法定相続人となることはできませんが、Cさん夫婦は法定相続人となることができるのです。

特別養子縁組は子どもの福祉や利益のために作られた制度です。実親からの虐待がある場合や、子どもを望む夫婦が利用するケースが多くあります。

●特別養子縁組

◆特別養子縁組を結ぶための要件

特別養子縁組は、養子が実親との親子関係を断ち切り、養親のみと親子関係を結ぶ養子縁組です。普通養子縁組の場合は、養親との縁組を結んだとしても実親との親子関係はそのままのため、二重の親子関係が生じることになります。

養子となる人の要件

原則として、養子となる人の実親の同意があることが要件です。

ただし、実親が意思表示できない場合や、実子を身体的、精神的に苛酷に扱い、正当な理由がないのに実父母が監護養育をしないなど、養子となる人の利益を著しく害する事由がある場合には、実親の同意が不要となることがあります。

また、養子となる人の年齢が、家庭裁判所へ審判を請求する時点で15歳未満であることも要件となっています。

令和2年3月31日以前では、養子となる人の年齢は6歳未満と定められていました。しかし、令和2年4月1日の法改正以降、養子と成人の年齢は15歳未満まで引き上げられました。

なお、養子となる人が15歳に達する前から養親となる人に監護されていた場合には、養子となる人が18歳に達するまでは審判を請求することができます。

養親となる人の要件

養親となる人は配偶者がいる人でなければなりません。また、夫婦ともに養親となることが要件です。配偶者の同意が得られなかったり、そもそも配偶者がいない人は特別養子を迎えることができません。

また、養親となる人が25歳以上であることも要件となります。なお、養親となる夫婦のどちらか一方が25歳以上である場合には、もう一方は20歳以上であれば養親となることができます。

さらに、縁組を成立させるためには、養親となる人が養子となる人を6ヶ月以上監護していることが必要です。縁組を結ぶ前に養子になる人と一緒に暮らし、その監護状況を見て家庭裁判所が縁組を結んでも良いかを判断することになります。

◆特別養子縁組を結ぶ手続き

特別養子縁組を結ぶためには、「特別養子適格の確認の申立て」と「特別養子縁組の成立の申立て」を同時に行う必要があります。申立先は、養親となる人の住所地を管轄する家庭裁判所です。

家庭裁判所に提出する書類は以下のとおりです。

申立てに必要な書類

(1)特別養子適格の確認の申立て

・申立書

・養子となる人の戸籍謄本(全部事項証明書)

・養子となる人の実親の戸籍謄本(全部事項証明)

(2)特別養子縁組の成立の申立て

・申立書

・養親となる人の戸籍謄本(全部事項証明書)

申立書は裁判所のサイトでダウンロードすることができます。必要書類についてご不明な点がある場合は、申立先の家庭裁判所にお問い合わせください。

◆養子縁組が相続税の節税になる仕組み

相続が発生すると、亡くなった人の相続財産や受け取った生命保険金に相続税が課税されます。しかし、亡くなった人の全ての財産が課税対象になっては、相続税の負担が大きくなってしまうため、一定額の控除が認められています。

例えば、相続税の計算をする際には、以下の算式で求められる基礎控除額を相続財産額から差し引くことができます。

相続税の基礎控除=3,000万円+(600万円×法定相続人の数)

仮に、法定相続人が3人いる場合では、3,000万円+(600万円×3人)=4,800万円の基礎控除額となります。もし、相続財産が1億円あるとすると、1億円−4,800万円=5,200万円に対して相続税が課税される仕組みです。

上記の基礎控除の算式を見ると、法定相続人が多ければ多いほど基礎控除額も多くなることがわかります。つまり、特別養子縁組により法定相続人が増えると、相続税が安くなるのです。

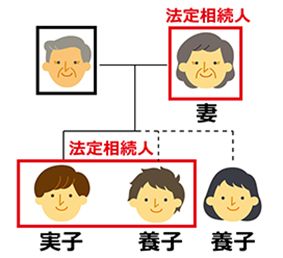

普通養子縁組の場合では、基礎控除の計算をする際に法定相続人として含めることができる養子の数には限りがあります。しかし、特別養子縁組を結んだ養子は実子と同じ扱いとなるため、上記の人数制限に該当しません。つまり、特別養子であれば、何人でも法定相続人にカウントすることができるのです。

ただし、相続税の節税を目的とした特別養子縁組は認められない可能性が非常に高いです。あくまでも子どもの福祉や利益のために作られた制度ということを理解しておきましょう。

なお、普通養子を法定相続人としてカウントする場合の制限は、以下のとおりです。

①被相続人(亡くなった人)に実子がいる場合

法定相続人としてカウントできる養子は1人まで。

基礎控除を計算する上での法廷相続人の数=

妻と実子、養子(1人まで)の3人

基礎控除額は、3,000万円+(600万円✕3人)=4,800万円

②被相続人(亡くなった人)に実子がいない場合

法定相続人としてカウントできる養子は2人まで。

基礎控除を計算する上での法廷相続人の数=

養子2人

基礎控除額は、3,000万円+(600万円✕2人)=4,200万円

◆まとめ

今回は、特別養子縁組の制度や要件についてご説明しました。特別養子縁組は普通養子縁組と比べて要件が厳しく、認められないケースも多くあります。

特別養子がいる場合の相続では、通常の相続手続きとは異なる点も出てきますので、相続に強い専門家に相談することをお勧めします。

ソレイユ相続相談室では、豊富な実務経験のある税理士と行政書士があなたに合った相続手続きのご提案を行っております。相続手続きをご検討のお客様は、ぜひ一度ご相談ください。

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/public/uploads/Header/i3yJKUMIzTRrl5P5ZZwwE72aLnQPaJNKyCHscKlV.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/public/uploads/Header/e1LEOFAUxAAEyA54anKQHuSbRHnk8oBBDc98qad2.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/public/uploads/Header/YBinHyDM8hpRvWbTTFZXCAFHOfS8wEI3m6twFq0Q.png)