知って得! 相続対策の知恵 「家族信託をしたら確定申告は誰がするの?」

家族信託で賃貸不動産を信託した場合でも、賃貸不動産による家賃収入は今まで通り発生します。発生した家賃収入は所得として所得税の課税対象となりますが、ここで「信託財産により発生した所得に関する確定申告は誰が行うべきか」が問題となります。

家族信託で賃貸不動産を信託した場合でも、賃貸不動産による家賃収入は今まで通り発生します。発生した家賃収入は所得として所得税の課税対象となりますが、ここで「信託財産により発生した所得に関する確定申告は誰が行うべきか」が問題となります。

まずは、家族信託に登場する人物について確認しておきましょう。

家族信託には、主に以下の役割を持った人が登場します。

・委託者:信託財産を預ける人

・受託者:信託財産を預かる人

・受益者:信託財産によって利益を受ける人

委託者から受託者に賃貸不動産が信託された場合、受託者が管理する賃貸不動産から発生した家賃収入は受益者のものとなります。

この場合、家賃収入に関する確定申告は、もともと賃貸不動産を持っていた委託者が行うのでしょうか?それとも、賃貸不動産の管理を任された受託者でしょうか?

今回は、家族信託で信託された財産に関する確定申告は誰が行うのか、また確定申告の注意点についてご説明しています。

■<相続対策の知恵>家族信託後の確定申告は誰がするの?

ここでは、2つの事例をもとに家族信託の確定申告についてご説明していきます。

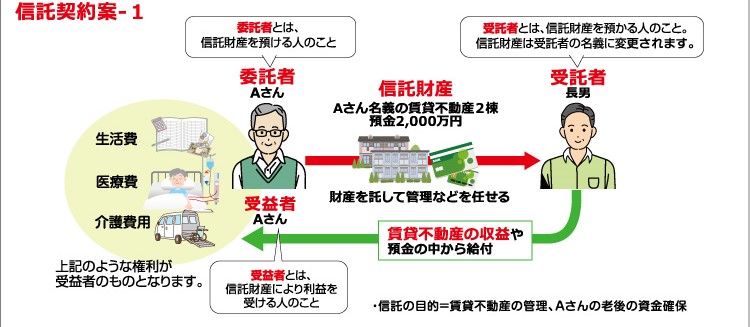

【家族信託後の確定申告は誰がするの?:事例1】

2棟の賃貸不動産と預金2,000万円を所有しているAさんは、最近不動産収入などの管理が難しくなってきたこともあり、不動産経営を長男に任せたいと考えるようになりました。

しかし、不動産収入が全て長男に渡ると自分の老後の資金が足りなくなってしまうため、不動産管理を長男に任せて不動産収入を自分の生活費等に充てたいと考えています。

そこで、Aさんは専門家に相談し、「家族信託」という制度を利用することにしました。Aさんの信託契約は以下のとおりです。

このような信託契約を結んでおくことで、Aさんは賃貸不動産2棟と預金2,000万円の管理を長男に任せながら、不動産収入や預金の中から生活費等を受け取り続けることができます。

また、賃貸不動産の名義はAさんから長男に変更されますので、たとえAさんが認知症になってしまったとしても、不動産の大規模修繕や必要に応じて売却などの契約を行うことも可能になるのです。

では、この場合、不動産所得の確定申告は誰が行うことになるのでしょうか?

今回の例では、Aさんの老後の資金確保のために、不動産収入や預金から生活費等の支払いを受ける人(受益者)をAさんに設定しています。つまり、賃貸不動産の名義が長男に変わり、形式上は長男の管理する口座に不動産収入が振り込まれているとしても、実質的に家賃収入はAさんのものになるということです。したがって、不動産所得の確定申告は賃貸不動産によって利益を受けた人が行うものですから、Aさんが不動産所得の確定申告を行うことになります。

また、賃貸不動産を長男に信託した後、長男がその不動産を売却した場合、その売却益も受益者であるAさんのものとなります。

したがって、信託不動産の売却益に対して課税される譲渡所得税の申告もAさんが行う必要があります。

ただし、信託不動産の売却収入は受託者の口座に入り、受託者に管理されることになります。

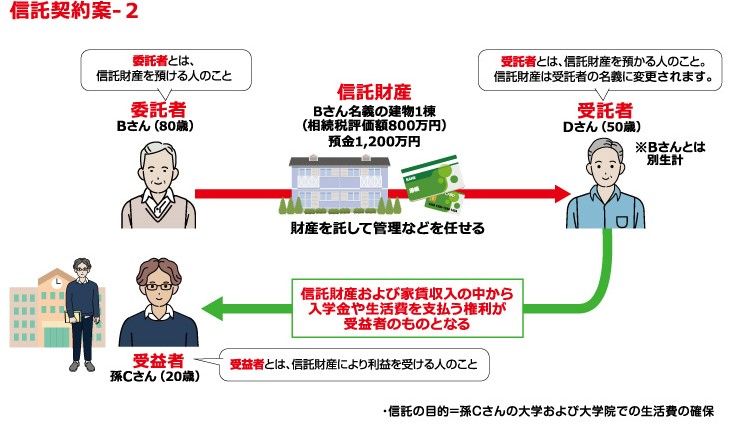

【家族信託後の確定申告は誰がするの?:事例2】

賃貸不動産(アパート)を何件か所有しているBさんは、高校を卒業し医学部を目指して浪人していた長男の孫Cさんが大学及び大学院に進学するのを機に、この孫の学費及び生活費を自分の所有するアパートのうち一件の収入で支援したいと考えました。

ただし、孫Cさんはまだ社会人経験もなく、無駄遣いも考えられるので、生活費の管理はBさんの長男で孫Cさんの親のDさんに任せたいと考えました。

また、Bさんは最近物忘れが激しくなってきたこともあり、賃貸不動産をDさんに継がせようとも考えています。

そこで、何かいい方法はないかと思い、専門家に相談することにしました。専門家は「家族信託」という制度を利用して、以下のよう信託契約を締結することを提案してくれました。

このような信託契約を結んでおくことによって、Bさんは長男Dさんに賃貸不動産の経営や不動産収入の管理を学んでもらいながら、不動産収入の中から一定金額を孫Cさんに渡し続けることができます。

つまり、形式上、不動産収入は長男Dさんが管理する口座に入金されますが、実質的に不動産収入によって利益を受けるのは孫Cさんということです。したがって、不動産所得の確定申告は受益者である孫Cさんが行うことになります。

なお、このケースでは委託者Bさんと受益者Cさんが異なる信託契約となるので、財産が委託者から受益者へ贈与される形になるため、「贈与税」の課税対象となりますのでご注意ください。ただし、60歳以上の父母や祖父母から20歳以上の子や孫への贈与の場合に「相続時精算課税」という制度を利用することで、2,500万円までは贈与税をかけずに贈与を行うことができます。

本来であれば、教育資金の贈与は非課税で行う方法もありますが、Bさんの認知症対策及びDさんの不動産経営の後継者教育、及びやがて財産を継ぐ可能性のあるCさんの教育も兼ねて、税金より優先してこの信託が選ばれました。

そのほかにも贈与税の制度はいくつかありますので、家族信託を行う際は税金に詳しい税理士へ相談することをお勧めします。

■<相続対策の知恵>家族信託後の確定申告で注意するべきことは?

通常、賃貸不動産に関する所得税の確定申告は1月1日から12月31日の1年間に発生した所得(黒字)から、その年の損失(赤字)を差し引いて申告することができます。

例えば、賃貸不動産が2棟あり、片方の不動産が年100万円の赤字で、もう片方の不動産が年100万円の黒字となった場合、2つの不動産の損益を通算(相殺)して不動産所得を0円として申告することができます。

・「損益通算の禁止」ってなに?

ただし、家族信託によって信託された財産に関する確定申告を行う場合は、通常の確定申告とは少し異なる点があるのです。それが「損益通算の禁止」です。

損益通算の禁止とは、信託財産から生じた損失を、信託財産以外から発生した所得から差し引くことができないということです。

したがって、赤字の信託不動産がある場合には、信託する前と比べて損と益が通算できない分多くの所得税が課税されてしまうのです。

賃貸不動産を信託する場合は、確定申告のことも慎重に考慮する必要があります。

■<相続対策の知恵>まとめ

今回は、家族信託で信託した財産に関する確定申告についてご説明しました。

確定申告は家族信託の受益者が行うことになります。ただし、信託財産の損失は確定申告で通算することができませんので、贈与税や相続税だけでなく、所得税のことも考えて信託内容を決めましょう。

家族信託を行う際は、信託や税金に詳しい専門家に相談することをお勧めします。

ソレイユ相続相談室では、豊富な実務経験のある税理士と行政書士があなたに合った家族信託のご提案を行っております。家族信託をご検討のお客様は、ぜひ一度ご相談ください。

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/public/uploads/Header/i3yJKUMIzTRrl5P5ZZwwE72aLnQPaJNKyCHscKlV.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/public/uploads/Header/e1LEOFAUxAAEyA54anKQHuSbRHnk8oBBDc98qad2.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/public/uploads/Header/YBinHyDM8hpRvWbTTFZXCAFHOfS8wEI3m6twFq0Q.png)