【保存版】相続税申告を自分でチャレンジしたい方へ

「相続税申告は専門家に頼らず、自分でチャレンジしてみたい」

「自分で相続税申告をしたいけど、何から始めれば良いかわからない」

このような悩みを抱えている方はいませんか?

相続税申告は必ずしも専門家に依頼しなければならない手続きではなく、自分で行うことも可能です。税理士などの専門家に依頼すると20〜100万円ほどの費用がかかるため、お金の面から自分で相続税申告にチャレンジしたいという方も多いかと思います。

しかし、相続税申告は亡くなった人の一生分の財産を清算する手続きです。申告をするまでの手続きが1つひとつ複雑で、なかなか申告まで辿り着けない可能性もあります。相続税申告は、それだけ特殊で大変な手続きなのです。

ただし、亡くなった人の財産や相続人の状況によっては、相続人だけで申告を行うことも可能です。相続税申告書の作成手順や注意点をおさえておけば、円満でスムーズな相続税申告を実現することができます。

今回は、自分で相続税申告を行う場合の条件と手順、注意点をご説明いたします。

相続税申告を自分でチャレンジできる方の条件

相続税申告を自分でしたい場合には、次の条件に当てはまっているかを確認してみましょう。

①遺産分割協議がまとまっている

②相続財産が国内預金と証券会社に預けている株式等、死亡保険金、自宅のみ

③二次相続の相続税を考える必要がない

④亡くなった人が生前贈与をしていない

⑤亡くなった人に名義預金がない

⑥不動産の相続税評価ができる

条件を1つずつご説明していきます。

①遺産分割協議がまとまっている

亡くなった人の遺言がない相続では、相続人同士で亡くなった人の財産について「誰が、何を、どのくらい相続するか」を決める話し合いをする必要があります。この話し合いを「遺産分割協議」といいます。

遺産分割協議がまとまっていないと、利用する特例やその後の相続税の計算などがはっきりとしないため、正しい相続税申告書を作成することができません。したがって、自分で相続税申告書を作成する場合には遺産分割協議がまとまっていることが大前提なのです。

自分で相続税申告を行いたい場合は、まず遺産分割協議をまとめることから始めましょう。また、遺産の分割方法によっては相続税を安く抑えることも可能です。

相続税を安くする遺産分割については、こちらの記事をご覧ください。

②相続財産が国内預金と証券会社に預けている株式等、死亡保険金、自宅のみ

亡くなった人の財産が国内の預金、証券会社に預けている株式等、死亡保険金、住んでいた自宅のみの場合には、比較的簡単に相続税申告を行うことができます。

例えば、亡くなった人の相続財産が預金3,000万円と介護施設に入所する前に住んでいた自宅でその他には特に大きな財産がなく、亡くなった際に2,000万円の死亡保険金が支払われたという場合には、自分での相続税申告は難しくありません。

ちなみに、本来、死亡保険金は受取人固有の財産となりますので、民法上は相続財産には含まれません。しかし、税法上は相続財産として扱われるため、相続税を計算する際には死亡保険金も相続財産に加える必要があるのです。

ただし、死亡保険金には「500万円×法定相続人の数」の非課税枠があります。亡くなった人の法定相続人が3人の場合には、非課税額500万円×3人=1500万円を差し引いた500万円のみが相続税の課税対象となります。

亡くなった人に海外預金や事業用の財産がある場合には、相続税の計算が複雑になってしまうため、相続経験のない方のみでは難しい可能性があります。評価方法のわからない財産がある場合には、相続に強い専門家に申告を依頼することをお勧めします。

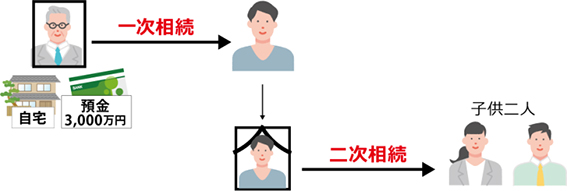

③二次相続の相続税を考える必要がない

相続が発生した時、多くの方は相続税の節税や、相続人同士で争いのないような遺産分割について考えるかと思います。しかし、今回の相続で相続税を節税できたり争いを防いだりしても、次の相続でトラブルが発生してしまう可能性があるのです。

例えば、亡くなったAさんには妻と2人の子がおり、相続税評価額2,000万円の自宅と預金3,000万円を持っていました。妻はA名義の自宅でAさんと一緒に暮らしていましたが、Aさんが亡くなったため、今後は介護施設に入所しようと考えています。2人の子にそのことを話し、妻が預金3,000万円を、子は自宅を売却して得たお金を半分ずつ相続することで納得しました。妻には「配偶者の税額控除」があるため、妻に多く相続してもらったほうが相続税の節税にもつながると思ったからです。しかし、妻は介護施設へ入所する前に急病で亡くなってしまいました。

そうすると、妻の財産となった預金3,000万円は、再び相続財産として相続税の課税対象になってしまうのです。

Aさんの相続(一次相続)と妻の相続(二次相続)で2度も同じ財産に相続税がかかってしまうと、一次相続で節税を行なった意味がありません。配偶者の税額軽減は大幅な節税対策になりますが、夫婦は歳が近いことが多いため、配偶者に多くの財産を相続させることはリスクも高いのです。

しかし、二次相続の税金を考慮して遺産分割を行うことは簡単ではありません。逆に、亡くなった人に配偶者がいない等、二次相続の相続税について考える必要がない場合には、自分で遺産分割や相続税申告を行うことが比較的簡単にできます。

二次相続についてさらに詳しく知りたい方は、こちらの記事をご覧ください。

④亡くなった人が生前贈与をしていない

生前贈与とは、生きているうちに自分の財産を他の人に譲り渡すことです。よく相続税の節税対策として活用されることが多く、年間110万円までを非課税で贈与できる「暦年課税」は知っている方も多いのではないでしょうか。

亡くなった人が生前贈与を行っていなかった場合には、比較的簡単に相続税申告を行うことができます。なぜ、生前贈与が相続税申告の難易度に関係するかというと、生前に贈与された財産に相続税が課税される可能性があるからです。

基本的に、贈与された財産は、贈与時に受贈者(贈与を受けた人)に所有権が移るため、贈与者が亡くなったときに相続税はかかりません。しかし、贈与者が亡くなる前3年以内に贈与した財産については、その贈与はなかったものとみなされ、相続税の課税対象となってしまうのです。

もし、亡くなった人が生前贈与をしており、その贈与が亡くなる前3年以内に行ったものだとすれば、相続税の計算が少々ややこしくなってしまいます。

生前贈与の3年以内加算についてさらに詳しく知りたい方は、こちらの記事をご覧ください。

さらに、贈与制度には暦年課税のほかに「相続時精算課税」という制度もあり、受贈者はどちらの課税制度を利用して財産を受け取るかを選択することができます。

相続時精算課税とは、60歳以上の父母・祖父母から20歳以上の子・孫に対して2,500万円までを非課税で贈与できる制度です。この制度では贈与税がかかりませんが、贈与者が亡くなったときに贈与した財産に対して「相続税」が課税される仕組みになっています。そのため、相続時精算課税を利用して贈与した財産がある場合には、慎重に相続税申告を行う必要があります。

⑤亡くなった人に名義預金がない

名義預金とは、口座の名義人と実際の預金の管理人とが異なる預金のことをいいます。例えば、亡くなった父が長女の名義で預金口座を作ったが、実際にお金を預金して管理していたのは亡くなった父だったというケースがこれに当たります。

実はこの名義預金、亡くなった父の財産として相続税の課税対象となってしまうため注意が必要なのです。契約上は長女の名義になっているため、長女の財産と思われがちなのですが、蓋を開けてみるとお金は父が預金しているし、ハンコや通帳の管理も父がしている。このような預金は、税務調査で名義預金とみなされてしまう可能性が高いです。

預金の額にもよりますが、名義預金があるのとないのとでは相続税の金額も異なりますので、亡くなった人に名義預金がある場合には、相続に詳しい専門家に相談しましょう。

名義預金についてさらに詳しく知りたい方は、こちらの記事をご覧ください。

⑥不動産の相続税評価ができる

不動産の相続税評価ができると、自分で相続税申告を行うハードルがグッと下がります。

相続財産の中に自宅などの不動産が含まれている場合、相続税の計算をするために、その不動産を評価して金額に直す必要があります。相続の際に使われる評価額のことを「相続税評価額」といいます。

不動産の相続税評価額は、土地の場所は、奥行きや間口を計測し、土地の形状を考慮して計算しなければならず、評価額の計算を自分でするのが難しい場合もあります。また、持っている土地によっては「小規模宅地等の特例」など、相続税を大幅に減額できる特例も利用できる場合があります。

自分で相続税申告を行う場合には、不動産の評価と不動産に関する特例について知っておくと良いでしょう。

小規模宅地等の特例についてさらに詳しく知りたい方は、こちらの記事をご覧ください。

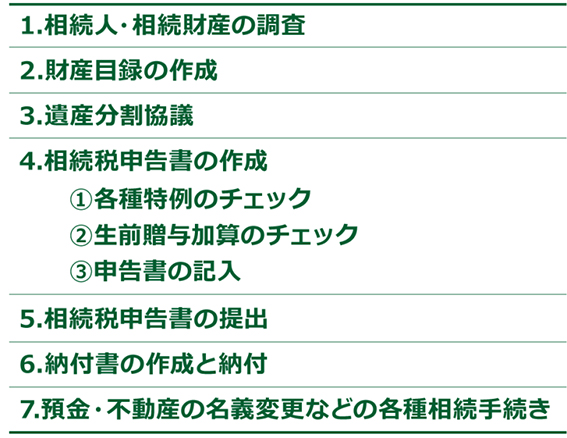

相続税申告を自分でする場合の手順

相続税申告はどのような手順で行えば良いのでしょうか。

相続が発生してから相続税申告までは、以下の流れで進めていきます。

1.相続人・相続財産の調査

まず、相続が発生したら亡くなった人の相続人と相続財産を調査します。相続人の調査は亡くなった人の「戸籍謄本」を集め、その中から誰が相続人になり得るかをチェックします。戸籍謄本とは、その戸籍にいる人の結婚や離婚などの身分関係をした公文書のことで、相続人調査には亡くなった人の出生から死亡までの連続した戸籍謄本を収集する必要があります。

それと同時に、相続財産の調査も行います。相続財産には預金や不動産などのプラスの財産だけでなく、借金や未払金などのマイナスの財産も含まれます。

相続財産の調査方法については、こちらの記事でご説明しています。

2.財産目録の作成

相続人・相続財産が確定したら、次に亡くなった人の財産目録を作成します。財産目録とは、亡くなった人にどのような財産がどこに、どのくらいあるかを一覧にしたものです。財産目録を作成しておくことで、後の手続きを楽に済ませることができます。

3.遺産分割協議

作成した財産目録をもとに、「誰が、何を、どのくらい相続するか」を決める話し合いを行います。この話し合いを遺産分割協議といい、遺産分割協議では相続人全員が分割内容に合意することで成立します。相続人のうち1人でも納得できない人がいると、なかなか協議が成立しないため、相続の中で最も争いの起こりやすい手続きの1つです。この遺産分割協議をいかに早く終えられるかが、スムーズな相続税申告の鍵になると言えます。

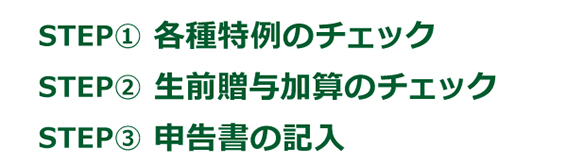

4.相続税申告書の作成

遺産分割協議が成立したら、いよいよ相続税申告書を作成していきます。相続税がかからない場合には相続税の申告をする必要はありません。ただし、配偶者の税額軽減によって相続税がゼロになった場合には、納税の必要はありませんが申告は必要になりますのでご注意ください。

相続税申告書の作成は、以下のステップで進めましょう。

まず初めに、どのような特例が使えるかをチェックします。

配偶者が財産を相続する場合には「配偶者の税額軽減」、亡くなった人が土地を持っていた場合には「小規模宅地等の特例」など、相続税を減額できる特例があります。このような特例を利用するためには、申告書に記入が必要ですので、申告書を作成する前にどのような特例が使えるのかを確認しておきましょう。

次に、亡くなった人が亡くなる前3年以内に生前贈与をしていないかをチェックします。相続税の節税対策として活用される生前贈与ですが、駆け込みの節税を防止するために、亡くなる前3年以内に贈与した財産は相続財産に加えて相続税を計算することになっています。相続税額の計算に影響しますので、生前贈与加算の対象となる贈与がないかを確認しましょう。

特例と贈与についてチェックしたら、相続税申告書に必要事項を記入します。相続税申告書は第1表から第15表まであり、亡くなった人の財産構成や遺産分割の内容など様々な情報が必要になります。記入漏れや間違いのないように、慎重に作成しましょう。

相続税申告書の様式一覧は、国税庁のサイトからダウンロードすることができます。

5.相続税申告書の提出

作成した相続税申告書は、亡くなった人の住所地を管轄する税務署に提出します。申告書の提出期限は、相続の開始を知った日から10ヶ月以内です。

6.納付書の作成と納付

相続税の納付書を作成し、申告した相続税額で納付をします。相続税の納付期限も申告期限と同様に、相続の開始を知った時から10ヶ月以内です。相続税は原則として現金一括払いですので、相続税が高額な場合や、主な相続財産が現金以外の場合には、早めに納税資金の確保に着手しましょう。

7.預金・不動産の名義変更などの各種相続手続き

相続税の申告・納税が終わったら、預金や不動産などの名義変更を行います。各種財産の名義変更には期限がありませんが、預金の場合にはお金が引き出せない、不動産の場合には売却できないなどトラブルの原因となりますので、できるだけ早めに手続きを済ませましょう。

自分で相続税申告をする場合の注意点

自分で相続税申告書を作成する際、このようなトラブルが起こる可能性があります。

- ・誰が申告書を作成するかで揉めた

- ・相続税申告書の提出期限に間に合わなかった

- ・相続税が安くなる特例を知らずに申告してしまった

このようなトラブルが起こってからでは、円満でスムーズな相続を実現することができません。初めて相続税申告に不安を抱えている方も多いかと思います。ですから、

- ・誰が申告書を作成するかあらかじめ決めておく

- ・申告期限を確認し、申告までのスケジュールを組む

- ・どのような特例があるのかを調べて適用要件を確認する

このように、あらかじめ対策を取っておくことが大切なのです。相続税の申告・納税期限に遅れると、無申告加算税や延滞税などのペナルティが課される可能性があります。自分の申告期限はいつなのかを確認し、それまでに必要な手続きを終えられるようにしましょう。

また、相続争いは仲の良い兄弟でも起こる可能性があります。「うちは家族全員仲がいいから大丈夫。」と思っていても、いざお金が絡むと争いになる可能性は十分にあります。相続が終わった後も解決しないケースもありますので、争いが起こる前に十分な対策を心がけましょう。

さらに、相続では通常の確定申告に比べ、税金の安くなる特例の数がはるかに多くなります。ですから、特例の組み合わせや申告書の書き方によっては支払う相続税額が百万円単位で変わるケースもあるのです。しかし、使える特例を使わずに申告したとしても、税務署は指摘してくれません。ですから、あらかじめ使える特例を調べておくことが大切なのです。

円満でスムーズな相続税申告は相続に強い税理士へ

今回は、自分で相続税を行う場合の注意点や条件をいくつかご紹介しました。条件に当てはまっていれば、比較的簡単に自分で相続税申告を行うことが可能ですが、相続の事例には1つとして同じものがありません。条件に全て当てはまっていたとしても、亡くなった人の財産や相続人によっては自分で申告を行うことが難しいケースもあります。

「特例を使えば相続税をもっと安くできた」「費用を安くしようと自分で申告をしてみたが、かえって多くの相続税を支払うことになった」など、相続税申告を行ってから後悔することがないように、初めから相続に強い税理士に申告を任せる手段も有効です。

ソレイユ相続相談室では、相続税申告安心パックの他、相続手続きや遺言・信託など様々な安心パックをご用意しております。お客様1人ひとりに親身に寄り添い、相続に関するお悩みを解決するアドバイスを行ってまいります。相続のお悩みや不安がある方は、ぜひ一度ご相談ください。

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/i3yJKUMIzTRrl5P5ZZwwE72aLnQPaJNKyCHscKlV.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/e1LEOFAUxAAEyA54anKQHuSbRHnk8oBBDc98qad2.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/YBinHyDM8hpRvWbTTFZXCAFHOfS8wEI3m6twFq0Q.png)