子への財産贈与! 家族信託と生前贈与では親にとってどっちがいい?

「自分が亡くなった時の相続税対策として、今から子に財産を贈与しておきたい。」

「自分が亡くなった時の相続税対策として、今から子に財産を贈与しておきたい。」

「娘が結婚したから、結婚後の生活資金としてお金を贈りたい。」

生前贈与を活用する理由は人それぞれです。生前贈与は、相続財産を減らすことで節税対策ができるだけでなく、自分が生きているうちに財産が移るため、確実な遺産承継をすることができます。

相続対策として幅広く活用されている生前贈与ですが、いくつかのデメリットを考慮しなければ、トラブルが発生してしまう可能性があるのです。

そこで、家族信託を活用することで、生前贈与のデメリットを防ぎつつ、確実な遺産承継を行うことが可能になります。しかし、家族信託は万能な制度ではありません。家族信託にもいくつかのデメリットは存在します。では、家族信託と生前贈与、財産を与える親にとってはどちらが良いのでしょうか。

今回は、生前贈与と家族信託のメリット・デメリット、生前贈与の代わりに家族信託を活用する方法をご紹介します。この記事を読んで、自分にとってはどちらが良いのかを慎重に検討しましょう。

❏生前贈与のメリットとデメリット

生前贈与とは、自分が生きているうちに財産を他の人に譲り渡す方法です。生前贈与には大きく分けて、「暦年課税」と「相続時精算課税」の2種類があり、受贈者(贈与を受ける人)はどちらの方法で財産を受け取るかを選ぶことができます。それぞれ贈与税の課税方法が異なりますので、確認しておきましょう。

暦年課税とは、毎年110万円までの贈与には贈与税がかからない制度です。累進課税制度が採用されているため、110万円を超える部分が大きいほど課税される税率も大きくなります。

一方で、相続時精算課税は60歳以上の父母や祖父母から20歳以上の子や孫への贈与で、2,500万円までであれば贈与税がかからない制度です。一見、暦年課税よりも圧倒的にお得な制度のように思えますが、贈与税がかからない代わりに相続税がかかる可能性があるため注意が必要です。贈与者が亡くなったとき、相続時精算課税で贈与された財産は贈与者の相続財産に加えられ、相続税の課税対象となるのです。

どちらの贈与税制度を利用するかで、税額が大幅に異なりますので、自分に合った制度を選ぶことが大切です。

では、生前贈与にはどのようなメリット・デメリットがあるのでしょうか。

メリット① 相続税の節税をすることができる

生前贈与は主に相続税の節税対策として活用されています。

特に、暦年課税は毎年110万円までであれば贈与税がかからないため、毎年コツコツと贈与をすることで、大幅に相続税を減らすことが可能です。

例えば、2人の子どもに毎年110万円の贈与を10年間続けたとすると、2人×110万円×10年間=2,200万円もの相続財産を減らすことができます。

メリット② 確実に財産を渡すことができる

生前贈与では、生きているうちに当事者同士で契約をして財産を移転するため、渡したい相手に確実に財産を渡すことができます。

財産の承継は遺言でも行うことができますが、遺言は遺言者が亡くなるまでは効力を持ちません。そのため、今すぐ使って欲しい財産を贈与する場合や、贈与財産の活用方法を見届けたい場合には、遺言よりも生前贈与を活用する方が良いでしょう。

デメリット① 死亡前3年以内の生前贈与には相続税がかかる

暦年課税で財産を贈与する場合には、「死亡前3年以内加算」に注意しなければなりません。

贈与者が亡くなる前3年以内に暦年課税で贈与した財産は、贈与者の相続財産に加算してから相続税を計算することになります。つまり、贈与してから3年以内に亡くなってしまうと、その贈与財産には相続税がかかるのです。これは、亡くなる直前に駆け込みで贈与を行って相続税の節税をすることを防ぐためです。せっかく贈与をしたのに相続税が課税されてしまっては、節税対策が無駄になってしまいます。

そのため、相続税の節税対策を成功させるためには、元気なうちからコツコツと贈与を行いましょう。

デメリット② 贈与財産の活用方法までは指定できない

生前贈与では財産を与えることはできても、贈与した財産の使い道までは指定することができません。例えば、親が子に結婚後の生活資金として使って欲しいと贈与をしたとしても、受け取った子が無駄遣いをしてしまう可能性もあります。

また、一度贈与をして財産を手放してしまうと、自分の意思で返してもらうことができない点もデメリットといえます。例えば、子に2,000万円の贈与をしたが、老後の資金が足りなくなったので1,000万円返して欲しいと思っても、親の意思だけでは返してもらうことができません。

❏家族信託のメリットとデメリット

家族信託とは、自分の財産を信頼できる家族に預けて、管理や運用、処分を任せることができる制度です。家族信託で財産を預けることによって、認知症等により判断能力がなくなったとしても、信託された預金の引き出しや不動産の売却を行うことができるため、認知症対策として最近関心が高まっています。

家族信託には、最低でも「委託者」「受託者」「受益者」の3人が登場します。委託者とは信託財産を預ける人のことで、受託者とは信託財産を預かる人のことです。また、受益者とは信託財産によって利益を受ける人のことをいいます。

つまり、委託者は財産を受託者に預け、その財産は受益者のために管理されることになります。認知症対策として家族信託を利用する場合は、委託者=受益者の形の信託を行います。

では、家族信託にはどのようなメリット・デメリットがあるのでしょうか。

メリット① 無駄遣いを防止することができる

例えば、祖父から孫に2,000万円を贈与したいと考えていても、一気に大きな財産を孫に持たせると「無駄遣いをするのではないか」と不安になりませんか?

生前贈与では、贈与者が財産の使い道を指定しても受贈者は従う必要がないため無駄遣いの心配がありますが、家族信託を活用することで、孫の無駄遣いを防ぐ仕組みを作ることができるのです。

家族信託を使って無駄遣いを防止する方法は、次の章でご紹介します。

メリット② 認知症になった後でも財産を渡し続けることができる

贈与を家族信託で行うことで、認知症になった後でも贈与を行うことができます。贈与は契約であるため、一般的には認知症になると行うことができなくなってしまいます。

例えば、「孫に毎年300万円の贈与を10年間継続して行いたいが、いつ認知症になるか分からない。しかし、一気に3,000万円与えるのも怖い。」という場合には、家族信託を使って、一旦受託者に3,000万円を預け(贈与し)、受託者から孫に毎年300万円を渡してもらう仕組みを作ることができます。

もし、委託者が信託から5年後に認知症になったとしても、孫は受託者から財産を受け取り続けることができます。

デメリット① 受託者がいないと成立しない

家族信託では、委託者の代わりに財産を管理してくれる受託者の存在が重要になります。そのため、周りに信頼できる家族がいない場合には家族信託を行うことができません。 「喧嘩別れしてから何年も会っていない子」や「働かずに親のお金で生活し、親の面倒を見ない子」などは受託者として相応しくない可能性があります。家族のトラブルは解決が難しいですので、受託者は慎重に選びましょう。

❏家族信託に生前贈与を組み込む方法

生前贈与と家族信託にはそれぞれ異なるメリットやデメリットがあることがわかりましたが、実際にはどのように活用するのでしょうか?

ここでは、生前贈与の代わりに家族信託で財産承継をした人の例をご紹介します。

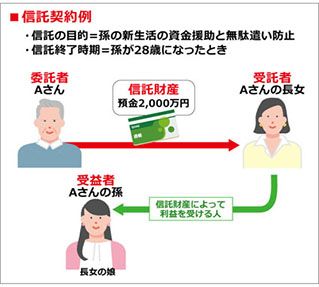

【事例1:孫への資金援助をしたAさん】

80歳を迎えたAさんには、長男と長女の2人の子がいます。妻は5年前に亡くなっており、現在は長男夫婦と共にAさん名義の自宅に暮らしています。長女は早くに結婚し、遠方にある夫の実家で暮らしているようです。Aさんと長男、長女との関係は良好で、長女とはなかなか顔を合わせることができませんが、電話などで頻繁に連絡を取っています。

そんな中、長女の子(Aさんにとって孫)が大学を卒業し、就職をすることが決まりました。そこで、Aさんは可愛い孫が新生活で困らないように、資金援助をしたいと思っています。

Aさんは年間110万円の「暦年課税」を利用して少しずつ贈与をしようと考えていましたが、80歳を超えていることもあり、いつ認知症になるかわかりません。認知症になると贈与ができなくなってしまうため、一度に多額の贈与ができる「相続時精算課税」で2,000万円の贈与をすることにしました。この方法だと認知症の心配はありません。

しかし、Aさんは「一気に財産を贈与すると、孫がお金の無駄遣いをしてしまうかも知れない。」という不安が出てきたのです。

確かに、一気に2,000万円ものお金が増えるとなると、要らないものを購入したり、詐欺に巻き込まれる可能性もあります。そこで、Aさんはどうするべきか、専門家に相談することにしました。

専門家「Aさんの場合は、相続時精算課税を家族信託に組み込んで、孫に少しずつお金を贈与することができます。」

専門家が提案した家族信託は以下のとおりです。

このような信託契約をすることで、Aさんは直接多額のお金を孫に渡すことなく、一旦長女に管理をしてもらうことができます。そして、信託した預金の中から長女が毎月一定額を孫に対して支払うという方法が可能になります。

また、今回の場合は、「孫が28歳になったら無駄遣いはしないだろう」ということで、信託の終了時期を孫が28歳になったときに設定しました。

このように、家族信託を使うことで、孫の無駄遣いを防ぎながら安心して贈与を行うことができます。

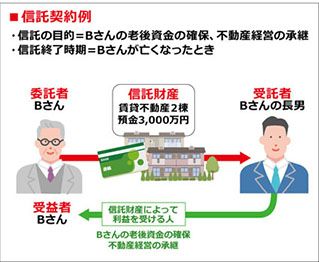

【事例2:事業を承継したBさん】

もうすぐ75歳になるBさんには、長男と次男の2人の子がいます。

Bさんは不動産経営を行なっており、そろそろ世代交代をしたいと考えるようになりました。遺言で長男に全て相続させることも考えましたが、今長男は事業を引き継ぐ気はなく、いきなり相続させてもしっかりと経営して行けるのか不安に思っています。

また、次男は自分の事業をすでに始めているため、Bさんの事業を引き継ぐことは難しい状況です。

そこで、Bさんはどうすれば良いかを専門家に相談することにしました。

専門家「Bさんの場合は、長男への事業承継を家族信託に組み込んで、徐々に不動産経営の承継を行うことができます。」

専門家が提案した家族信託は以下のとおりです。

このような信託契約をすることで、Bさんは長男に不動産経営を任せながら、賃貸不動産で得た収益を生活費等に使うことができます。また、Bさんは長男に経営のノウハウを教えながら徐々に承継を進めることができます。長男は初めこそ嫌々やっていましたが、収益を管理する通帳を管理しているうちに不動産経営の面白さがわかり、積極的に経営を行うようになりました。

さらに、Bさんが認知症になった後でも、長男が賃貸不動産の大規模修繕や売却等を行うことができます。これで、Bさんは安心して不動産経営を長男に任せることができます。

❏まとめ

今回は、生前贈与と家族信託のメリット・デメリットをご説明し、家族信託の中に生前贈与を組み込む方法をご紹介しました。どちらの制度の方が良いとは一概に言えませんが、あなたにとってより良い方法は決まっているはずです。ベストな対策をするためには、相続に詳しい専門家に相談することをおすすめします。

「ソレイユ相続相談室」では、実務経験の豊富な税理士があなたに合った生前贈与と家族信託の提案を行なっております。生前贈与や家族信託をご検討のお客様は、ぜひ一度ご相談ください。

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/i3yJKUMIzTRrl5P5ZZwwE72aLnQPaJNKyCHscKlV.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/e1LEOFAUxAAEyA54anKQHuSbRHnk8oBBDc98qad2.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/YBinHyDM8hpRvWbTTFZXCAFHOfS8wEI3m6twFq0Q.png)