賢く相続対策 負担付贈与とはどんなしくみ? 利用するコツを解説!

「お手元にある大切な財産を、ご家族に引き継ぎたい」

「お手元にある大切な財産を、ご家族に引き継ぎたい」

「相続を見据えて、贈与についてもっと詳しくなりたい」

こんなご要望をお持ちの方に、今回お話をしたいのは「負担付贈与」です。

負担付贈与とはまだまだ広くは浸透していない用語であり、贈与を検討されている方の中にも負担付贈与については知らない、という方も多くおられます。そこで、この記事では負担付贈与のしくみや利用方法について詳しく解説します。

❏負担付贈与とは、どんなしくみ?

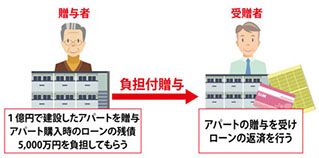

「負担付贈与」とはずばりどんなしくみなのでしょうか。負担付贈与は通常の贈与とは異なり、贈与を行う際に住宅ローンの返済を協力してもらうなどの方法で一定の負担額を約束してもらう方法です。わかりやすくは下記のとおりです。

【負担付贈与の例】

贈与者(贈与をする側の人)…1億円で建設したアパートを贈与する

アパート購入時のローンの残債5,000万を負担してもらう

受贈者(贈与を受ける)…………アパートの贈与を受け、ローンの返済を行う

つまり、通常の贈与とは異なり、贈与の代わりに債務等を負担してもらうしくみです。この債務とは必ずしも借金ではありません。例えば、高齢となった両親が子に対して贈与を行う代わりに、老後の不安を減らすために介護や同居を約束させることも負担付贈与に該当します。双方ともがwin-winになるような贈与のしくみですね。

❏通常の贈与とは何が違う?

通常の贈与は財産の片道切符です。通常の贈与も負担付贈与も、口約束で成立する点では同じです。贈与は財産を一方的に与えるだけですが、負担付贈与は債務などの見返り部分にあたる点も口約束で良いので合意しておく必要があります。

贈与には原則として「贈与税」が発生します。しかし、上手に活用すれば贈与税がかからないケースもあります。例えば、通常の贈与は以下の例では贈与税がかかりません。

通常の贈与で贈与税がかからないケース

1.法人からの贈与

法人からの贈与には贈与税がかかりません。その代わりに所得税が発生します。

2.必要費用と認められるような贈与

教育や生活に関する費用などを夫婦間や親子間など、扶養義務者から取得した場合には必要費用とみなされるため贈与税は発生しません。しかし受け取ったお金を教育費などに使わずに投資に充当した場合には贈与とみなされるので注意が必要です。

3.香典や花輪代、見舞金

社会通念上の常識とみなされる範囲で受け取った香典や花輪代は贈与には該当しません。

4.直系尊属(※1)から贈与を受けた住宅取得等資金のうち、要件をクリアして贈与税の課税価格に参入しなかったもの。あるいは直系尊属から一括贈与を受けた教育資金や結婚、子育てに関する費用のうち要件をクリアし、課税価格に参入しなかったもの

(※1)直系尊属とは

直系尊属とは、自身から見ると父母や祖父母が該当します。自分より前の世代であるため、尊という文字が使用されています。対照的に直系卑属という用語もあり、自分より下の世代である子や孫が該当します。兄弟姉妹は傍系であり直系には該当しません。

通常の贈与と負担付贈与の相違点とは

通常の贈与と負担付贈与の違いは受贈者にとっての負担の有無だけではありません。以下のポイントも踏まえておく必要があります。

1.負担付贈与はやめることができる

負担付贈与の特徴である「見返り」部分、つまり受贈者が贈与者に代わってローンの返済を行わない、介護の面倒を見たりしない場合には、贈与を行った贈与者が契約を解除することができます。負担付贈与を途中で止めて、与えた財産を返してもらうことができるのです。なお、双方が同意して負担付贈与の契約解除を決めることもできます。

(※口頭のみの贈与の場合は、負担付贈与ではなくても解除できるケースがあります。例として、物件の引き渡しが完了していない、不動産の登記移転ができていない場合などです。贈与が履行されていない部分に関しては途中で解除ができます)

2.贈与税の計算方法が異なる

一般的な贈与の場合、贈与税は土地について路線価格で計算を行い、家屋に関しては固定資産税の評価額で算出しています。時価額よりも低く評価される贈与ですが、負担付贈与は「時価」で評価を行います。つまり、通常時の贈与よりも贈与税が高くなる傾向があるのです。

3.所得税や住民税が発生する可能性がある

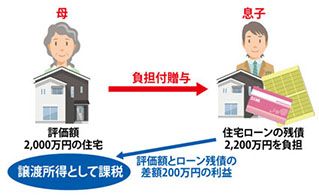

通常の贈与とは異なり、負担付贈与は贈与をする贈与者にもメリットが発生します。ある不動産を贈与する代わりに債務返済を手伝ってもらう場合には、贈与者に利益が発生したとみなすのです。下記の例をご参考ください。

【所得税や住民税が発生する例】

母が所有していた評価額2,000万円の住宅を、息子に贈与した。

見返りとして、住宅ローンの残債2,200万円を息子が負担することになった。

→つまり、母は評価額と住宅ローンの残債の差額「200万円」の利益を受けたことになります。

この利益は譲渡所得として課税されるので、所得税が発生し、連動するようにして住民税が発生します。

つまり、通常の贈与とは異なり、贈与の代わりに債務等を負担してもらうしくみです。この債務とは必ずしも借金ではありません。

4.見返りとなる部分の評価がお金以外の場合は評価が困難

負担付贈与で負担となる部分が、住宅ローンなどのわかりすい残債があるものは良いですが、介護を約束させたり農作業を手伝うように依頼したりと労力を求めるケースでは負担させる金額とは異なるため贈与財産から差し引くことができません。

負担付贈与は知らずに使うと損をするの?

負担付贈与は贈与内容によっては贈与者にも利益が発生したとみなされるため、通常の贈与や相続時の相続税よりも損となる可能性があります。特に不動産の贈与は通常の贈与税に加えて以下の税金も発生します。

・不動産取得税…不動産を取得した際に発生する税金です。負担付贈与で不動産を取得すると、贈与税に加えて不動産取得税も加算されます。

・登録免許税…負担付贈与で不動産を贈与者から受贈者へと移す際には登記上の手続きに登録免許税という税金が加算されます。

つまり、不動産を贈与する場合には、元々どうしても発生してしまう税金にプラスして、さらに時価額の評価による損や、贈与者への取得税や住民税の加算を考えると通常の贈与や相続と比較するとデメリットと言えます。こうした点を知らずに負担付贈与を行ってしまうと大切な財産が減ってしまうため注意が必要です。

❏それでも負担付贈与はメリットがある!賢く活用するコツとは

負担付贈与は不動産の贈与の部分でデメリットが目立つ贈与方法ですが、賢く活用するとメリットもあります。ここからは負担付贈与のメリットを解説します。

相続トラブルを避けるために使う

不動産や預貯金などの財産がある方は、残されるご家族の相続トラブルが心配でしょう。生前から負担付贈与を活用しておくことで、ご自身の老後活動を相続人の誰かに見守ってもらう代わりに、円満に贈与をすることで相続対策に活用できます。負担付贈与の受贈者以外の推定相続人となる方も、介護負担の上で財産を贈与してもらったことを知っていたら、相続時にも納得しやすいでしょう。負担をさせる代わりに贈与をすることで、その他の推定相続人が争いにくい環境を整備していくことができます。

貢献してくれている方に贈与する

既に現在介護を助けてくれている方、身の回りのお手伝いなどをしてくれている方に、相続をしたいと考えていても、死去後にはどんな相続人間のトラブルが待ち受けているのかわかりません。すでにご自身にとって貢献してくれている人に、その見返りとして贈与をする際には負担付贈与にしておくことで介護などのメリットを受けつつ、贈与もできます。

❏まとめ 負担付贈与はケースバイケース まずは税理士に相談を

本来は贈与のつもりが、残債のある家やアパートを贈与した場合には、負担付贈与とみなされます。意図せずして不動産の贈与で贈与者も受贈者も大きな税負担を背負う可能性があるのです。

一方で、不動産以外の将来価値の上がりそうな財産をお持ちなら、通常の贈与に贈与者の利益を追求するような贈与によって、相続税対策を実施することもできます。贈与のケースによっておすすめの対処法は異なりますし、贈与者の思いをしっかりヒアリングすることも重要です。

贈与は方法によって税金の考え方やメリット・デメリットが大きく異なるので、まずは税理士へご相談されることがおすすめです。贈与や負担付贈与に関するお悩みは、お気軽に「ソレイユ相続相談室」にお寄せください。

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/i3yJKUMIzTRrl5P5ZZwwE72aLnQPaJNKyCHscKlV.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/e1LEOFAUxAAEyA54anKQHuSbRHnk8oBBDc98qad2.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/YBinHyDM8hpRvWbTTFZXCAFHOfS8wEI3m6twFq0Q.png)