相続税申告への影響はある? 2022年(令和4年)の路線価発表!

相続した土地の課税評価額(相続税評価額)は路線価をベースに計算します。2022年(令和4年)の路線価の変動状況を見ると、2年ぶりに上昇が見られ、課税額への影響も懸念されます。

相続した土地の課税評価額(相続税評価額)は路線価をベースに計算します。2022年(令和4年)の路線価の変動状況を見ると、2年ぶりに上昇が見られ、課税額への影響も懸念されます。

国税庁が定める路線価の今後は、実際のところ相続不動産にどう影響するのでしょうか。大切なのはむしろ「評価減に繋がる制度等をフル活用すること」であるのを踏まえ、最新情報をお伝えします。

路線価とは│相続税評価額との関係

路線価とは、毎年7月上旬頃に国税局が発表する、全国各地の相続税評価額の算定ベースとなる価格です。

相続が発生すると、まず国税庁の情報を確認し、取得する土地に隣接する道路の路線価を確かめます。路線価の確認ができたら、これに土地の面積(単位:平方メートル)を乗算することで相続税評価額を算出できます。

※上記方法とは異なる「倍率方式」を使う場合もあります。

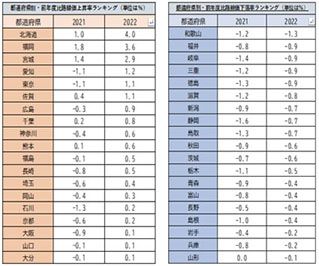

路線価増減率は最高4~5%程度|上昇・下落の著しい都道府県は?

2022年(令和4年)はワクチン普及等により新型コロナウイルス流行の影響が緩やかになった年で、不動産の需要が増え、全国的には2年ぶりに路線価の上昇がみられました。

都道府県別に上昇・下落の状況をまとめると、次の通りです。

上昇率トップは4%【前年度比】

令和3年(2021年)に比べて路線価が上昇したのは、三大都市や北海道を含む27都府県です。特に北海道・福岡の2道県はコロナ禍の真っただ中でも上昇する傾向があり、2022年度の前年度比最高上昇率は北海道(+4.0%)となりました。北海道は札幌・ニセコ等が外国人観光客の集中するスポットとなっていることから、周辺地域も含め、観光需要回復後の発展が期待されていると思われます。

住所で見てみると、千葉市中央区富士見2丁目千葉駅前大通りが前年度比5.1%(124万円/1平方メートル)もの大幅上昇を見せています。

下落率トップは1.3%【前年度比】

一方、令和3年(2021年)に比べて路線価が下落したのは、和歌山・福井等の国内観光客にも根強い人気のある16都市です。飲食・小売業の撤退による痛手は凄まじく、コロナ流行の波が完全に去るまで動向に注意したいところです。

住所で例を挙げれば、神戸市中央区三宮町1丁目三宮センター街はマイナス5.8%(490万円/1平方メートル当たり)と大幅下落しています。

今後の相続税評価額の見通し|上昇傾向にあるがバブルには至らず

毎年の相続税評価額は、この後説明するように、公示地価(=公的に適正と認められる取引価格)の影響を受けます。そこで公示地価の最近の推移を見てみると、やや上昇傾向にあるものの、昭和末期に起きたような“不動産バブル”の様相は呈していません。

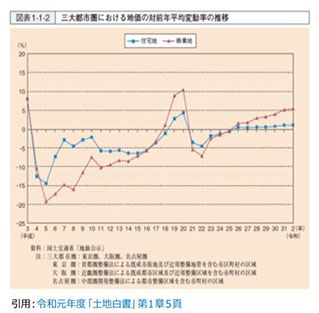

三大都市圏の住宅地及び商業地の傾向

三大都市圏の地価上昇は堅調で、特に商業地はバブル前後の水準まで回復しようとする勢いです。そうは言っても緩やかな動きで、取引が過熱しているとまでは言えません。

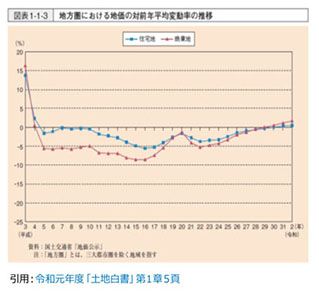

地方圏の住宅地及び商業地の傾向

地方圏を見てみると、この頃の地価変動は横ばいです。やや上昇がみられますが、仮に不動産バブルのようなものが起きるとしても、加熱することはないと考えられます。

地価上昇の原因(新型コロナ流行前)

令和元年度(2019年)までは新型コロナウイルスの存在がなく、全国で堅調な地価上昇傾向が続いていました。その原因について、国土交通省は次のような見解を示しています。

▼住宅地について

“雇用・所得環境の改善が続く中、低金利環境の継続や住宅取得支援施策等による需要の下支え効果もあって、交通利便性や住環境の優れた地域を中心に需要が堅調なことがあげられる。”

▼商業地について

“景気回復、良好な資金調達環境の下、企業による人材確保等を目的として、オフィスビルに対する需要が堅調であり、空室率の低下・賃料の上昇傾向が継続するとともに、外国人観光客をはじめとする国内外からの訪問客の増加により収益性の向上が見込まれる地域、交通インフラの整備や再開発の進展に伴い利便性や繁華性の向上が見られる地域などで、店舗、ホテル等の需要が堅調であり、地価上昇の要因となっている”

新型コロナウイルス流行による今後の見通し

新型コロナウイルスが流行しはじめると、水際対策や外出自粛要請の影響で、公示地価・路線価等が低下しました。と言っても、これは一時的なもので、今講じられている経済対策と外国人観光客の訪日数回復、さらに最近続く円安基調により、公示地価とともに路線価も上昇するのではないかと考えられます。

“住宅地については、低金利環境の継続や住宅取得支援施策等、商業地については、経済対策や企業の資金繰り支援等を背景に、リーマンショック後の平成21 年、平成22年の地価公示と比較すると、落ち込みは小さい。”

引用:土地に関する動向(令和2年度)及び土地に関する基本施策(令和3年度)

土地の路線価はどうやって決まるのか

相続税評価額を算出する時のベースになる土地の路線価は、実際の土地の取引状況から判断されます。そうは言っても、売買価格がそのまま相続税評価額になるというわけではありません。順を追って説明すると、次のようになります。

土地の値段はひとつではない

そもそも不動産には、4つまたは5つの値段があると言われます。まず思いつくのは、不動産業者を通して売り買いする時の価格(=実勢価格)でしょう。その他には、税申告や競売といった個別の場面で、次のような名称の値段がつけられます。

路線価の目安は公示地価の80%程度

さて相続税評価額が一体いくらになるのかと言うと、大体は公示価格の60%~80%に収まります。公示価格の方が早く発表されるため、チェックしておくと課税額として手元に置いておくべき額も予測が付くでしょう。

相続税の課税時に土地評価を下げる方法

小規模宅地等の特例を利用する

親から受け継ぐ土地の相続税評価額を下げる方法として、小規模宅地等の特例があります。

亡くなった人(=被相続人)の住まいなら80%、店舗・事務所・賃貸アパート等の用に供している宅地等は50%の評価減を適用する制度です。

▼「小規模宅地等の特例」適用の基本条件

特定居住用宅地等:配偶者、同居する親族、自身の持ち家のない別居親族であること

特定事業用宅地等:その宅地等を取得し、申告期限まで所有と営業を継続している場合

現地の状況に応じた補正率を適用する

他にも、相続等によって取得する土地の性質によって評価額が下がる場合があります。各種補正率を使って元の評価額を下方修正したり、敷地の一部を非課税財産として取り扱えたり可能性があるのです。

▼相続税評価額が下がる土地の種類(一例)

○形が整っていない土地(袋地、奥行が長大な土地等)

○公道に接していない土地

○がけ地・傾斜がある土地

○ 土砂災害等のリスクがある土地

○敷地内に祠やお地蔵様がある土地

▼その他の評価が下がる可能性がある土地(一例)

○高圧線が通っている土地

○墓地に隣接する土地

○ 再建築不可の土地

○道路の境界線と建物との間に一定の間隔を確保する必要のある土地

賃貸物件を建てて「貸家建付地」にする

やや上級者向けですが、生前対策の一環として賃貸経営を始める方法もあります。賃貸用のアパートやマンションが立っている土地は「貸家建付地」であるとして、自分で使用するための土地ではないことや空室率に基づいて評価が下がるのです。

注意したいのは、相続税よりもむしろ賃貸経営の手腕の方が問われる点です。大家としての仕事は管理会社やサブリース業者に任せられますが、管理費用等のせいで損益ゼロになったり、赤字になったりすることが十分あり得ます。

したがって、物件自体の条件(標準的な賃料や入居者の集まりやすさ)が良く、経営計画もしっかりしたものでなければ、手を出すべきではないと言えるでしょう。

まとめ 路線価変動の影響は小さいが油断は禁物|不動産相続で損しないために

令和4年の時点で路線価が急激に変化しているとは言えず、直近の相続で税負担がひどく重くなるようなケースは考えにくいでしょう。むしろ気を付けたいのは、評価減に繋がる制度等の活用が不十分になることです。

相続不動産は過大申告(=余分に税を申告・納付してしまうこと)になることが多く、測量士や不動産鑑定士等と連携をとっている税理士に診断してもらうべき資産です。

相続や生前対策でお悩みの方は、実績豊富な「ソレイユ相続相談室」をご利用ください。

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/i3yJKUMIzTRrl5P5ZZwwE72aLnQPaJNKyCHscKlV.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/e1LEOFAUxAAEyA54anKQHuSbRHnk8oBBDc98qad2.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/YBinHyDM8hpRvWbTTFZXCAFHOfS8wEI3m6twFq0Q.png)