相続した自宅に使える「空き家の3,000万円特別控除の特例」とは?

「親から相続した自宅を使わないので売却したい」

「親から相続した自宅を使わないので売却したい」

「空き家を相続したが、維持費がかかるだけなので処分したい」

高齢化や核家族化が進む社会で、このような悩みが増えてきています。親から空き家を相続したとしても、活用できずに維持費だけがかかる負動産となると、相続した子の負担が大きくなってしまいます。

このような空き家問題を解消するための措置として、「空き家の3,000万円特別控除の特例」が作られました。この特例を利用することで、空き家を相続した相続人が少ない負担で空き家を手放すことができるようになります。

今回は、空き家の3,000万円特別控除の特例を利用するための要件や必要書類、また併用できる特例などをご説明していきます。特例について理解し、お得に空き家の売却をしましょう。

【この記事を読んでわかること】

・空き家の3,000万円特別控除の特例を利用できるかどうか

・特例を利用した場合の譲渡所得税の計算方法

・この特例と併用できる他の特例

❏不動産の売却には税金がかかる

不動産を売るとき、以下の2種類の税金がかかる場合があります。

①収入印紙税

②譲渡所得税

収入印紙税とは、売買契約書に収入印紙を添付して納める税金です。契約金額1万円以上の場合に、契約金額に応じて課税されるため、不動産の売却ではほとんどの場合で支払うことになります。

一方で譲渡所得税とは、必ず課税されるものではありませんが、場合によっては非常に大きな金額となる税金です。例えば、人気のあるエリアや開発が進んでいるエリアでは、不動産を買ったときの金額よりも高く売れることがあります。この場合に発生した利益を譲渡所得とみなして、「譲渡所得税」が課税されるのです。

不動産を売る人であれば、この譲渡所得税の金額をできるだけ安く抑えたいと思うのが当然です。譲渡所得税を安くするためには、売値と買値の差である譲渡所得の金額を小さくする必要があります。譲渡所得の金額を安くする特例はいくつかありますが、その中でも相続した空き家を売却する際に利用できるものとして「空き家の3,000万円特別控除の特例」をご紹介していきます。

❏「空き家の3,000万円特別控除の特例」を使って譲渡所得税を安く抑える

空き家の3,000万円特別控除を利用すると、課税される譲渡所得税を安く抑えることができます。この特例により、売却せずにこれから支払うことになる固定資産税と、売却して支払う譲渡所得税を比べてみると、譲渡所得税の負担の方が少ないケースが圧倒的に多くなったのです。

まずは、特例の概要を理解し、譲渡所得税の計算方法について確認していきましょう。

・空き家の3,000万円特別控除とは

この特例は、亡くなった人が住んでいた家屋を相続した相続人が、その家屋や取り壊し後の土地を売却した場合に、売却により発生した譲渡所得額から最大3,000万円を差し引くことができるものです。家屋を耐震リフォームしている場合には、取り壊す必要がありません。

・特例を利用した場合の譲渡所得税の計算方法

特例を利用した場合の譲渡所得税額を、事例とともにご説明します。

[事例]

[事例]

Aさん(60歳)の父は、数年前に母が亡くなってから自宅に一人で暮らしています。母が亡くなってからは、Aさんとヘルパーが交代で介護を行っていました。そんな中、父が自宅で段差に躓き足を骨折してしまい、しばらくの間入院することに。退院後、父は施設に入所することになりましたが、入所から2年後、持病が悪化して父は亡くなりました。何かあった時のために残しておいた自宅はAさんが相続することになりましたが、Aさんはすでに自分の家を持っているため、相続した空き家をなんとか処分したいと思っています。

Aさんが書類整理をしていると、父はこの自宅を40年前に2,000万円で購入したという売買契約書が見つかりました。自宅の減価償却を計算すると、自宅と敷地の取得費は1,500万円となりました。

また、自宅があるエリアは近年地価が急上昇しており、なんと5,300万円で売却することができました。不動産会社の仲介手数料や家の取壊費用に500万円かかったとすると、Aさんが相続した自宅を売却した場合の譲渡所得税は、どのように計算できるでしょうか。

【特例を利用しない場合の譲渡所得税】

Aさんの譲渡所得額は以下のように計算できます。

・譲渡所得額=売却金額5,300万円−(取得費1,500万円+譲渡費用500万円)=3,300万円

自宅(空き家)の所有期間が30年ですので、「長期譲渡所得」となります。長期譲渡所得税は、所得税15%、住民税5%の合計20%となっており、さらに平成25年〜49年では、所得税に対して2.1%の復興特別所得税が加算されます。したがって、長期譲渡所得税率は20.315%となります。

Aさんが支払う譲渡所得税額は、以下のとおりです。

・譲渡所得3,300万円×20.315%=670万3,950円

【内訳】

所得税 495万円、住民税 165万円、復興特別所得税 10万3,950円

空き家の3,000万円特別控除を利用しない場合、相続した空き家の売却により約670万円もの譲渡所得税が課税されてしまいます。

【特例を利用した場合の譲渡所得税】

Aさんが相続した自宅は耐震リフォームがされていなかったため、家屋を取り壊して更地にしてから売却することにしました。

特例を利用した場合、Aさんの譲渡所得額は以下のように計算できます。

・譲渡所得額=売却金額5,300万円−(取得費1,500万円+譲渡費用500万円)−特別控除3,000万円=300万円

特例の利用により、Aさんの譲渡所得は300万円まで減らすことができました。では、Aさんが支払う譲渡所得税額はいくらでしょうか。

・譲渡所得300万円×20.315%=60万9,450円

【内訳】

所得税 45万円、住民税 15万円、復興特別所得税 9,450円

このように、空き家の3,000万円特別控除を利用したことで、Aさんが支払う譲渡所得税は670万円から60万円まで抑えることができました。

❏特例を利用するには要件を満たす必要がある

空き家の3,000万円特別控除は、空き家を相続した相続人にとって非常に便利な特例ですが、全ての空き家に適用できるわけではありません。特例の適用を受けるためには、以下の要件を満たしている必要があります。

まずは、どんな空き家が特例の対象となるのかを確認しましょう。

定義① 特例の対象となる家屋は、相続が始まる直前まで被相続人(亡くなった人)が住んでいた家屋で、以下の3つの要件全てに当てはまるもののことをいいます。

イ 昭和56年5月31日以前に建築されていること

ロ 区分所有建物登記がされていないこと

ハ 相続が始まる直前まで被相続人以外に住んでいる人がいなかったこと

区分所有建物とは、いわゆる分譲マンションのような建物のことです。分譲マンションのように、構造上区分され、部屋ごとに所有者が異なる建物の場合は特例の適用を受けることができません。

なお、要介護認定を受けていて老人ホームに入所していた場合など、事情があって相続開始の直前に被相続人がその家屋に住んでいなかった場合でも、一定の要件を満たせば、特例の対象となります。老人ホームに入所していた場合の事例は、次の章でご説明しています。

定義② 特例の対象となる敷地等は、相続直前まで定義①に当てはまる家屋の敷地として使われていた土地、またはその土地の上に存する権利のことをいいます。

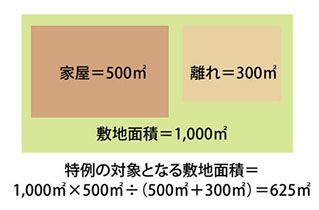

相続が始まる直前において、その敷地の上に用途上分けることのできない2つ以上の建物が立っている場合は、それらすべての建物の床面積を合計し、そのうち定義①に当てはまる家屋の床面積が占める割合を掛けて計算した敷地面積が特例の対象となります。

[事例]

例えば、1,000㎡の敷地に、被相続人が住んでいた家屋(500㎡)と離れ(300㎡)の2つが建っているとします。この場合、特例の対象となる敷地面積は、以下の算式で求めることができます。

・特例の対象となる敷地面積=1,000㎡×500㎡÷(500㎡+300㎡)=625㎡

・特例の対象となる敷地面積=1,000㎡×500㎡÷(500㎡+300㎡)=625㎡

以降、定義①②に当てはまる家屋とその敷地等のことを「空き家」といいます。特例を利用するための要件は以下のとおりです。

要件① 空き家を売った人が、相続または遺贈により空き家を取得したこと。

遺贈とは、亡くなった人の遺言によって財産を取得することです。空き家の持ち主が亡くなったことにより取得した場合のみ、特例の対象となります。

要件② 相続または遺贈により取得した家屋、もしくは家屋とともにその敷地等を売る場合は、以下の要件に当てはまること。

ⅰ.相続時から売却時までに、その空き家を事業や貸付、居住のために使っていないこと。

ⅱ.売却時に一定の耐震基準を満たしていること。

※家屋は上記の2つの要件に、敷地等はⅰのみに該当している必要があります。

要件③ 相続または遺贈により取得した家屋の全部を取り壊し、その敷地等のみを売る場合は、以下の要件に当てはまること。

ⅰ.相続時から取り壊しまでに、その空き家を事業や貸付、居住のために使っていないこと。

ⅱ.相続時から売却時までに、その空き家を事業や貸付、居住のために使っていないこと。

ⅲ.取壊し時から売却時までに、建物や建築物を建てていないこと。

※家屋は上記のⅰに、敷地等はⅱとⅲに該当している必要があります。

要件④ 相続が始まった日から3年を経過する日の属する年の12月31日までに売ること。

例えば、2020年10月1日に相続が始まったとすると、相続した空き家を3年後の2023年12月31日までに売却しなければ、特例の適用を受けることができません。

要件⑤ 売却代金が1億円以下で、親子や夫婦など特別な関係のある人に対して売ったものでないこと。

空き家の売却代金の合計が1億円を超えている場合は、特例を利用することができません。例えば、家屋と敷地で分けて売却したり、敷地を分割して売却した場合でも、合計して1億円を超えているかどうかで判断されます。

また、特別な関係がある人とは、生計を一にする親族や内縁の妻・夫、その空き家に同居する予定の親族などのことをいいます。

要件⑥ 空き家について、相続財産を譲渡した場合の取得費の特例など、他の特例を利用していないこと。

相続財産を譲渡した場合の取得の特例とは、相続や遺贈により取得した財産を一定期間内に売却した場合に、その財産にかかった相続税の一部を取得費に加えることができるものです。この特例は、空き家の3,000万円特別控除の特例と一緒に利用することができません。

この他にも、収用等の場合の特別控除など、併用できない特例がありますので、不明な点がある場合はお近くの税務署や税金に詳しい税理士へご相談ください。

要件⑦ 同じ人から相続または遺贈を受けた不動産に関して、この特例を利用していないこと。

例えば、長男が母の所有していた不動産A、Bを相続し、すでに不動産Aを「空き家の3,000万円の特別控除の特例」を利用して売却した場合には、不動産Bを売却する際に再度この特例を利用することができません。

❏空き家の3,000万円特別控除の特例に関するポイント

要件を満たしていれば特例を利用することができますが、その他にも知っておきたいポイントを2つご紹介します。

ポイント①共有名義の空き家に特例を適用する場合

亡くなった人の空き家を1人に相続人が相続した場合は、その1人に対して最大3,000万円の控除を受けることができます。では、空き家を共有名義で相続した場合、特例を利用した際の控除額はいくらになるのでしょうか。

共有とは、同じものを複数人で所有している形のことをいいます。空き家の3,000万円特別控除の特例は、共有している人1人あたりに最大3,000万円の控除があります。

例えば、Cさんが3人の子を残して亡くなったとします。この場合、Cさんが残した遺産は、遺産分割がされるまで相続人全員で共有している状態になります。

仮に、遺産の中にCさんの住んでいた自宅があり、Cさんが亡くなったことにより空き家になったため、空き家の3,000万円特別控除を利用して売却しようとした場合、共有している子それぞれに対して最大3,000万円控除を受けることができます。

つまり、Cさんの事例では、3,000万円×3人=9,000万円の控除を受けることができるのです。

ポイント②併用することができる特例

空き家の3,000万円特別控除の特例は、他の不動産売却に関する特例と併用できるケースがあります。ここでは、以下の3つの特例との併用関係についてご紹介します。

・居住用財産の3,000万円特別控除の特例

・マイホームの買換え特例

・小規模宅地等の特例

・居住用財産の3,000万円特別控除の特例とは、マイホームを売却した際に生じた譲渡所得から、最大で3,000万円を差し引くことができるものです。空き家の3,000万円特別控除の特例と似ていますが、売却する不動産が相続した空き家か、マイホームかによって適用できる特例が違います。

併用する方法としては、相続した空き家を「空き家の3,000万円特別控除の特例」を使って売却し、同じ年に自分が住んでいるマイホームを「居住用財産の3,000万円特別控除の特例」を使って売却します。

ただし、同じ年度に併用する場合は、2つの特例を合わせて3,000万円までの控除となりますのでご注意ください。

・マイホームの買換え特例とは、買換えによって生じた譲渡所得税の支払いを将来へ先延ばしすることができるものです。本来であれば、譲渡所得税+新しい自宅の購入費用とかかる負担が、特例を利用することで新しい自宅の購入費用のみの負担となるため、買換えを検討している人にとっては、非常に嬉しい特例です。

空き家の3,000万円特別控除の特例と併用する場合は、相続した空き家を「空き家の3,000万円特別控除の特例」を使って売却し、さらに同じ年に自分が住んでいるマイホームの買換え(住み替え)を「買換え特例」を使って行います。

ただし、売却するマイホームは買換え特例の要件を満たしている必要があります。

・小規模宅地等の特例とは、亡くなった人が住んでいた土地を相続する時に、一定の要件を満たしていれば、その土地の相続税評価額を最大80%減額することができるものです。

空き家の3,000万円特別控除の特例と併用するとなると、亡くなった人が住んでいた自宅を「小規模宅地等の特例」を使ってお得に相続し、その相続した自宅を売却する際に「空き家の3,000万円特別控除の特例」を使ってお得に売却できます。

相続税と譲渡所得税のダブルでお得になるため、是非併用を検討してみてください。

まとめ

今回は、相続した自宅を売却する際に使える「空き家の3,000万円特別控除の特例」についてご説明しました。

この特例は、亡くなった人が老人ホームに入所していた場合でも利用することができます。しかし、老人ホーム入所後に他の用途として自宅を使ってしまうと、特例を利用することができなくなってしまうため、相続が発生する前から注意しておかなければなりません。

現在空き家を所有している場合や、将来空き家になる可能性がある場合は、特例が適用できるかをチェックしてみてください。

ソレイユ相続相談室では、実務経験の豊富な税理士があなたに合った節税対策の提案を行なっております。空き家の売却をご検討のお客様は、ぜひ一度ご相談ください。

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/i3yJKUMIzTRrl5P5ZZwwE72aLnQPaJNKyCHscKlV.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/e1LEOFAUxAAEyA54anKQHuSbRHnk8oBBDc98qad2.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/YBinHyDM8hpRvWbTTFZXCAFHOfS8wEI3m6twFq0Q.png)