家族信託を失敗しないために 6つのデメリットを解説!

認知症になってしまうと、預金が凍結され生活費を引き出すことができなくなったり、自分名義の不動産を売却・修繕できなくなったりと不便なことが増えてしまいます。

認知症になってしまうと、預金が凍結され生活費を引き出すことができなくなったり、自分名義の不動産を売却・修繕できなくなったりと不便なことが増えてしまいます。

しかし、認知症になる前に家族信託をして備えておくことで、認知症になった自分の代わりに信頼できる家族が預金を引き出したり、不動産を売却したりできるようになるのです。

このように、家族信託は一見メリットばかりの制度のように思われますが、実は隠れたデメリットもいくつか存在します。ただし、すべての人にとってデメリットとなるとは限りませんので、自分の場合と照らし合わせて、家族信託を利用するべきかを判断しましょう。

今回は、家族信託のデメリットにより失敗してしまったケースを6つご紹介します。

❏【家族信託のデメリット①】 家族

家族信託には、自分の財産を預かってくれる「信頼できる家族」が必要不可欠です。

1つ目の失敗は、信頼できる家族がいない事により家族信託を実現できなかった事例です。

まずは、家族信託に必要な登場人物を確認しましょう。家族信託には、最低でも委託者・受託者・受益者の3人が必要になります。

もうすぐ70歳になるAさんは、今後自分が認知症になったときは自分の財産はどうなってしまうのだろうと心配に思っていました。そんなとき、Aさんはあるチラシを読んで「家族信託」の存在を知ります。家族信託では、自分が認知症になった時の財産の管理を家族に任せることができるため、できるだけ早く契約に進みたいと考えていました。

しかし、Aさんの1人息子は20年前に喧嘩して家を出て行ってしまい、それからは数回しか会っていません。また、妻は5年前に亡くなっています。息子に家族信託の話をしても首を縦に振ってはくれないだろうと思い、Aさんは家族信託を諦めることにしました。

しかし、認知症になった後の財産管理は心配ですので、「任意後見制度」を利用することにしました。

このように、家族信託は信頼できる家族がいなければ成立しません。独身の方や自分の財産を任せられる家族がいない方は、任意後見制度の利用をご検討ください。

❏【家族信託のデメリット②】 財産

家族信託には信託できる財産と、信託できない財産があります。そのことをよく知らずに信託契約に進もうとすると、家族信託でトラブルになってしまう可能性があります。

2つ目の失敗は、信託できない財産を持っている場合の事例です。

まずは、家族信託で信託することができない財産・信託の難しい財産を確認しておきましょう。

そもそも、委託者のみに帰属する権利(一身専属権)は信託することができません。例えば、委託者の年金受給権や離婚請求権などがこれに当たります。さらに、農地の信託も農地法により、原則禁止とされています。

また、信託の難しい財産の1つとして「上場株式」があります。上場株式の信託を取り扱っている証券会社が少ないため、信託に対応している証券会社が限られているのです。

もうすぐ80歳になるBさんは、複数の上場株式を所有していますが、自分が認知症になると現金での引き出しや売却などの行為が制限されてしまうため、何かいい対策はないかと考えていました。専門家に相談したところ、「家族信託」という方法を提案してもらったので、早速長男と話し合い、自分の持っている上場株式を長男に信託しようと手続きを進めました。

Bさんの思い描く信託契約は以下のとおりです。

・信託財産=Bさんの所有する全ての上場株式

・信託財産=Bさんの所有する全ての上場株式

・委託者=Bさん

・受託者=長男

・受益者=Bさん

このような信託契約を結んでおくと、Bさんは長男に上場株式の管理を任せることができ、売却して得た利益もBさんのために使うことができます。早速信託契約書を作成し、株式の信託手続きをしようと取引をしている証券会社へ問い合わせたところ、証券会社から次のように言われてしまったのです。

「わが社では、Bさんがお持ちの株式の家族信託に対応していません。」

Bさんは、持っている上場株式を信託することができませんでした。家族信託をする前に、取引をしている証券会社や持っている金融商品が家族信託に対応しているかを確認しましょう。

❏【家族信託のデメリット③】 税金

よく「家族信託は節税対策になる」という記事を目にします。活用方法によっては節税をすることも可能ですが、家族信託をしただけでは節税対策として効果がありません。それどころか、よく理解しないで信託をすると余計な税金を支払うことになる可能性があるのです。

3つ目の失敗は、家族信託で余計な税金を支払うことになってしまった事例です。

まずは、家族信託と税金の関係を確認しましょう。父の認知症対策として家族信託を利用するとき、信託契約は以下の通りになります。

・委託者=父

・委託者=父

・受託者=子

・受益者=父

委託者=受益者=父にすることによって、受託者である子は父の財産を父のために財産を管理することになりますので、実質的な財産の利用者は父になります。そのため、この信託契約を結んだ時点では、財産の移動はありません。

しかし、次のような信託契約ではどうでしょうか。

・委託者=父

・委託者=父

・受託者=子

・受益者=母

上記の信託契約では委託者と受益者が異なるため、受託者である子は父の財産を母のために管理することになります。ですから、この信託契約を結んだ時点で、財産の実質的な利用者は父から母に移り、父→母の贈与と認められてしまうのです。この場合、母は信託財産の額に応じた贈与税を支払わなければなりません。

80歳を迎えたCさんは、認知症の妻と長男夫婦と一緒に自宅で暮らしています。Cさんは「妻にはできるだけ長く自宅で暮らしてほしいが、自分に妻の介護ができなくなったら施設に入所させたい」と考えています。Cさんの思いを長男に打ち明けたところ、長男は「もし妻が介護施設に入所する前にCさんが認知症になると、Cさんの預金を引き出せなくなり、妻の施設への入所費用も出せなくなってしまうから、今のうちに家族信託をした方が良い。」と案を出してくれました。

そこでCさんは、自分の預金の一部を妻の介護施設入所費用に充てるため、以下のような信託契約を結ぶことにしました。

・信託財産=Cさん名義の預金2,000万円

・信託財産=Cさん名義の預金2,000万円

・委託者=Cさん

・受託者=長男

・受益者=妻

・信託の目的=妻の介護施設への入所費用

このような信託契約を結んでおくことで、万が一Cさんが認知症になってしまったとしても、長男が妻のためにその預金を管理することができます。しかし、この信託契約だと、Cさんが妻に2,000万円の贈与をしたことになり、妻に贈与税が課されてしまうのです。

Cさんはそのことを知らず、妻が介護施設に入所できる最低限の金額を信託してしまいました。妻にはほとんどお金がないため、贈与税の支払いを行うことができません。

大きな失敗というほどではありませんが、贈与税がかかることを知らないと、思い通りの信託をスムーズに行うことができません。家族信託を行う前に、税金との関係を確認しておくことが大切です。

❏【家族信託のデメリット④】 信託ルール

家族信託には、法律で決められたいくつかのルールがあります。そのルールを破ると、当然に信託契約が終了してしまう可能性があるのです。

4つ目の失敗は、信託法により信託契約が終了してしまった事例です。

信託法とは、信託に関する一般的な私法関係について定められている法律です。信託法の中には、当事者の意思に関わらず、当然に信託契約が終了してしまう「当然終了事由」というものがあります。

以下では、当然終了事由の一部をご紹介します。

①信託の目的を達成したとき、または信託の目的を達成することができなくなったとき

②受託者が受益権の全部を固有財産で有する状態が一年間継続したとき

③受託者がいなくなり、新受託者が就任しない状態が一年間継続したとき

家族信託には全部で9つの当然終了事由が定められています。

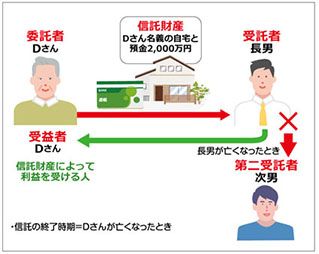

80歳を迎えたDさんは、自分が認知症になった時に備え、家族信託を活用して財産の一部を長男に預けることにしました。Dさんの締結した信託契約は以下のとおりです。

・信託財産=Dさん名義の自宅と預金2,000万円

・信託財産=Dさん名義の自宅と預金2,000万円

・委託者=Dさん

・受託者=長男

・受益者=Dさん

・信託の終了時期=Dさんが亡くなったとき

❏【家族信託のデメリット⑤】 契約書

家族信託をする場合は、信託契約書を作成し、当事者間で契約を締結する必要があります。

この信託契約書は専門家に作成してもらうこともできますが、自分たちで作成することも可能です。しかし、信託の内容によって信託契約書へ記載する内容も異なりますので、ネットに上がっているテンプレートを使用するだけでは十分な契約書を作成できない可能性があります。

5つ目の失敗は、信託契約書を自分で作成した事例です。

信託契約書とは、家族信託の当事者で約束した事項を書面にしたものです。後々、当事者間での「言った、言ってない」の争いを防ぐ他、信託財産の名義変更手続きの際に必要になります。安全性や手続きの円滑さの面で、公正証書で信託契約書を作成することをお勧めします。

75歳を迎えたEさんは、自分が認知症になった後は自宅を売却し、介護施設に入所したいと考えています。そこで、自分の老後の生活を考えて、Eさん名義の自宅と預金3,000万円を長男に信託することにしました。Eさんが締結した信託契約は以下のとおりです。

・信託財産=Eさん名義の自宅と預金3,000万円

・委託者=Eさん

・受託者=長男

・受益者=Eさん

・信託目的=Eさんが認知症になった後の介護施設への入所と、生活費等の管理

このような信託契約を結んでおくと、Eさんは認知症になった後、自分の代わりに長男に自宅を売却してもらい、介護施設に入所することができます。

この信託内容に納得したEさんと長男は、専門家への費用を削減するために、自分たちで信託契約書を作成することにしました。Eさんたちは信託契約書の作成方法を知りませんでしたが、インターネットに載っているテンプレートを参考にして、私文書で信託契約書を作成しました。

しかし、預金の信託専用口座開設などの手続きを行う際、私文書の信託契約書では信託専用の口座を開設することができないと言われてしまいました。結局、公正証書で信託契約書を作成し直すことになり、信託開始が予定よりも遅くなってしまいました。

それから10年後、Eさんが認知症になり、介護施設に入所するために自宅を売却することになりました。しかし、自分たちで内容を考えた信託契約書の中に、受託者が信託財産の売却をできる旨を記載し忘れていたのです。そのため、長男はEさんの代わりに自宅を売却することができませんでした。

信託契約の内容は人それぞれです。インターネットに載っている信託契約書のテンプレートを参考にしただけでは、必要な事項を記載し忘れる可能性があります。理想の家族信託を実現するために、信託契約書の作成は専門家に任せる手段も有効です。

❏【家族信託のデメリット⑥】 遺留分

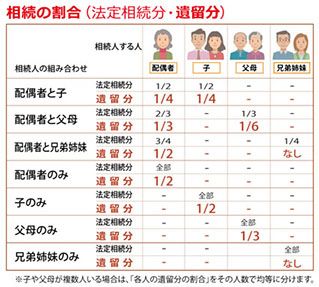

遺留分とは、亡くなった人の法定相続人に最低限認められている遺産の取り分のことです。

不公平な遺産分割になったとき、一部の法定相続人には法定相続分の2分の1までを遺留分として請求することができます。なお、亡くなった人の兄弟姉妹には遺留分がありません。

6つ目の失敗は、家族信託で遺留分を請求されてしまった事例です。

まずは、遺留分について確認しましょう。

遺留分は、特定の法定相続人に以下の割合で認められています。

亡くなったFさんには長男と次男の2人の子がいます。一緒に住んでいた妻は数年前に亡くなっているため、今はFさんの介護をするために自宅に戻ってきた長男夫婦と一緒に暮らしています。Fさんには預金2,000万円と相続税評価額1,000万円の自宅がありますが、認知症になった時のことが心配で、すべての財産を長男に信託しています。また、長男が懸命に介護してくれていることもあり、自分が亡くなった後は残った財産を全て長男に受け取って欲しいと考えています。

そんな中、Fさんは長年患っていた持病で急死してしまいました。長男に信託していた財産のうち、自宅と預金1,000万円が残っています。長男は契約通りに自宅と預金を相続しようとしますが、そこで次男がこのような主張をしてきました。

「父の財産の相続権は私にもある。財産の2分の1は受け取ることができるはずだ。」

確かに、今回の場合、Fさんの財産を法定相続分で分けるとすると、子である長男と次男が2分の1ずつ相続することになります。しかし、長男は信託契約で残余財産の受取人に指定されているため、そのつもりで信託財産の管理を続けてきました。

両者が自分の主張を譲らないため、次男は長男に対して「遺留分侵害額請求」をすることにしました。残った信託財産は相続税評価額1,000万円の自宅と預金1,000万円の計2,000万円ですので、次男が請求できる遺留分は、以下のとおりです。

次男の遺留分=2,000万円(財産額)×1/2(次男の法定相続分)×1/2(次男の遺留分)=500万円

遺留分請求をされた長男は、次男に500万円を支払うことになりました。

家族信託をする際は、残余財産の受取人以外に相続人となる人への配慮として、あらかじめ対策をとっておくことが大切です。今回の場合は、家族信託の他に遺言を利用して弟に他の相続財産を残しておいたり、「付言」で遺留分請求をしないように書いておいたりすることで、トラブルを防ぐことができます。

❏まとめ

家族信託は、一見万能な制度のように思えますが、実はさまざまなデメリットが存在します。

デメリットに気づかずに家族信託を利用してしまうと、自分だけでなく自分の家族までトラブルに巻き込まれることになりますので、あらかじめ知識をつけておくことが大切です。

また、家族信託を利用するときは、遺言や成年後見制度などを併用することで、トラブルを回避することもできます。自分に合った生前対策を実現するために、家族信託に詳しい専門家へ相談することをお勧めします。

「ソレイユ相続相談室」では、豊富な実務経験のある税理士と行政書士が、あなたに合った家族信託のご提案を行っております。家族信託をご検討のお客様は、ぜひ一度ご相談ください。

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/i3yJKUMIzTRrl5P5ZZwwE72aLnQPaJNKyCHscKlV.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/e1LEOFAUxAAEyA54anKQHuSbRHnk8oBBDc98qad2.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/YBinHyDM8hpRvWbTTFZXCAFHOfS8wEI3m6twFq0Q.png)