「事例で学ぶ相続税計算」 こんなにも違う!一次相続・二次相続と相続税節税の関係

「相続税がかかるの?かからないの?」相続の無料相談に来られる方の多くが心配される相続税。一次相続と二次相続のシミュレーションをしながら節税対策を事例を使ってわかりやすく解説します!

1.ご相談内容

ご主人が亡くなり、奥様と2人の娘さんが相続税はどのくらいかかるのか心配し、相続無料相談会にお越しになりました。さらに2人の娘さんは、お母様の一人暮らしと、お母様が亡くなり自分たちが相続するときの二次相続についても心配しています。

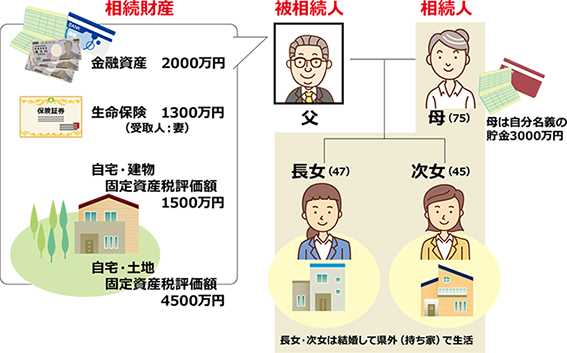

2.相続人と相続財産の状況

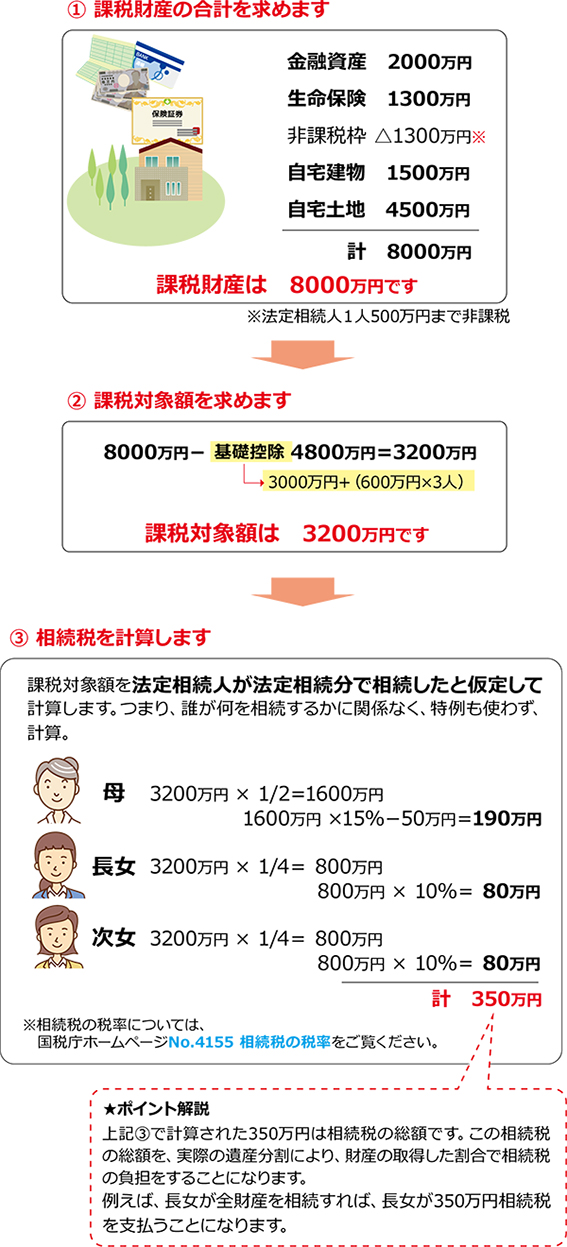

3.課税財産から相続税を求める

それでは実際に、3人の相続人に相続税がかかるかどうかを計算してみましょう。

4.相続税額を基に遺産分割案を検討する

では、ここからは税金を中心とした遺産分割の検討をしていきます。

先ほどのポイント解説で、遺産分割した割合に応じて、母、長女、次女の3人で350万円、相続税を納めてくださいということでした。「少しでも相続税は安くならないの…?」と皆さん考えますよね。相続税の金額は、遺産分割の方法や特例を利用することで、大きく変わってきます。

具体的に相続専門税理士と一緒に3つのシミュレーションを見ていきましょう。

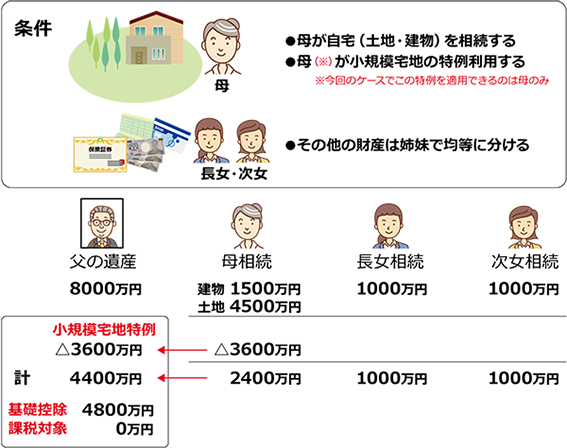

(1)A案 小規模宅地等の特例の利用

結果

小規模宅地の特例の利用で、母の取得した財産額を3600万円減らすことができました。

よって、課税財産額が基礎控除額未満となり、続税の申告の義務はなく、相続税0円です。

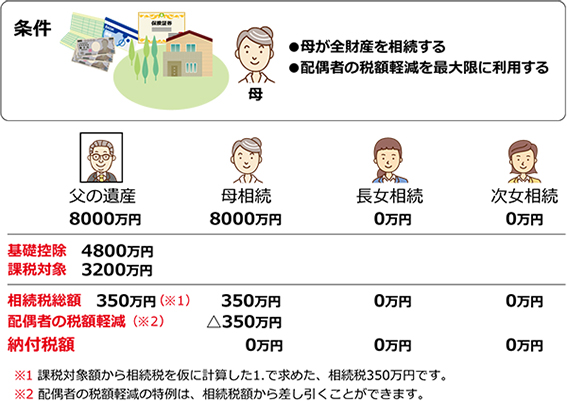

(2)B案 配偶者の税額軽減を利用した場合

配偶者税額軽減はⒶかⒷのいずれかである場合、配偶者に相続税はかかりません。

Ⓐ 配偶者が相続した「課税対象財産の額」が ≦ 1憶6000万 である

Ⓑ 配偶者が相続した「課税対象財産の額」が ≦ 配偶者の法定相続分である

B案では、母の課税対象額が8000万円です。法定相続分(1/2)の4000万円は超えていますが、1憶6000万以下であるためⒶに該当するので無税となります。

よって、相続税額を△350万円としています。

結果

母が全財産を相続し、配偶者税額軽減を最大限に利用すると納付額が0円なりました。

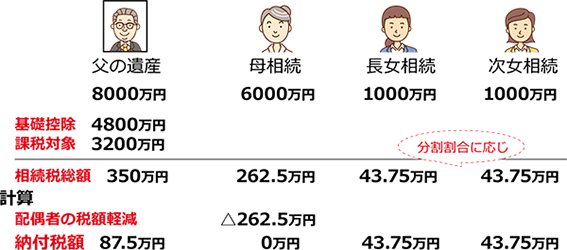

(3)B-2案 遺産分割の割合をA案と同じにし、配偶者の税額軽減を利用した場合

B案は、母が全財産相続することで、配偶者の税額軽減を最大に利用したケースです

では、A案と同じ遺産分割割合で、配偶者の税額軽減を利用して、相続税の額を比較してみます。

結果

同じ遺産分割割合のA案とB-2案を比較します

B-2案では、母が配偶者の税額軽減を利用し、相続税は0円となりましたが、長女、次女はそれぞれ相続税が発生しています。A案の小規模宅地の特例を使って財産額を減らしたほうが、お得と言えます。節税効果のある特例や税額控除の利用の仕方で、相続税が変わってくることがわかります。

ここまでのシミュレーションで、父の相続税は支払わずに済みそうなことがご家族にご理解いただけました。

次に、娘さん二人のお悩みであった、お母様が亡くなったあとの対策について見ていきましょう。

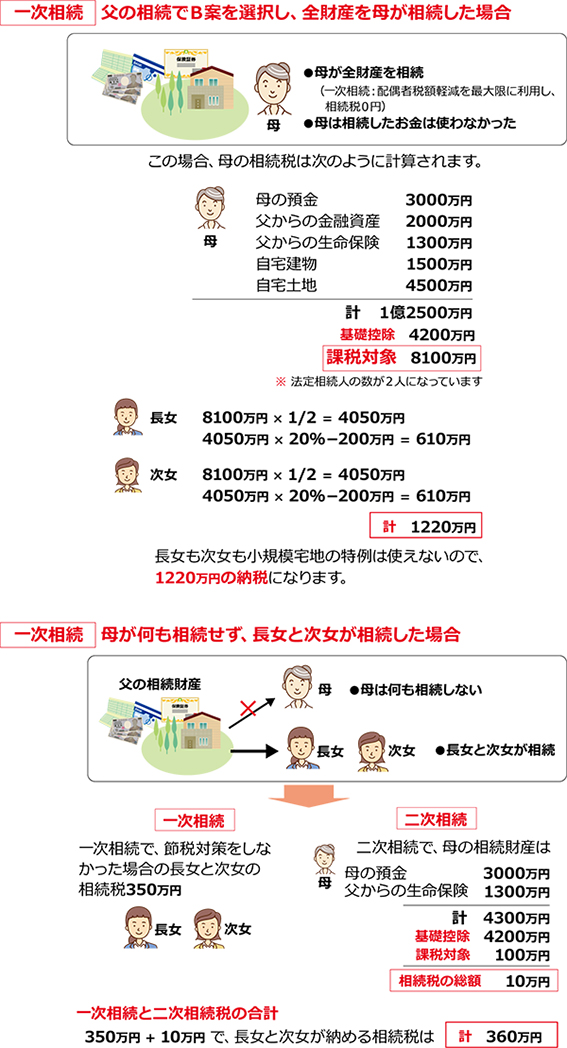

5.二次相続時の相続税を検討する

二次相続=「母が亡くなった時」の長女・次女の相続税について検討します。

一次相続・二次相続とは?

一般的には、ご夫婦の一方が亡くなった際の相続のことを一次相続、残された配偶者が亡くなった際の相続を二次相続といいます。一次相続の時より、相続人が一人減っていますので基礎控除額が600万円減となります。配偶者の税額軽減は利用できません。

二次相続を見据えた相続対策をしておきたいものです。

一次相続で配偶者の税額軽減を最大限に使うと一次相続の相続税はゼロ円ですが、二次相続では1220万円と多額の相続税となってしまいます。

このように、一次相続で節税対策をしなかった方がよかったという結果になってしまうこともあるのです。(上図参照)

一次相続と二次相続とそれぞれ相続税は発生しますが、支払う相続税の合計は360万円です。860万円の差が出てしまいました。

この結果に驚いていたご家族に、節税については一次相続、二次相続を考えて決めるとよいと相続コーディネーターから話があり、二次相続のために具体的にどうしたらよいのか気掛かりなことを相談しました。

![]()

自分の相続時の税金を考えると、今回の相続(一次相続)で子どもたちに相続してもらった方が良いと思います。長く暮らしたこの自宅に住んで、必要な時に修理や施設に入るために売却もできることが自分にとっては安心なので、判断がつきません・・・。

![]()

母の気持ちを考えても税金を中心にすべてを相続してしまうこともはばかられます・・・仮に今回の相続で自宅を姉妹のどちらが相続するにしても、万が一、母に大きなお金がかかり、自宅を売らなくてはいけないようになったとき、姉妹どちらの名義にしておけばよいのかも判断ができません。

6.一次相続の遺産分割の決定と二次相続に向けた対策

ご家族の心配ごとに対して、相続コーディネーターは次のアドバイスをしました。

①一次相続について

●A案で納税はゼロ円とする。

●自宅は母名義とする。

②二次相続に向けた対策

一次相続が終わった段階で、母の財産を以下のよう分けます。

●生前贈与と遺言で配分する財産

●家族信託で管理する財産

【遺言で分ける財産】・・・金融資産

姉妹平等に110万円の非課税枠を使って、それぞれの家族も含めて様子を見ながら生前贈与していく。残れば姉妹均等になるように遺言書を作成する。

【家族信託で管理する財産】・・・自宅と金融資産

家族信託契約は母と姉妹で結ぶ。金融資産は家の修繕や生活費の不足分、医療費、施設入居費、介護費用に充てる。

自宅は姉妹にとっては必要ないものなので、母が施設に入居する時に売却するか、母が亡くなった後の信託終了時に売却して等分に分ける。

相続コーディネーターのアドバイスを受けたご家族は話し合いの結果、父の遺産と母の老後を節税も含めて遺言と家族信託の詳細を設計してもらっています。

7.まとめ

いかがでしたでしょうか?難しく感じる相続税の計算をイメージしていただけたのではないでしょうか。一時相続の配偶者への分割割合が二次相続の相続税に大きく影響していきます。

ソレイユ相続相談室では、節税にむけての対策をアドバイスするとともに、お客様の要望にそったプランを共に作成いたします。ぜひ、ソレイユ相続相談室へご相談ください。

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/i3yJKUMIzTRrl5P5ZZwwE72aLnQPaJNKyCHscKlV.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/e1LEOFAUxAAEyA54anKQHuSbRHnk8oBBDc98qad2.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/YBinHyDM8hpRvWbTTFZXCAFHOfS8wEI3m6twFq0Q.png)