相続にも贈与にも影響する?「財産を取得した日」っていつ?

相続や贈与、売買によって財産を取得した場合、「財産の取得時期」が非常に重要になります。例えば、贈与財産をいつ取得したのかによって贈与税の納税期限が異なりますし、相続財産の取得時期が通常と異なるケースもあります。このように、あらゆる手続きにおいて財産の取得時期の判断が求められるのです。

今回は、財産の取得時期を相続・贈与のケースごとにそれぞれご説明します。財産取得のタイミングを理解し、正確な手続きができるようにしましょう。

◆「相続」における財産取得の時期

相続における財産の取得時期は、原則として「相続が開始した時」とされています。相続が開始した時とは被相続人が亡くなった時のことで、被相続人の財産を取得した人が被相続人が亡くなったことを知っているかどうかは関係ありません。

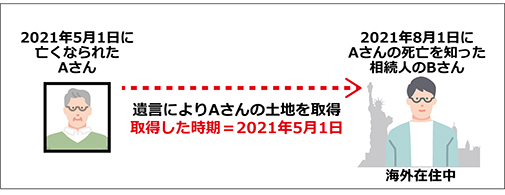

例えば、2021年5月1日にAさんが亡くなりましたが、相続人であるBさんは海外に住んでいることもあり、Aさんが亡くなってから3ヶ月後の2021年8月1日にAさんの死亡を知りました。

その後、遺言によりBさんはAさんの持っていた土地を相続することになりました。

この場合、Bさんが土地を取得した時期は、Aさんが亡くなった2021年5月1日となります。

このように、相続における財産の取得時期は簡単にわかります。

しかし、被相続人が亡くなった日が明確ではない場合には、財産の取得日はどのようになるのでしょうか。

死亡時期が明確でない場合には、家庭裁判所で失踪宣告を行い、法律上死亡したものとみなします。失踪宣告には、「普通失踪」もしくは「特別失踪」の2つの方法があります。

① 普通失踪とは

普通失踪とは、被相続人が生死不明となってから7年が経過した時に死亡したものとみなされる方法です。

生死不明の状態が7年間続いた場合、利害関係者の請求によって家庭裁判所が失踪宣告を行います。

② 特別失踪とは

特別失踪とは、戦争や船舶の沈没など危難に遭遇した場合の失踪をいいます。戦争が止んだ、または船舶が沈没したなど危難が去った後で、生死不明の状態が1年間続いたときに、利害関係者の請求によって家庭裁判所が失踪宣告を行います。この場合は、危難が去った時に死亡したものとみなされます。

◆「贈与」における財産取得の時期

贈与における財産取得の時期は、贈与の方法によって異なります。

例えば、贈与には口頭で行う贈与と書面で行う贈与がありますが、同じ財産を贈与した場合でも、どちらの方法かによって取得時期が異なるのです。

今回は、4種類の贈与方法において財産の取得時期をご説明します。

① 口頭による贈与

口頭による贈与(書面によらない贈与)の場合には、原則として、その財産を実際に受け取った時が財産取得の時期となります。

口頭による贈与では、実際に財産を渡すまではいつでも贈与契約を撤回することができます。そのため、実際に受け取るまでは「財産を取得した」とは言えない状態なのです。

例えば、2021年10月1日に、CさんがDさんに現金100万円をあげるという贈与契約を口頭で行いました。実際にDさんがCさんから100万円を受け取ったのは、それから2ヶ月後の2021年12月1日のことです。この場合、Dさんが100万円を取得したのは、実際に100万円を受け取った2021年12月1日となります。

なお、贈与財産が不動産の場合には、不動産の名義を受贈者(贈与を受ける人)に変更した時に取得したものとみなされます。

② 書面による贈与

贈与契約が書面によってなされた場合には、その契約の効力が発生した時が財産の取得時期です。

例えば、EさんはFさんから甲土地を受け取る贈与契約を書面で交わしていました。書面には、2020年10月1日に甲土地を贈与する旨が記されています。しかし、実際に甲土地の名義がEさんに移転したのは、それから1年後の2021年10月1日でした。

この場合、Eさんが甲土地を取得したのは、贈与契約書に記載された2020年10月1日となります。

③ 停止条件付贈与

停止条件付贈与とは、不確実な事実を成就してから効力が発生する贈与契約のことをいいます。

例えば、「結婚したらこの家をあげるよ。」というように、結婚(不確実な事実)が成就したら、家の所有権を贈与するというような条件付きの贈与がこれに該当します。

このような停止条件付贈与での財産取得時期は、条件を成就したときです。ですから、上記の例では結婚した時に家を取得したことになります。

④ 農地等の贈与

農地等の贈与を受けた場合の財産の取得時期は、原則として、農地法の規定による許可または届出の効力が生じたときです。

ただし、以下の要件すべてに当てはまる場合の贈与については、農地法の規定による許可または届出に関する書類を農業委員会に提出した日を財産の取得時期としても差し支えないとされています。

⑴贈与された農地の所有権の移転についての許可等の効力が、当該許可等に係る申請書を農業委員会に提出した日の属する年の翌年1月1日から3月15日までの間に生じていること。

⑵贈与された農地に係る贈与税の申告書が、贈与された農地の所有権の移転についての許可等の効力が生じた日からその年の3月15日までの間に提出されていること。

◆譲渡所得税の所有期間と財産の取得時期

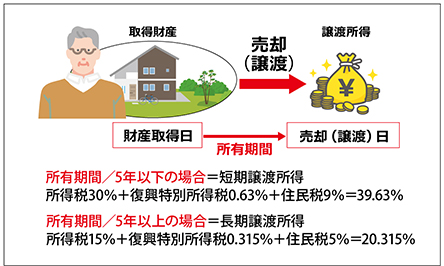

財産を売却(譲渡)して利益を得た場合には、その利益(譲渡所得)に対して「譲渡所得税」が課税されます。譲渡所得税は、その財産を取得した日から譲渡の日までの所有期間に応じて税率が異なります。

財産の取得日から譲渡までが5年以下の場合は「短期譲渡所得」、5年を超える場合は「長期譲渡所得」と区分され、短期譲渡所得の方が税率が高く設定されています。譲渡所得の税率は、以下のとおりです。

短期譲渡所得:所得税30%+復興特別所得税0.63%+住民税9%=39.63%

長期譲渡所得:所得税15%+復興特別所得税0.315%+住民税5%=20.315%

つまり、財産を取得した日がいつなのかによって、譲渡所得税が倍ほども変わってしまうのです。

相続または贈与により取得した財産を譲渡した場合では、その取得の日は、先ほどご説明した「相続が開始した日」ではなく、元々その財産を所有していた被相続人や贈与者の取得の日を引き継ぎます。

例えば、相続してすぐに相続した土地を売却したとしても、被相続人が20年所有していた土地であれば、所有期間は20年となり「長期譲渡所得」の税率が適用されます。同じ「取得の日」でも課税根拠となる税法によって取扱いが異なるのです。

◆まとめ

今回は、あらゆるケースでの財産の取得時期をご説明しました。その財産をどのように取得したのかによって、財産の取得時期は大きく異なります。相続手続きや贈与税申告などを行う際には、財産の取得時期を正確に把握しておきましょう。

ソレイユ相続相談室では、実務経験の豊富な税理士があなたに合った相続手続きを行なっております。相続にお困りの方は、ぜひ一度ご相談ください。

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/i3yJKUMIzTRrl5P5ZZwwE72aLnQPaJNKyCHscKlV.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/e1LEOFAUxAAEyA54anKQHuSbRHnk8oBBDc98qad2.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/YBinHyDM8hpRvWbTTFZXCAFHOfS8wEI3m6twFq0Q.png)