家族信託を途中で変更する方法と税金対策

家族信託は認知症対策や孫の無駄遣い防止など、様々な目的で利用されます。一度信託契約を締結すると、目的を達成するまでに10年、20年と継続される契約ですので、その間に状況が変わってしまう可能性も十分に考えられます。

家族信託は認知症対策や孫の無駄遣い防止など、様々な目的で利用されます。一度信託契約を締結すると、目的を達成するまでに10年、20年と継続される契約ですので、その間に状況が変わってしまう可能性も十分に考えられます。

状況が変化したことにより、当初の信託内容が目的に沿わないものとなった場合には、信託内容を変更して見直しをする必要が出てきます。

今回は、家族信託の内容を途中で変更する方法と、変更に伴う税金についてご説明いたします。

家族信託を途中で変更する方法

変更方法①全員の合意が必要

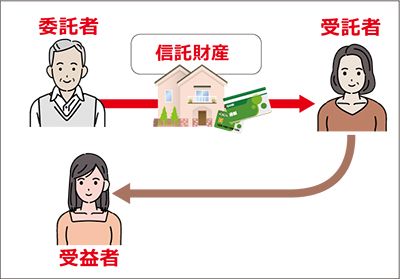

信託契約において特段の定めをしていない場合、信託の変更は委託者・受託者・受益者の合意を得て行うことになります。そのため、当事者が単体で信託内容を変更することはできません。また、当事者のうち1人でも認知症などにより判断能力がない場合にも全員の合意が得られないため、信託内容の変更はできなくなってしまいます。特に、認知症対策として高齢の親の財産を信託している場合には、変更できなくなるのを防ぐために、あらかじめ受益者代理人を置くか信託契約書に変更の方法を記載しておくと良いでしょう。

信託契約において特段の定めをしていない場合、信託の変更は委託者・受託者・受益者の合意を得て行うことになります。そのため、当事者が単体で信託内容を変更することはできません。また、当事者のうち1人でも認知症などにより判断能力がない場合にも全員の合意が得られないため、信託内容の変更はできなくなってしまいます。特に、認知症対策として高齢の親の財産を信託している場合には、変更できなくなるのを防ぐために、あらかじめ受益者代理人を置くか信託契約書に変更の方法を記載しておくと良いでしょう。

信託契約書で変更の方法を定めておくと、当事者全員の合意を得なくても、定めておいた方法で信託内容を変更することができます。

例えば、信託契約書に「信託内容の変更は委託者と受託者の合意を得て行う」旨の記載をした場合には、受益者の合意がなくても信託内容を変更することができるのです。

変更方法②全員の合意がなくても変更できるケース

状況の変化により信託の目的が達成できなくなったときに当事者の合意が必要となると、柔軟で迅速な対応をすることができません。

このような事態を防ぐために、信託法149条では当事者の合意がなくても信託内容を変更できるケースについて定めています。

1.信託の目的に反しないことが明らかであるときは、受託者と受益者の合意があれば良い。

2.信託の目的に反しないこと及び受益者の利益に適合することが明らかであるときは、受託者の書面又は電磁 的記録によってする意思表示があれば良い。

3.受託者の利益を害しないことが明らかであるときは、委託者と受益者の合意があれば良い。

4.信託の目的に反しないこと及び受託者の利益を害しないことが明らかであるときは、受益者の合意があれば良い。

このように、ケースによって合意が必要となる人が異なります。また、「信託の目的に反しないこと」や「受益者の利益を害しないこと」などは判断が難しいところもありますので、家族信託に詳しい専門家にご相談ください。

変更方法③裁判所による変更

特別な事情があるときには、裁判所により信託を変更することができます。裁判所による信託の変更については、信託法第150条に以下のように記されています。

信託行為の当時予見することのできなかった特別の事情により、信託事務の処理の方法に係る信託行為の定めが信託の目的及び信託財産の状況その他の事情に照らして受益者の利益に適合しなくなるに至ったときは、裁判所は、委託者、受託者又は受益者の申立てにより、信託の変更を命ずることができる。

つまり、信託契約を締結したときには知ることができなかった特別な事情により信託行為が受益者の利益に適合しなくなったときは、裁判所が信託内容を変更することができるということです。これは、信託の当事者が裁判所に申し立てをして行います。

ただし、裁判所による変更は信託の事務処理の方法を変更するもので、信託目的を変更することはできませんのでご注意ください。

信託の変更と税金

信託の内容を変更したとき、それに伴って贈与税や相続税、登録免許税などの税金が発生することがあります。かかる税金は変更の内容によって異なりますので、ここでは各税金がかかるケースについてご説明いたします。

受益者の変更

受益者とは、信託財産によって利益を受ける人のことです。受益者が変更することによって経済的価値が移ることによって税金が課税されます。

例えば、預金4,000万円の中から生活費等の支払いを受ける権利を受益者が持っているとします。この権利を旧受益者が新受益者に渡し、その代わりに新受益者から対価を受け取った場合、旧受益者には「譲渡所得税」が発生します。

また、対価を受け取っていない場合には、旧受益者から新受益者へ受益権の贈与があったものとみなされ、「贈与税」の課税対象となります。

そのほかにも、旧受益者が死亡したことにより新受益者へ受益権が移った場合には、死亡を原因とした財産の移転となりますので「相続税」の課税対象となります。

このように、財産が移転された時の状況によって課される税金の種類が異なります。受益者の変更を行う場合には、信託に詳しい税理士にご相談ください。

その他の変更

信託内容を変更する際には、信託契約書を作成し直す必要があります。そのときには、1通あたり200円の印紙税がかかります。

また、信託財産の中に不動産があり、その不動産について変更がある場合には、不動産の所有権移転登記と信託登記の2つの登記内容を変更する必要が出てくる可能性もあります。

登記を変更する際は、登録免許税と不動産取得税が課税されるのですが、信託の場合は不動産取得税は課税されません。また、登録免許税も所有権移転登記については課税されません。

ただし、信託登記を変更する際には1件につき1000円の登録免許税がかかります。

まとめ

信託の変更には様々なルールと、課税関係について把握しておく必要があります。信託契約を締結する際に、信託の変更について指定しておくと、実際に変更が必要になったときにスムーズに変更をすることができます。

あらかじめ信託の変更に備えた信託契約を結びたいという方は、家族信託に詳しい専門家にご相談することをお勧めします。

ソレイユ相続相談室では、豊富な実務経験のある税理士と行政書士があなたに合った家族信託のご提案を行っております。家族信託をご検討のお客様は、ぜひ一度ご相談ください。

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/i3yJKUMIzTRrl5P5ZZwwE72aLnQPaJNKyCHscKlV.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/e1LEOFAUxAAEyA54anKQHuSbRHnk8oBBDc98qad2.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/uploads/Header/YBinHyDM8hpRvWbTTFZXCAFHOfS8wEI3m6twFq0Q.png)