マイホームの売却に使える「居住用財産の3,000万円特別控除の特例」とは?

「親から相続した自宅に住んでいるが、古くなってきたのでそろそろ買い換えたい。」

「親から相続した自宅に住んでいるが、古くなってきたのでそろそろ買い換えたい。」

「親が老人ホームに入所したことで、家に誰も住まなくなっているため、売ろうと思っている。」

このように、自宅の売却や買換えを検討する理由は人それぞれです。しかし、どんな理由であっても気になるのが費用の問題です。

「家を売るなら費用はかからないのでは?」と思う方もいるかと思いますが、実は、不動産の売却には税金が課税される可能性があるのです。

特に、買換えの場合では、新しい家の購入費用も重なるため、なかなか買換えの話が進まないなんてことも。

そのような場合には「居住用財産の3,000万円特別控除の特例」を活用して、自宅の売却にかかる税金を安く抑えることができます。

今回は、「居住用財産の3,000万円特別控除の特例」を利用するための要件や必要書類、また特例を利用することによるメリット・デメリットなどをご説明していきます。

特例について理解し、お得に自宅の売却や買換えを行いましょう。

◆不動産の売却には税金がかかる

家や土地などの不動産を売却する場合にかかる税金には、以下の2種類があります。

①売却の手続きにかかる税金

②売却の利益に対してかかる税金

①売却の手続きにかかる税金とは、売買契約書に収入印紙を添付して納める収入印紙税や、不動産の登記をする際にかかる登録免許税のことです。

一方で、②売却の利益に対してかかる税金とは、譲渡所得税などのことをいいます。

家の場合、築年数が古いほど価格が下がっていきますが、途中でリノベーションをしていたり、人気のエリアに建っていたりすると、買った価格よりも高く売れることがあります。また、家を取り壊して更地にしてから売る場合も同様に、地価の上昇により高値で売れることも多くあります。

このように、不動産を買った価格よりも高い価格で売れた場合には、その利益を譲渡所得とみなして「譲渡所得税」が課税されます。そのため、買値と売値の差額が大きければ大きいほど、譲渡所得税の金額も高くなってしまうのです。

◆「3,000万円特別控除」を使って譲渡所得税を安く抑える

居住用財産の3,000万円特別控除を利用すると、課税される譲渡所得税の負担を大幅に減らすことができます。

まずは、どのような特例なのか、また特例を利用した場合の譲渡所得税の計算方法について確認していきましょう。

・3,000万円特別控除とは

居住用財産の3,000万円特別控除とは、自分が住んでいる、または住んでいた家屋を売るか、家屋とともにその敷地等を売った場合に、所有期間の長短に関係なく譲渡所得額から最大3,000万円までの控除を受けられる特例です。

つまり、もともとの譲渡所得額が3,000万円以下であれば、特例の利用により課税される譲渡所得税をゼロにすることも可能になります。

・利用した場合の譲渡所得税の計算方法

特例を利用した場合の譲渡所得税額を、事例とともにご説明します。

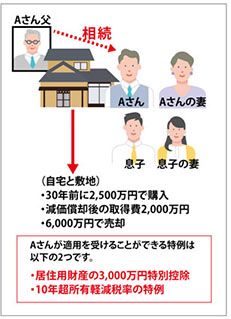

例えば、Aさん(52歳)は昨年、父から相続した自宅に妻と息子の3人で暮らしています。しか し、相続した自宅は古くなっており、すみにくさを感じていました。そんな中、息子が結婚して嫁も一緒に自宅に住むことになり、この機に自宅の住み換えを行うことにしました。

し、相続した自宅は古くなっており、すみにくさを感じていました。そんな中、息子が結婚して嫁も一緒に自宅に住むことになり、この機に自宅の住み換えを行うことにしました。

書類整理をしていると、Aさんの父はこの自宅と敷地を30年前に2,500万円で購入したという売買契約書が見つかりました。自宅の減価償却を計算すると、自宅と敷地の取得費は2,000万円となりました。

また、自宅のあるエリアは近年開発が進んでおり、なんと6,000万円で売却することができました。不動産会社の仲介手数料などの譲渡費用に200万円かかったとすると、Aさんが自宅と敷地を売却した譲渡所得税額は、どのようになるでしょうか?

10年超所有軽減税率の特例については、後ほどご説明します。

・特例を利用しない場合の譲渡所得税額

・譲渡所得額=売却金額6,000万円−(購入金額2,000万円+譲渡費用200万円)=3,800万円

自宅等の所有期間は30年ですので、「長期譲渡所得」となります。長期譲渡所得は、所得税15.315%、住民税5%の合計20.315%となっており、さらに平成25年〜平成49年では、所得税に2.1%の復興特別所得税が加算されます。

そのため、Aさんが支払う譲渡所得税の全額と、その内訳は以下のとおりになります。

・譲渡所得額3,800万円×長期譲渡所得税率22.415%=851万7,700円

【内訳】所得税 581万9,700円、住民税 190万円、復興特別所得税 79万8,000円

特例を利用しないと、自宅の売却に約851万円もの税金が課税されてしまいます。

しかし、特例を利用すると、Aさんが支払う譲渡所得税は以下の通りになります。

・特例を利用した場合の譲渡所得税額

・譲渡所得額=売却金額6,000万円−(購入金額2,000万円+譲渡費用200万円)−特別控除3,000万円=800万円

居住用財産の3,000万円特別控除と10年超所有軽減税率の特例を併用すると、Aさんの支払う譲渡所得税の金額と、その内訳は以下のとおりになります。

譲渡所得額800万円×長期譲渡所得税率14.21%(+復興特別所得税2.1%)=130万4,800円

特例を利用すると、譲渡所得税額を約130万円まで下げることができ、Aさんはおよそ610万円もお得に売却することができるのです。

Aさんは浮いたお金で、売却した自宅よりもさらに性能の良い自宅を購入することができました。自宅の買換えや売却では、特例を活用して上手く税金を抑えることが鍵となります。

◆利用するには要件を満たす必要がある

居住用財産の3,000万円特別控除はとてもお得で便利な特例ですが、全ての不動産に適用できるわけではありません。

特例の適用を受けるには、以下のすべての要件を満たしている必要があります。

要件① 自分が住んでいる自宅を売るか、自宅とともにその敷地や借地権を売ること

原則として、特例の適用対象となる居住用財産は、現在住んでいる自宅や敷地、借地権です。ただし、以前に住んでいた自宅を売却する場合も、住まなくなった日から3年を経過する日の属する年の12月31日までに売却する場合であれば、特例を適用することができます。

また、住まなくなった自宅を取り壊して売却する場合は、家屋を取り壊した日から1年以内にその敷地の譲渡契約を締結し、住まなくなった日から3年を経過する日の属する年の12月31日までに売る必要があります。

家屋を取り壊した後は、譲渡契約を締結した日まで、その敷地を貸駐車場などに使ってしまうと要件をみなさなくなるため注意が必要です。

なお、災害によって滅失した自宅の場合は、その敷地に住まなくなった日から3年を経過する日の属する年の12月31日までに売ることが要件となります。

要件② 売った年の前年および前々年にこの特例や、マイホームの譲渡損失についての損益通算及び繰越控除の特例の適用を受けていないこと

自宅やその敷地等を売却する前の2年間に「居住用財産の3,000万円特別控除」、「マイホームの譲渡損失についての損益通算及び繰越控除の特例」を利用している場合には、居住用財産の3,000万円特別控除を適用することができません。

マイホームの譲渡損失についての損益通算及び繰越控除の特例とは、自宅を売却し新しい自宅を購入した場合に、古い自宅の譲渡による損失(譲渡損失)が生じたとき、その譲渡損失をその年の給与所得や事業所得などから控除(損益通算)することができる特例です。

要件③ 売った年、その前年および前々年にマイホームの買換えや

マイホームの交換の特例の適用を受けていないこと

マイホームの買換えの特例とは、自宅を買い換えたときに一定の要件のもと譲渡益に対する課税を将来に繰り延べることができる特例のことです。

自宅やその敷地を売却する前1年間にこの特例を利用している場合には、居住用財産の3,000万円特別控除を適用することができません。

要件④ 売った自宅や敷地等について、収用交換等の場合の特別控除など他の特例の適用を受けていないこと

収用交換等により土地や建物を売った場合には、譲渡所得から最大5,000万円もの特別控除ができる特例があります。

居住用財産の3,000万円特別控除と収用交換等による特別控除の特例は併用することができません。

その他にも、売った自宅や敷地等や新しく購入する自宅や敷地等に「住宅ローン控除」の適用を受けている場合にも、居住用財産の3,000万円特別控除の適用を受けることはできません。

・固定資産の交換の特例(所得税法第58条)

・収用等に伴い代替資産を取得した場合の課税の特例(措置法第33条)

・交換処分等に伴い資産を取得した場合の課税の特例(措置法第33条の2)

・換地処分等に伴い資産を取得した場合の課税の特例(措置法第33条の3)

・特定の土地等の長期譲渡所得の特例(措置法第35条の2)

・特定の事業用資産の買換えの特例(措置法第37条)

・特定の事業用資産の交換の特例(措置法第37条の4)

・大規模な住宅地の造成のための交換等の特例(措置法第37条の7)

・特定普通財産とその隣接する土地等の交換の場合の課税の特例(措置法第37条の9の4 )

・平成21年及び平成22年に土地等の先行取得をした場合の課税の特例(措置法第37条の9の5)

要件⑤ 売手と買手が、親子や夫婦など特別な関係でないこと

特別な関係とは、親子や夫婦の他にも、生計を一にする親族や自宅を売った後にその自宅で同居する親族、内縁関係にある人、特殊な関係のある法人なども含まれます。

一方で、以下のような意図で自宅を売却する場合には、3,000万円特別控除の適用を受けることができません。

・特例の適用を受けるためだけに入居した家屋

・自宅を新築する間だけ仮住まいとして使った建物、その他一時的な目的で入居した家屋

・別荘などのように趣味や娯楽、保養のために所有する家屋

◆3,000万円特別控除を受けるための手続き

居住用財産の3,000万円特別控除の特例を使うためには、確定申告をする必要があります。

特例の要件を全て満たしていることが確認できたら、確定申告書などの書類を揃えて手続きをする必要があります。具体的には、自宅を売却した翌年の確定申告期間(2月16日〜3月15日)に、自宅の住所地を管轄する税務署に必要書類を提出して行います。

手続きの際は、確定申告書に以下の書類を添付して提出します。

・譲渡所得の内訳書(確定申告書付表兼計算明細書)[土地・建物用]

自宅を売却した人の住民票に記載されている住所と自宅の所在地が異なる場合

・戸籍の附票の写しまたは削除された戸籍の附票の写し

・自宅を売った人がその自宅に居住していたことを示す書類

特例を利用したことにより譲渡所得税がゼロになったとしても、確定申告書等は提出しなければなりません。手続きを怠ると、特例の適用を受けることができませんのでご注意ください。

また、上記の必要書類以外にも、場合によって必要になる書類が出てくることもありますので、あらかじめ手続きをする税務署へお問い合わせください。

◆他の特例との併用はできるのか

居住用財産の3,000万円特別控除は、単体でも十分節税できる特例ですが、他の特例と合わせて利用することで、さらに大幅な節税効果が期待できます。

ここでは、不動産の売買に使える以下の特例について、3,000万円特別控除との併用関係をご紹介していきます。

・住宅ローン控除

・10年超所有軽減税率の特例

・「3,000万円特別控除」と「住宅ローン控除」の併用

住宅ローン控除(住宅借入金等特別控除)とは、簡単にいうと、個人が住宅ローンを利用して自宅を購入したりリフォームしたりする際に、一定の要件を満たすことで、一定期間、年末ローン残高の1%、最高40万円までを所得税から控除することができる特例です。

以前は、控除を受けられる期間が最長10年間と定められていましたが、2019年の消費税引き上げに伴って期間が3年間延長され、最長で13年間の控除が受けられるようになりました。

つまり、住宅ローン控除の制度が変わったことにより、より多くの控除を受けられる可能性が高くなったのです。

もし、自宅の買換えを検討している場合で、今住んでいる自宅を「居住用財産の3,000万円特別控除」を利用して売却し、新しい自宅を購入する際に「住宅ローン控除」を利用できれば、さらにお得に買換えを行うことができます。

しかし、残念ながら、「居住用財産の3,000万円特別控除」と「住宅ローン控除」は併用することができません。

例えば、今住んでいる自宅を住宅ローン控除を利用して購入している場合には、自宅の売却の際に居住用財産の3,000万円特別控除を利用することができません。

そのため、自宅の買換えや売却をする場合は、どちらかの特例を1つ選んで利用することになります。

3,000万円特別控除を利用するとどれだけの譲渡所得税を節税することができるのか、住宅ローン控除を利用すると13年間でどれだけの所得税が節税できるのかを比較し、自分にとってどちらが良いかを慎重に検討する必要があります。

比較には緻密なシミュレーションが必要です。お困りの際は、税金に詳しい税理士にご相談ください。

・「3,000万円特別控除」と「10年超所有軽減税率の特例」の併用

10年超所有軽減税率の特例とは、簡単にいうと、10年を超える期間所有していた自宅を売却する際に、譲渡所得税の税率を低くすることができる特例です。この特例は、3,000万円特別控除との併用が可能です。

通常、譲渡所得税の税率は、所有期間が5年以下の短期譲渡所得と所有期間が5年を超える長期譲渡所得によって異なります。

・短期譲渡所得:所有期間が5年以下→所得税30.63%+住民税9%=39.63%

・長期譲渡所得:所有期間が5年を超える→所得税15.315%+住民税5%=20.315%

このように、短期譲渡所得より長期譲渡所得の方が税率が低くなっています。しかし、所有期間が10年を超えると、特例によりさらに税率を低くすることができるのです。

10年超所有軽減税率の特例を利用した場合の税率は以下のとおりです。

【10年超所有軽減税率の特例を利用した場合の税率】

・譲渡所得額が6,000万円以下の場合→所得税10.21%+住民税4%=14.21%

・譲渡所得税額が6,000万円を超える場合→6,000万円以下の部分は14.21%、6,000万円を超える部分のみ所得税15.315%+住民税5%=20.315%

※平成25年〜平成49年は、所得税にそれぞれ2.1%の復興特別所得税が加算されます。

この特例の適用要件は、自宅の所有期間が10年を超えていること以外は、3,000万円特別控除と同じです。3,000万円特別控除と併用することで、譲渡所得税を大幅に節税することができます。

◆居住用財産の3,000万円特別控除のケース別適用例

居住用財産の3,000万円特別控除の利用には、それぞれの家庭にあったケースがあります。ここでは、よくある以下の2ケースについて、特例の適用方法をご紹介していきます。

・共有名義の自宅を売却した場合

・自宅と敷地の所有者が異なる場合

・共有名義の自宅を売却した場合

夫婦の共有名義で所有している自宅を売却する際には、居住用財産の3,000万円特別控除はどのように適用されるのでしょうか。

夫婦の共有名義で所有している自宅を売却する際には、居住用財産の3,000万円特別控除はどのように適用されるのでしょうか。

実は、この特例は共有者全員で3,000万円の控除がされるのではなく、共有者1人に対しそれぞれ最大3,000万円の控除があります。

例えば、Aさん夫婦が住んでいる自宅とその敷地をAさんが3分の2、妻が3分の1の割合で共有しているとします。Aさん夫婦が住み替えのために自宅とその敷地を売却したところ、6,000万円の譲渡所得が発生しました。

この場合、Aさん夫婦の譲渡所得はそれぞれ以下のようになります。

・Aさん(夫)の譲渡所得:6,000万円×3分の2=4,000万円

・妻の譲渡所得:6,000万円×3分の1=2,000万円

共有名義の自宅を売却する場合には、共有者1人ずつに3,000万円の特別控除があるため、課税対象となる譲渡所得額はそれぞれ以下のとおりです。

・Aさん(夫)の課税対象額:4,000万円−特別控除3,000万円=1,000万円

・妻の課税対象額:2,000万円−特別控除3,000万円=0万円

このように、共有名義の自宅を売却する場合は、特別控除額がさらに大きくなります。なお、3,000万円特別控除の適用を受けるためには、共有者それぞれが確定申告書を提出して手続きを行う必要があります。

また、敷地だけを共有している場合には、特例の適用を受けることができませんのでご注意ください。

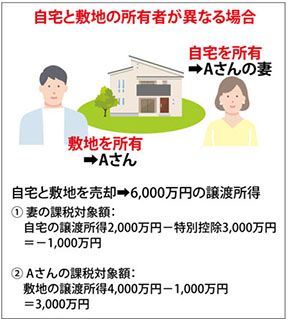

・自宅と敷地の所有者が異なる場合

また、自宅と敷地の所有者が異なる場合にも、特例の適用が問題になります。

例えば、Aさん夫婦が住んでいる敷地を夫のAさんが、自宅を妻が所有しているとします。Aさん夫婦が住み替えのためにこの自宅と敷地を同時に売却すると、自宅に2,000万円、敷地に4,000万円で合計6,000万円の譲渡所得が発生しました。

例えば、Aさん夫婦が住んでいる敷地を夫のAさんが、自宅を妻が所有しているとします。Aさん夫婦が住み替えのためにこの自宅と敷地を同時に売却すると、自宅に2,000万円、敷地に4,000万円で合計6,000万円の譲渡所得が発生しました。

この場合、Aさん夫婦の譲渡所得税額はどうなるのでしょうか。

原則として、居住用財産の3,000万円特別控除は、自宅の所有者が自宅とその敷地を売却した場合に適用できる特例です。しかし、自宅と敷地の所有者が異なる場合でも、以下の要件を全て満たしているときは特例の適用を受けることができます。

要件① 敷地と自宅を同時に売却すること

要件② 自宅の所有者と敷地の所有者とが親族関係にあり、生計を一にしていること

要件③ 敷地の所有者が、自宅の所有者と一緒にその自宅に住んでいること

自宅と敷地の所有者が異なるケースでは、特別控除の金額は自宅の所有者と敷地の所有者を合わせて3,000万円となります。なお、特別控除額を差し引く順番は、先に自宅の所有者、次に敷地の所有者です。

そのため、Aさん夫婦の場合は、自宅を所有している妻から3,000万円の特別控除を受けることができます。その後、余った特別控除を、敷地の所有者であるAさんが利用することができます。したがって、課税対象となる譲渡所得額は、それぞれ以下のとおりになります。

① 妻の課税対象額:自宅の譲渡所得2,000万円−特別控除3,000万円=−1,000万円

②Aさんの課税対象額:敷地の譲渡所得4,000万円−1,000万円=3,000万円

◆まとめ

居住用財産の3,000万円特別控除は、自宅の売却や買換えを検討している方にとって、非常に嬉しい特例です。

しかし、要件を1つでも満たしていないと適用を受けられなかったり、住宅ローン控除との併用ができなかったりするため、利用する前に確認をしておくことが大切です。

自宅の売却や買換えには、他にも税金を安く抑える特例がたくさんありますので、お困りの際は税金に詳しい税理士に相談することをお勧めします。

「ソレイユ相続相談室」では、実務経験の豊富な税理士があなたに合った節税対策の提案を行なっております。 自宅の売却や買換えをご検討のお客様は、ぜひ一度ご相談ください。

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/public/uploads/Header/i3yJKUMIzTRrl5P5ZZwwE72aLnQPaJNKyCHscKlV.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/public/uploads/Header/e1LEOFAUxAAEyA54anKQHuSbRHnk8oBBDc98qad2.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/public/uploads/Header/YBinHyDM8hpRvWbTTFZXCAFHOfS8wEI3m6twFq0Q.png)