贈与税がかからない!「持分のない医療法人」へ移行しやすくなった新制度とは?

「持分ありの医療法人」から「持分なしの医療法人」への移行の際にかかる「みなし贈与課税」が平成29年(2017年)10月1日から3年間に限り非課税になっていました。医療法人の「持分あり、なし」とはそもそも何なのか?

「持分ありの医療法人」から「持分なしの医療法人」への移行の際にかかる「みなし贈与課税」が平成29年(2017年)10月1日から3年間に限り非課税になっていました。医療法人の「持分あり、なし」とはそもそも何なのか?

そして、移行の問題点など、わかりやすく丁寧に具体例を交えながら解説していきます。

1. 医療法人の「持分あり」「持分なし」とは?

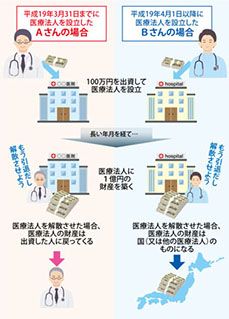

医療法人の「持分あり」か「持分なし」かの違いは、単純に、医療法人の設立日の違いによるものです。

平成19年(2007年)3月31日以前に設立された医療法人は「持分ありの医療法人」、平成19年4月1日以降に設立された医療法人は「持分なしの医療法人」に区別されます。

それでは、「持分あり・なし」で何が違うのか具体例で説明していきましょう。

新制度についてお話する前に、「持分ありの医療法人」「持分なしの医療法人」についての説明と、「持分あり」の医療法人にかかる従来の相続税や贈与税の制度を解説します。

「持分ありの医療法人」具体例

ドクターAが、平成19年3月31日以前に100万円を出資して医療法人を設立しました。

ドクターAが、平成19年3月31日以前に100万円を出資して医療法人を設立しました。

「持分あり」の医療法人です。

長い年月を経て、Aさんは高齢になったためドクターを引退することを決意しました。そして、後継者が不在であったため、医療法人は解散することにしました。解散時、医療法人は1億円の財産を保有していました。

この1億円は誰のものになるのでしょうか?

医療法人を設立するための資金を出資したのはAさんですので、全額がAさんの財産となります。財産が出資者に戻ってくる、これが「持分ありの医療法人」の特徴です。

「持分なしの医療法人」具体例

ドクターBは、平成19年(2007年)4月1日以降に100万円を出資して医療法人を設立しました。

こちらも長い年月を経て1億円の財産を築きましたが、高齢のため医療法人を解散し、引退することにしました。

このケースでは、1億円の財産は誰のものになるのでしょうか?

医療法人設立のために出資したのはBさんですが、「持分なしの医療法人」であるため、医療法人の財産は、国、または他の医療法人に引き継がれることになります。

出資をしていても、財産は戻らない、これが「持分なしの医療法人」の特徴です。

このように、医療法人の設立時期の違いで、「持分あり」「持分なし」に区別され、医療法人を解散したときの財産の行く先が異なるのです。

共同出資で医療法人を設立した場合

それでは、2人以上で共同出資をして医療法人を設立した場合に財産の扱いはどのようになるのでしょうか?

ドクターAと、ドクターBが資金を50%ずつ出資して医療法人を設立したとします。

数十年後、医療法人の財産は2億円になっていましたが、ドクターAは健康上の理由で、引退を決意しました。

さて、2億円の財産の行方は?

もう、おわかりかと思いますが、このケースでも、「持分あり」「持分なし」で財産の扱いが異なります。

「持分あり」であれば、出資割合に応じた2億円の半分、1億円はAさんに受け取る権利があります。

一方、「持分なし」であれば、Aさんに医療法人の財産を受ける権利はありません。

繰り返しになりますが、医療法人の設立日が平成19年4月1日より前か後かで、財産の扱いが異なります。

「持分あり」と「持分なし」の特徴まとめ

ここまで説明してきました「持分あり」「持分なし」の特徴をまとめておきましょう。

「持分ありの医療法人」

・医療法人が解散したときに、財産の全額が出資者に戻る。共同出資者がいる場合は出資割合に応じて受け取ることができる。

・病院を辞めるとき(医療法人は解散せず)には、設立時の出資割合に応じて、承継先へ財産の返還要求ができる

「持分なしの医療法人」*持分ありと逆ですが念のため

・医療法人が解散したときに、財産の返還を受けられない。

・病院を辞めるときに、出資割合に応じた財産の返還要求ができない。

2.「持分あり」の問題点

「持分あり」の相続や贈与について

「持分」を持っている人が死亡したとき、または引退して医療法人を辞めたとき、その「持分」はどうなるのでしょうか。

例えば、10億円の資産を保有している医療法人の全ての「持分」を持っている人が死亡したとします。この場合、医療法人の資産は死亡した人の財産ですので、10億円は死亡した人の相続人に相続されることになります。

これが「持分」の相続です。

つぎに、10億円の資産を保有している医療法人の出資者が、その「持分」放棄し、他の医療機関へ持分を移行したらどうでしょうか?

移行先の医療機関は、10億円の資産を贈与されたとみなされてしまい、移行した医療機関に贈与税が課されてしまうのです。

「持分あり」は従来の制度では相続税や贈与税がかかる

「持分あり」の場合、出資割合に応じて財産が自分のところに戻ってきますので、一見「持分あり」に問題があるとは思えません。

確かに、医療法人が出資者一人の単独経営で、次の世代に病院を承継することなく一代限りで経営を終わらせるのであれば問題は起こらないかもしれません。

しかし、病院が承継されることを考えた場合、将来「持分」が相続されたり、贈与されたりすることは避けられません。そのたびに、相続税や贈与税が発生することになるのです。

もし支払い税額が多額で、承継先に相続税や贈与税を支払う能力がない場合には、医療法人の財産から払戻しをすることにもなり兼ねず、そのことが医療法人の経営にダメージを与えることにつながり、結果、病院の存続が危ぶまれることが懸念されるのです。

要するに、「持分ありの医療法人」は、次のような要因により、贈与税や相続税が発生し、将来的に病院の経営に支障がでる可能性があるのです。

1.出資割合に応じて、財産の返還要求される

仮にAさんが、病院設立時に出資金の1/2を出していれば、辞めるときに、医療法人の財産から1/2を受け取る権利があります。例えば病院に2億円の財産があれば、1億円はAさんに返還しなければなりません。病院の資産が減ることで、病院経営にダメージを与える可能性があります。

2.贈与税の問題

共同出資者の一人が病院を辞めるとき、病院の存続を考えて自分の「持分」の返還要求をせずに、持分放棄することも考えられます。持分が放棄されれば、病院の財産を払い戻す必要がなくなるため、一見すると病院の経営に支障はないようにみえます。

しかし、放棄された「持分」は、残った出資者に贈与されたとみなされてしまい、残った人に贈与税が課されてしまうのです。贈与税の支払いのために、病院の財産の返還要求がされれば、病院経営に支障をきたすかもしれません。

3.相続税の問題

「持分あり」の医療法人の出資者が死亡したとき、その持分は相続されます。

そして、相続した金額に応じて相続税が課されます。相続税を払えるだけの現金があれば問題ありませんが、十分な現金が用意できない場合、相続人は医療法人に対し、財産の払い戻し請求をする可能性があり、病院の経営に影響を与えることになります。

4.医療法人にも贈与税

従来の制度においても「持分あり」の医療法人の出資者が「持分」を全て放棄することで、「持分なし」の医療法人へ移行することは可能でした。

例えば、出資者全員が持分を放棄して、他の医療法人に経営を承継するようなケースです。しかし、この場合にも、承継先の医療法人に贈与税が課されてしまうので、現実的には移行が進まない現状があります。

医療法人は、共同出資者の一人が辞めたり、子世代への代替わりがあったり、他の医療機関へ持分を移したりというお家事情に関係なく、業務の特性上、安定した運営が求められる業種です。

相続や贈与に振り回されることなく、医療の安定供給のために、国は「持分なしの医療法人」への移行を促進していますが、思うように移行が進まないのは、移行時に課される多額の税金がネックとなっているからでした。

3.「持分あり」から「持分なし」への移行手続き

このような背景により、「持分のある医療法人」から「持分のない医療法人」への移行が促進されています。そして「持分なし」へ移行するときにかかる贈与税を非課税とする法改正がされました。平成29年(2017年)から3年間の期間限定措置です。

●「持分のある医療法人」から「持分のない医療法人」への移行手続き

具体的な移行の手続きはそれほど複雑なものではありません。

「持分なし」への移行は、医療法人の定款を変更し、許認可先である都道府県に承認されれば完了となります。

定款から、「持分」を示す次のような項目を削除します。

・医療法人が解散した場合、出資者に財産を返還する

・医療法人の出資者は、出資した割合に応じて財産の返還を受けることができる

新たに下記のような内容に変更します。

・「持分」は国や他の医療法人に引き継ぐ

この手続きを平成29年10月1日から3年間の間に行い、移行後6年間、次の要件を満たすことで贈与税が免除されます。

(運営に関すること)

①法人関係者に対し、特別の利益を与えないこと

②役人に対する報酬額が不当に高額にならないような支給基準を定めていること

③株式会社等に対し、特別の利益を与えないこと

④遊休財産額は事業にかかる費用の額を超えないこと

⑤法令に違反する事実、帳簿書類の隠ぺい等の事実その他公益に反する事実がないこと

(事業に関すること)

①社会保険診療等(介護、助産、予防接種含む)にかかる収入金額が全収入金額の80%を超えること

②自費患者に対し請求する金額が、社会保険診療報酬と同一の基準によること

③医業収入が医業費用の150%以内であること

「持分なし」への移行を検討されている医療法人は、この期間中に手続きされることをお勧めします。

4.まとめ

この記事では、①医療法人の「持分」とは何か ②「持分あり」に起こり得る問題点、③「持分なしの医療法人」へ移行する際に発生する贈与税が3年間限定免除、という内容をお伝えしました。

再度、要点をまとめます。

・医療法人の「持分あり」とは、言い換えれば医療法人の財産の払戻し請求権を持っているということ。

・「持分あり」の医療法人では、持分の贈与や相続が発生すると、その納税のために医療法人の財産の払戻しを請求される場合があり、医療法人の経営に支障がでる可能性があること。

これら「持分」に絡む問題で医療法人が潰れてしまわないように、

・「持分ありの医療法人」から「持分なしの医療法人」への移行が促進されていること。

・従来の制度では、「持分あり」から「持分なし」へ移行をすると、移行先の医療法人に多額の贈与税が課されるため、移行が難しい現状があること。

・元々、移行に伴う贈与税の非課税の特例があるが、要件が厳しく現実的でないこと。

これを打開するための改正が、平成29年(2007年)10月から3年間期間限定の、「持分あり」から「持分なし」への移行にかかる贈与税の免除措置であること。

ということです。

医療は継続的、安定的に提供されるべきものと考えられます。

将来的に相続や贈与により病院の経営に不安がある場合には、この機会に、「持分なしの医療法人」への移行を検討されてはいかがでしょうか。

何から始めてよいかわからない、誰かに相談したいなどのご要望がある場合は、専門家への相談をお勧めします。

医療法人特有の問題と税法特有の問題とを、総合的に捉え問題を解決していくためには、両分野においての経験と実績が必要です。

専門家へ相談される際は「医療法人の相続対策に強い税理士法人ソレイユ相続相談室」に相談されることをお勧めします。

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/public/uploads/Header/i3yJKUMIzTRrl5P5ZZwwE72aLnQPaJNKyCHscKlV.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/public/uploads/Header/e1LEOFAUxAAEyA54anKQHuSbRHnk8oBBDc98qad2.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/public/uploads/Header/YBinHyDM8hpRvWbTTFZXCAFHOfS8wEI3m6twFq0Q.png)