成人年齢引き下げで「相続税」「贈与税」など遺産相続に影響はある?

テレビや新聞でも大きな話題となっている「成人年齢の変更」は私たちの日常生活にどのような変化をもたらすのでしょうか。

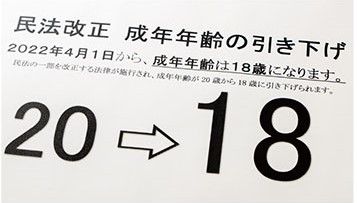

民法改正に伴い令和4年4月1日(2022年)から成人年齢はこれまでの20歳から18歳へと引き下げられました。

実際にこれから成人となる18歳世代からすると、成人式の決行がいつになるのか、など身近なテーマが話題ですが知っておくべきはそれだけに留まりません。実は成人年齢の引き上げで「相続税」や「贈与税」に関しても大きな変更があります。

そこで、この記事では成人年齢の引き下げに伴う相続税と贈与税への影響に焦点を当てて詳しく解説します。

❏成人年齢の変更はなぜ行われたのか

これまで日本において成人年齢は20歳と決められてきました。成人年齢が20歳と決められたのは明治9年にさかのぼり、大変長い期間20歳以降が成人であると定められてきました。

しかし、今回の民法改正の施工よりも前に、まずは国民投票の投票権年齢や公職選挙法の選挙権年齢が18歳と変更されていました。若年層の社会活動への関心を高めたい、という目的のためです。

そして、この動きに追随する形で民法改正が実現しました。世界では成人年齢は18歳とされていることも成人年齢の引き下げ理由に挙げられています。少年法や結婚年齢に関しても男女ともに18歳以上と変更が行われています。

民法改正における成人年齢の引き下げはこの他にもさまざまな変更を生んでおり、実生活に置ける影響も大きいと見られています。

成人年齢の変更はどんな問題が懸念されているのか

成人年齢の変更は頻繁に懸念事項についてニュースでも取り上げられています。

では、どのような点が懸念されているのでしょうか。現在よく報道されている年齢引き下げに伴う2つのデメリットについて簡単にご紹介します。

①ローンやクレジットカードに関する懸念

成人年齢の引き下げに伴い、18歳になれば親(法定代理人)の承諾が無くてもローンが組める、クレジットカードが作れるようになりました。

つまり、まだ高校生の段階であっても審査が通ってしまえばお金を借りる、ショッピングで散財することも可能です。まだまだ金融に関する子どもへの教育が浸透しているとは言えない現代において、ローンやクレジットカードの使用は懸念されている事項の1つです。

②定期購入やマルチ商法に関する懸念

成人年齢の引き下げに伴い、保護者の同意なしに美容整形や定期購入などの契約ができるようになりました。未成年者取消権が認められていた18歳および19歳の方は今まで以上にトラブルに巻き込まれる可能性があります。

特に美容分野などは若年層がターゲットになりやすいと推測されており消費者庁が主体となって注意喚起をしています。

特に美容分野などは若年層がターゲットになりやすいと推測されており消費者庁が主体となって注意喚起をしています。

相続税や贈与税にも影響が及ぶ

冒頭にも触れたように民法改正に伴い相続税や贈与税に関しての大きな変更があります。ローンやクレジットカードの変更がクローズアップされがちですが、未成年控除や遺産分割協議などにも変更があります。

ある日突然の相続にも慌てず、今までと異なる贈与の仕組みに損をしないためにも、成人年齢引き下げによる影響を学びましょう。次に相続と贈与における影響に関して詳しく解説します。

❏成人年齢の引き下げによって相続税や贈与税はこう変わる!

成人年齢の引き下げに伴い、相続に関しては主に以下4つの変更があります。

1.遺産分割協議へ単独で参加が可能に

相続が発生し、遺産分割協議を行う際には未成年者は参加をすることができず、代わりに法定代理人である父母などが参加します。これまで18歳や19歳は遺産分割協議に単独参加できませんでしたが、成人となったこれからは参加することが可能です。

※特別代理人が必要なケースも変更に

相続において未成年の子と親が共同相続人のケースでは、親が子の代理人にはなれませんでした。

相続において未成年の子と親が共同相続人のケースでは、親が子の代理人にはなれませんでした。

わかりやすく例を挙げると、ご夫婦と子どもが一人いらっしゃるご家庭で夫が死去してしまった場合、相続人は妻と子1人になります。

この場合、妻自身も相続人であるため子の代理人になると「利益相反」になってしまいます。そのため妻(子の母)以外の特別代理人を選出する必要があります。

このケースでは、子が18歳以上になっていれば遺産分割協議に参加できるため、これまで必要だった特別代理人の申立を家庭裁判所に行う必要がなくなります。

2.未成年控除の変更

「未成年控除」とは相続人が未成年の場合に相続税の額から一定の金額を未成年の方が相続する相続税額から差し引ける仕組みで、一定の条件(※下記参考URL参照)を満たせば適用できます。

遺贈についても対象です。控除額が上回る場合には扶養義務者で同様の相続や遺贈を受けた方の相続税額からも控除できます。

令和4年4月1日以降は成人年齢の引き下げに伴い対象者が18歳未満に限られます。未成年控除の額は一律ではなく、年齢を使って計算します。

民法改正後の未成年控除の式 (18歳―相続及び遺贈を行った年齢)×10万円

例として、15歳で相続を受けた場合は(18-15)×10万円で30万円が控除できます。

なお、年齢に関しては端数を切り捨てるため、15歳11か月であっても15歳で計算を行います。

この例では、これまでは成人年齢が20歳だったため(20-15)×10万円で50万円の控除が可能でした。つまり成人年齢の引き下げにより未成年控除額が縮小されたことになります。

なお、未成年控除は一度適用を受けると、2回目以降は限度が設けられています。

※国税庁HP参考記事 「No.4164 未成年者の税額控除(一定の条件の記載あり)」は⇒コチラ

3.贈与税の税率の変更

成人年齢の変更に伴い、贈与税に関しても変更があります。ポイントは次の2つです。

①贈与税の特例税率の変更

贈与税に関しては1年間に贈与された財産の合計額が「110万円」を超えると課税されることが一般的に知られていますが、この仕組みを「暦年課税制度」と呼びます。

この暦年課税制度の税率には、2つの税率があります。1つは一般税率、もう1つは特例税率です。一般税率とは特例税率以外の贈与税計算に関して使用される税率です。

特例税率とは贈与年の1月1日時点で成人している人が、親や祖父母から財産をもらったときに使う税率です。今までは20歳以上の子や孫に、贈与をする際には税負担が軽くなるように特例税率が設けられていました。

今回はこの20歳が18歳に変更されるため、今までよりも早く特例税率を使うことが可能です。この仕組みを使えば以前よりも前倒しで贈与を進めていくことが可能でしょう。

②相続時精算課税の変更

贈与には「相続時精算課税制度」と呼ばれる仕組みもあります。

この仕組みは受贈者(贈与を受ける人)が2,500万円まで贈与税を納めずに贈与を受けることができるものです。注意としては①で説明した暦年課税制度は使えなくなる点、相続税の対策としては弱いという点です。

贈与者(贈与をした方)が亡くなった際、贈与財産の贈与時の価額と相続財産の価額とを合計した金額から相続税額を計算し、一括して相続税として納税する必要があります。

この制度は、1人の贈与者からの贈与額の合計が2,500万円になるまでは、何回贈与を受けても非課税のため上手に運用することがおすすめです。なお、相続時精算課税を活用する場合には贈与税の申告と一緒に「相続時精算課税選択届出書」の届け出が必要です。

忘れてしまうと適用できなくなってしまうので、税理士と相談を重ねて手続きを行うことがおすすめです。

今回の成人年齢の変更に伴い、受贈者は贈与を受けた年の1月1日においてこれまでの20歳から18歳以上へと変更になりました。受贈者の範囲は限定されており直系卑属(子や孫)である推定相続人または孫が対象です。

つまり、成人年齢の引き下げは相続時精算課税制度を今までよりも早く活用できるようになります。家族で円満な生前贈与を考える良いきっかけになるでしょう。

4.その他

成人年齢の引き下げはこの他にも、「住宅取得等資金の非課税等」の対象者も20歳から18歳へと変更になるほか、事業承継税制についても贈与日においてこれまでの20代から18歳へと変更になりました。

詳しくは国税庁のPDFをご参照ください。

成人年齢の変更は懸念事項も多く、今から18歳を迎える新成人の方々はローンやクレジットカード、マルチ商法などの危険性を十分に知っていく必要があります。

しかし、成人年齢が引き下げられたことによって、相続税や贈与税についてはメリットもあります。

賢く仕組みを活用すれば、今までより早く対策を始めることができます。

税理士と共に考えながら、新成人とともに明るい未来を拓いていきませんか。

相続税申告のご相談は、事例豊富な「ソレイユ相続相談室」をご利用ください。

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/public/uploads/Header/i3yJKUMIzTRrl5P5ZZwwE72aLnQPaJNKyCHscKlV.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/public/uploads/Header/e1LEOFAUxAAEyA54anKQHuSbRHnk8oBBDc98qad2.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/public/uploads/Header/YBinHyDM8hpRvWbTTFZXCAFHOfS8wEI3m6twFq0Q.png)