【家族信託】 銀行借入担保付きアパートを信託財産とするリスク

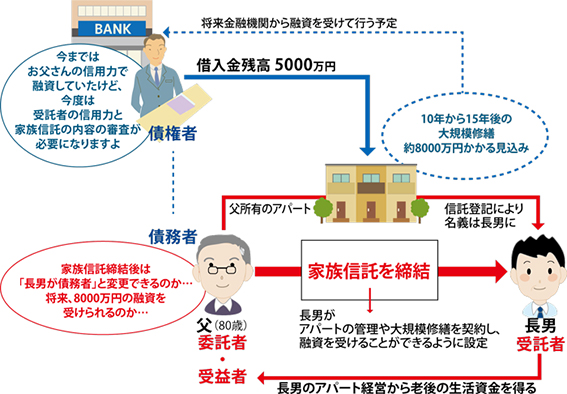

認知症などでアパート経営に支障が出ないように、家族信託を活用することは良い方法です。その際、アパートの「修繕」「建替え」「売却」などを受託者が行えるように契約しておくと安心です。ここでは、信託財産が、銀行の借入・担保付きのアパートであった場合、銀行への説明や銀行の承認へ向けた対応が重要となる点についてご説明します。

1.アパートの大規模修繕に必要な資金が借りられない要因と対策

賃貸不動産をお持ちの方にとって、建物の老朽化に伴う修繕費や建替えの問題はつきものです。

定期的に家賃収入を貯めながら対応できる小規模修繕ならよいのですが、金融機関の融資に頼らざるを得ない大規模修繕を必要とする時期は必ず訪れます。

そんな大規模修繕の時期に、オーナーが認知症になっていれば、預金凍結のリスクもありますし、金融機関からの融資を受けることは絶望的です。オーナー本人にとって、将来借入ができなくなってしまう可能性が悩みとなるのです。

1-1 成年後見制度の利用で融資は可能か

預金の凍結解除に成年後見制度を使う方法もあるでしょうが、成年後見制度は財産保全を目的とした家庭裁判所の厳格な管理下にあり、その物件に新たに融資をしてくれる金融機関と債務に対する保証人をつけるのは相当に困難だと思われます。

1-2 家族信託制度の利用で融資は可能か

家族信託を使えば、信託契約上は融資を受けられる契約書にすることは可能です。

しかし、「家族間で金融機関から借入ができる取り決めをした契約書」と、「金融機関がその家族信託に融資をするかどうか」は全く別の問題です。

2.融資のハードルが高い「家族信託」の状況

公正証書で作った家族信託契約書を銀行に持ち込んだとしても、融資を成功させるのは、家族信託を使わない普通の融資よりハードルが高く、悩ましい問題です。

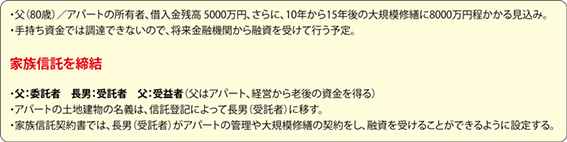

こちらの事例で詳しくご説明します。

2-1 債務者と返済者は同一人物であること

アパートの現在残っている借入金5000万円は、誰が返済を続けるのでしょう?

この借入金は、父が銀行と金銭消費貸借契約を結んでいます。保証人を立てて、父が債務者となって、それに対してアパートの土地建物に抵当をつけて融資を受けたものです。

父と長男にとっては、家族信託を締結した後も、長男がアパートを信託によって預かるだけでアパート収益は父が得ていますので、父がアパートを持っているのと同じ感覚です。

仮にこのままの状態で信託契約を結んだとします・・・・・・

アパートの所有者(=受託者の長男)と、債務者(=依然として委託者の父)という状況です。家族信託によって、アパートの家賃収入は長男(受託者)の名義の預金通帳に振り込まれてきます。

アパートの借入は、アパートの収入から返済されるのが建前で、債務者と返済者は同じであることが必要です。受託者名義の口座に入った家賃を、父個人名義の借入を返済していくたために使うことになります。この関係を融資した銀行が正式に認めるでしょうか? 否です。

抵当権付きの物件を信託しても、その抵当権の債務まで受託者に移転されていません。

そのアパートに抵当をつけている金融機関に、債務者の名義変更の承諾をしてもらわなければならないのです。家族信託で銀行から融資を受けるには受託者の名前で融資を受けることが必要なのです。

2-2 金融機関の審査 ~受託者は融資返済能力があるのか~

父の借金を長男(受託者)の名前に変更してもらう交渉が必要とお話ししました。債務者を父から長男(受託者)に変更する時、長男(受託者)と父では、金融機関がみる信用力は別ですから再審査が必要です。

父がこのアパート以外に財産を持っていたとしても、長男(受託者)に他の財産が無ければ、長男(受託者)に融資をするかどうかは、父の融資より金融機関で厳格に取り扱われることになります。このことは、将来、大規模修繕を行う際も同様で、長男(受託者)の返済能力を審査することになります。

また、信託法には受託者に対する責任が定められていて、信託の中で発生した債務を受託者個人の財産からも弁済しなければならない可能性が出てきます。

たとえば、長男(受託者)がアパートの改装等に失敗して経営が立ちいかなくなれば、長男が持っている自分個人の財産で信託の債務を弁済しなくてはならなくなります。長男に信託の失敗による債務を返済する力がなければ、金融機関が長男(受託者)に融資するかどうかの審査は厳しくなります。

さらに、信託の運営が上手くいかなくなっている時に、運悪く長男(受託者)が死亡してしまった場合をも、金融機関は想定します。

次の受託者(債務を引き受ける人–)が債務を引き継ぐ、もしくは、誰も引き継がなければ、信託の債務は受託者(長男)の相続人に請求が行くことになります。金融機関の融資審査は、先々の返済能力を考慮しています。

2-3 金融機関の審査 ~家族信託契約書・金銭消費貸借契約書の内容~

家族信託契約書には金融機関に都合の悪い文言が入っていることがあります。

金融機関にとって〝都合の悪い文言〟とは融資を渋る要因です。

(1)受託者を金融機関に断りもなく変更できる

例) 第一受託者/資産を持っている長男、第二受託者/フリーターの次男

債務者である第一受託者が金融機関に断りもなく辞任できる契約となっている……

(2)受託者交代する時に次が選ばれなければ返済が滞るのに金融機関に配慮しない

受託者が辞任した時や死亡した時に、後任受託者が決まらなければ、返済が滞る事態が起こるのに、金融機関に受託者を決める権利が無い……

(3)融資の対象の信託を分割したり併合したりできるようになっている

当初の融資の条件と変わることになる信託の分割や併合が金融機関に断りもなくできる契約になっている……

(4)金融機関の同意なしに信託内容を変更できるようになっている

委託者と受託者だけで信託目的に反しなければ信託内容の変更ができるようになっている。金融機関の同意なしに変更されてしまう……

(5)受益者に支払う生活費に限度が無い契約

賃貸物件に融資があれば返済分は家賃の中から確保しなくてはならないし、賃貸物件には修繕積立金が必要なのに、それらを残さず生活費で支給できる契約になっている……

(6)新たな借入を既存債権者の同意なしにできる契約

万が一の時に備えて色々考えた信託契約と金銭消費貸借契約を結んでいるのに、その前提を壊す可能性のある新しい他からの借入を既存債権者の同意なしにできるようになっている……

3.まとめ

家族信託契約に受託者が金融機関から借入できる契約条文を盛り込むことは簡単です。

しかし、実際に融資を受けるには、信託契約の準備段階から金融機関と十分な打ち合わせが必要となります。家族信託計画がストップしてしまわないように、ご家族にあった対策と工夫が必要となるのです。

金融機関によっては、家族信託への正確な理解がまだまだ進んでいないことも多いのが現状です。家族信託について実践的な知識を持つ専門家を交えた交渉を金融機関としていかないとうまくいきません。

家族信託の実務経験豊富な税理士と相続コーディネーターがいる、無料相続相談会での相談のご利用をおすすします。お気軽にご相談ください。

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/public/uploads/Header/i3yJKUMIzTRrl5P5ZZwwE72aLnQPaJNKyCHscKlV.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/public/uploads/Header/e1LEOFAUxAAEyA54anKQHuSbRHnk8oBBDc98qad2.png)

![【ソレイユ相続相談室】相続税,家族信託,遺言,相続手続き,相続対策専門の税理士と行政書士が運営・監修する相続サイト[初回相談無料]](https://soleil-confiance.co.jp/public/uploads/Header/YBinHyDM8hpRvWbTTFZXCAFHOfS8wEI3m6twFq0Q.png)